Οι πράσινες επενδύσεις εκτοξεύονται στα ουράνια

Στην «ουρά» περιμένουν οι επενδυτές

Οι αξίες των «πράσινων» περιουσιακών στοιχείων έχουν εκτιναχθεί στην στρατόσφαιρα. Οι τιμές των μετάλλων που χρησιμοποιούνται σε μπαταρίες, όπως το λίθιο και το κοβάλτιο, έχουν εκτιναχθεί υψηλότερα κατά τα δύο τρίτα και κατά το ένα τρίτο αντιστοίχως από την αρχή του έτους. Η τιμή του χαλκού βρίσκεται σε επίπεδα-ρεκόρ, ωθούμενη εν μέρει επειδή το μέταλλο είναι σημαντικό για την ενεργειακή μετάβαση. Η τιμή του άνθρακα στην Ευρώπη έχει επίσης «χτυπήσει» ρεκόρ.

Η άνοδος των τιμών έχει επεκταθεί και στα χρηματιστήρια. Από τον Ιανουάριο του 2020 η κεφαλαιοποίηση της Orsted, εταιρείας παραγωγής αιολικής ενέργειας, έχει αυξηθεί κατά το ένα τρίτο και πλέον. Η τιμή της μετοχής της ηλιακής SunRun έχει τριπλασιαστεί. Όσο για τις τιμές των μετοχών των κατασκευαστών ηλεκτρικών αυτοκινήτων Tesla και Nio, έχουν αντίστοιχα εξαπλασιαστεί και εννεαπλασιαστεί. Ακόμα και οι μετοχές άσχετων εταιρειών, που έχουν όμως χρηματιστηριακούς κωδικούς που μοιάζουν με αυτούς των περιζήτητων εταιρειών, έχουν επωφεληθεί: η Tiziana Life Sciences, μια εταιρεία βιοτεχνολογίας, επωφελήθηκε την περασμένη χρονιά καθώς πολλοί επενδυτές μπέρδεψαν τον κωδικό της «TLSA» με τον κωδικό της Tesla (TSLA).

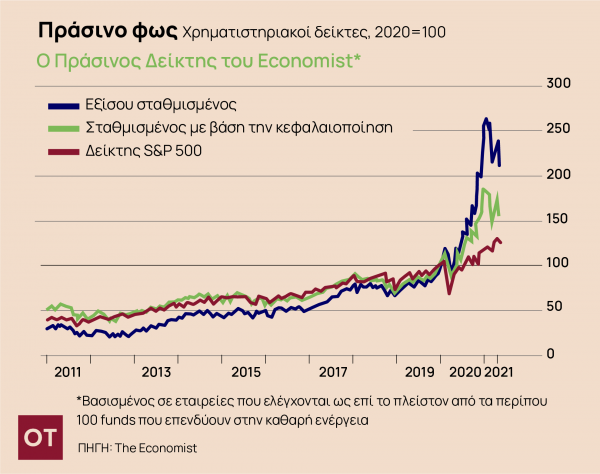

Για να αναλύσει την εκτίναξη των τιμών ο «Economist» δημιούργησε ένα χαρτοφυλάκιο με μετοχές εταιρειών που έχουν συνολική κεφαλαιοποίηση 3,7 τρισ. δολάρια και οι οποίες επωφελούνται από την ενεργειακή μετάβαση. Από τις αρχές του 2020 η αξία του χαρτοφυλακίου, με βάση την κεφαλαιοποίηση, έχει ενισχυθεί κατά 58%. Είχε δηλαδή διπλάσια άνοδο από το βασικό αμερικανικό δείκτη S&P 500 (βλέπε γράφημα). Ακόμα κι αν ο ρυθμός της ανόδου δεν είναι τόσο εκρηκτικός τους τελευταίους μήνες, ίσως εξαιτίας των φόβων για πληθωρισμό στις ΗΠΑ, ο τρόπος που ο κόσμος επενδύει στην πράσινη ενέργεια αλλάζει εκ βάθρων.

Οι μετοχές καθαρής ενέργειας δεν αποτελούν πλέον επιλογή μιας χούφτας επενδυτικών fund που ενδιαφέρονται για τη βιώσιμη ανάπτυξη. Προσελκύουν και τις συμβατικές επενδυτικές εταιρείες. Μετοχές συναλλάσσονται επίσης σε διαδικτυακές πλατφόρμες για μικροεπενδυτές, όπως η WallStreetBets. Πολλοί επενδυτές βρίσκουν αντιστοιχίες και συγκρίνουν τον σημερινό κλάδο της καθαρής ενέργειας με τον τεχνολογικό κλάδο, με την πορεία που είχαν δηλαδή οι εταιρείες υψηλής τεχνολογίας στην αλλαγή της χιλιετίας. Γίνεται λόγος και πάλι για ενδείξεις φούσκας, αλλά και για την ανάδειξη ενός βιομηχανικού κλάδου που θα επιφέρει μεγάλες δομικές αλλαγές στην οικονομία.

Το να υπολογίσει κανείς την έκταση της υπερβολής δεν είναι εύκολη υπόθεση. Οι υπάρχοντες χρηματιστηριακοί δείκτες αποτυπώνουν τις εξελίξεις και εστιάζονται σε μεμονωμένους και επιμέρους τομείς, όπως είναι η βιομηχανία ηλεκτρικών αυτοκινήτων ή η ηλιακή ενέργεια. Έτσι ο «Economist» εστίασε την προσοχή του σε εισηγμένες εταιρείες που ελέγχονται ως επί το πλείστον από τα περίπου 100 μεγαλύτερα fund που επενδύουν στην καθαρή ενέργεια. Εξαιρώντας επιχειρήσεις που συνδέονται μεν αλλά όχι σε μεγάλο βαθμό με την ενεργειακή μετάβαση, όπως είναι οι κατασκευαστές ημιαγωγών, απομένουν περί τις 180 εταιρείες στενά συνδεδεμένες με την πράσινη ενέργεια. Παραγωγοί ενέργειας από ανανεώσιμες πηγές και κατασκευαστές ηλεκτρικών οχημάτων μέχρι κατασκευαστές ενδυμάτων ενεργειακής απόδοσης και επιχειρήσεις ανακύκλωσης.

Από τις αρχές του 2020 ο αριθμός των εταιρειών που διαθέτει το χαρτοφυλάκιό μας, αν τις υπολογίσει κανείς εξίσου, δίχως δηλαδή να λαμβάνει υπόψη την κεφαλαιοποίησή τους, έχει διπλασιαστεί. Αν υπολογίσει κεφαλαιοποίησή τους θα διαπιστώσει ότι το διάστημα αυτό έχει αυξηθεί κατά 50% και πλέον. Η αιτία της διαφοράς αυτής είναι το γεγονός ότι πολλές πράσινες εταιρείες είναι μικρές – η μέση κεφαλαιοποίησή τους κυμαίνεται περί τα 6 δισ. δολάρια – και οι μικρές εταιρείες αναπτύσσονται με ταχύτερους ρυθμούς. Είναι χαρακτηριστικό ότι το 25% των μικρότερων εταιρειών έχουν δει τις μετοχές τους να εκτινάσσονται κατά 150% υψηλότερα, κατά μέσον όρο, από τον Ιανουάριο του 2020. Οι εταιρείες που μεγάλο ποσοστό του τζίρου τους προέρχεται από πράσινες δραστηριότητες, όπως οι κατασκευαστές ηλεκτρικών αυτοκινήτων και οι εταιρείες κυψελών καυσίμων, εμφανίζουν επίσης πολύ υψηλές αποδόσεις στις μετοχές τους. Το 25% των πιο πράσινων εταιρειών είδαν τις τιμές των μετοχών τους να διπλασιάζονται το συγκεκριμένο διάστημα.

Ένα κλίμα που μεταβάλλεται

Πώς εξηγείται η άνοδος αυτή; Μια προφανής εξήγηση είναι η αύξηση των επενδύσεων που γίνονται με κριτήρια περιβαλλοντικά, κοινωνικά και εταιρικής διακυβέρνησης. Οι επενδύσεις με τα κριτήρια αυτά ξεπέρασαν τα 180 δισ. δολάρια το πρώτο τρίμηνο του 2021, ενώ το αντίστοιχο τρίμηνο πέρυσι ήταν μόνο 46 δισ. δολάρια, σύμφωνα με την εταιρεία ερευνών Morningstar. Τα κεφάλαια που επενδύονται με τα κριτήρια αυτά αντιστοιχούν στο 24% των επενδυτικών εισροών από την αρχή του έτους, ενώ το 2018 αντιστοιχούσαν στο 11%. Κάθε μέρα που περνά δημιουργούνται κατά μέσον όρο δύο νέα funds που επενδύουν με γνώμονα τα συγκεκριμένα κριτήρια.

Όντως, πολλοί επενδυτές συσσωρεύουν πράσινες μετοχές. Η τράπεζα Credit Suisse μελέτησε την περασμένη χρονιά 100 funds που επενδύουν στο τρίπτυχο «περιβάλλον, κοινωνία, εταιρική διακυβέρνηση». Μεταξύ των πέντε πλέον δημοφιλών εταιρειών ήταν η Orsted και η Vestas Wind, μια εταιρεία κατασκευής ανεμογεννητριών. Παρά ταύτα, μόνο ένας μικρός αριθμός fund, που οι επενδύσεις τους σε περιβάλλον, κοινωνία και εταιρική διακυβέρνηση αντιστοιχούν περίπου στο 10% του συνόλου, εστιάζουν την προσοχή τους σε εταιρείες καθαρής ενέργειας. Οι υπόλοιπες επενδύουν με ευρύτερα κριτήρια. Η λίστα με τις 50 δημοφιλέστερες τοποθετήσεις των 20 μεγαλύτερων funds που επενδύουν σε περιβάλλον, κοινωνία και εταιρική διακυβέρνηση, περιλαμβάνει μόνο 2 από τις πράσινες εταιρείες που ερευνούμε. Πολλές από τις 10 δημοφιλέστερες τοποθετήσεις αφορούν τεχνολογικές εταιρείες, όπως η Microsoft και η Alibaba. (Αυτό οφείλεται εν μέρει επειδή οι διαχειριστές των funds χρησιμοποιούν συχνά τις αξιολογήσεις με τα κριτήρια αυτά για να κρίνουν αν μια εταιρεία είναι περιβαλλοντικά φιλική ή αν διαθέτει κοινωνικές ευαισθησίες. Και οι μεγάλες εταιρείες, λόγω πολυπραγμοσύνης, συμβαίνει να πληρούν ευκολότερα τα κριτήρια).

Επίσης, οι συμβατικοί διαχειριστές κεφαλαίων συμβαίνει να σκέφτονται όλο και πιο «πράσινα». Η Morningstar έβαλε στο μικροσκόπιο τους επενδυτές σε 30 εταιρείες καθαρής ενέργειας. Στα τέλη του 2020 κάθε εταιρεία ελεγχόταν από 138 funds κατά μέσον όρο, τα οποία επενδύουν σε βιώσιμες πηγές ενέργειας. Ένα χρόνο νωρίτερα σε καθεμιά από τις εταιρείες αυτές επένδυαν 81 funds. Αυξήθηκε επίσης από τις 390 στις 624 ο αριθμός των funds που επενδύουν σε εταιρείες που δεν εστιάζουν στα εν λόγω κριτήρια (περιβάλλον, κοινωνία, εταιρική διακυβέρνηση). Η επένδυση στην καθαρή ενέργεια, λέει η Τζέσικα Άλσφορντ της Morgan Stanley, δεν αποτελεί πλέον κάτι το εξαιρετικό και σπάνιο.

Ο ενθουσιασμός αποτυπώνει δύο τάσεις. Αρχικά, πολλές εταιρείες καθαρής ενέργειας είναι πλέον περισσότερο βιώσιμες. Οι τιμές ορισμένων τεχνολογιών έχουν υποχωρήσει δραστικά καθιστώντας τες πιο ανταγωνιστικές απέναντι στις εταιρείες ορυκτών καυσίμων. Το κόστος της ηλιακής ενέργειας έχει υποχωρήσει κατά περίπου 80% την τελευταία δεκαετία. Το κόστος των μπαταριών ιόντων λιθίου, με τις οποίες εφοδιάζονται τα ηλεκτρικά αυτοκίνητα, πέφτει κατά περίπου 20% κάθε χρόνο. Επιπλέον με την Αμερική, την Κίνα και την ΕΕ να θέτουν στόχους για μηδενικές εκπομπές ρύπων, οι επενδυτές έχουν την αίσθηση ότι η «πράσινη ρύθμιση» ήρθε για να μείνει. Τα συνταξιοδοτικά ταμεία, για παράδειγμα, που έχουν στο χαρτοφυλάκιό τους πολλές μετοχές πετρελαϊκών εταιρειών, άρχισαν να μετριάζουν το ρίσκο επενδύοντας και σε μετοχές εταιρειών καθαρής ενέργειας, δηλώνει ο διαχειριστής κεφαλαίων της Impax Μπρους Τζένκιν-Τζόουνς.

Η πράσινη μόδα τροφοδοτείται επίσης από τις οικονομικές τάσεις. Οι ιδιωτικές επενδύσεις ενισχύονται και οι μικροεπενδυτές μοιάζουν γοητευμένοι από τις νέες καθαρές τεχνολογίες. Μεταξύ των 20 δημοφιλέστερων εταιρειών στη Robinhood, μια εφαρμογή για ιδιώτες επενδυτές, περιλαμβάνονται η Tesla και η Plug Power, μια εταιρεία που κατασκευάζει κυψέλες καυσίμων υδρογόνου. Η Venkatesh Thallam, μια ανεξάρτητη εταιρεία ερευνών, σημειώνει ότι ένας σημαντικός αριθμός εταιρειών καθαρής ενέργειας εμφανίζονται στο διαδικτυακό επενδυτικό φόρουμ για ιδιώτες μικροεπενδυτές, WallStreetBets. Τα πράσινα «ειδικού σκοπού οχήματα απόκτησης μετοχών» (special-purpose acquisition vehicles ή SPACs), ένας νεωτερικός τρόπος εισαγωγής των εταιρειών στις αγορές κεφαλαίων, έχουν επίσης πολλαπλασιαστεί. Από τα 800 SPACs που εισήχθησαν στα χρηματιστήρια από τις αρχές του 2019, περίπου το ένα δέκατο εστιάζει στη βιωσιμότητα.

Καυτές συμβουλές

Η εμφάνιση μετοχών-απομιμήσεων (meme stocks) και SPACs αυξάνουν τους φόβους για τη δημιουργία μιας πράσινης φούσκας, ιδιαίτερα επειδή το 30% των εταιρειών του χαρτοφυλακίου μας είναι ζημιογόνες. Για να υπολογίσει το βαθμό επικινδυνότητας ο «Economist» εστίασε σε δύο λόγους: τη σχέση τιμής της μετοχής προς τα κέρδη της εταιρείας (price-to-earnings ή P/E) και τη σχέση της τιμής της μετοχής προς τα καθαρά περιουσιακά στοιχεία της εταιρείας (price-to-book ή P/B). Η προσέγγισή μας αποκαλύπτει ότι ο βαθμός επικινδυνότητας (ο κίνδυνος να πρόκειται για χρηματιστηριακή φούσκα δηλαδή) ποικίλλει από μετοχή σε μετοχή.

Το μέσο Ρ/Ε των εταιρειών ανανεώσιμης ενέργειας, για παράδειγμα, βρίσκεται περίπου στον μέσο όρο των εταιρειών του δείκτη S&P 500. Αντίθετα, οι μετοχές των κατασκευαστών ηλεκτρικών οχημάτων έχουν Ρ/Ε σχεδόν διπλάσιο των εισηγμένων στον S&P 500. Καθώς οι περισσότερες εταιρείες υδρογόνου και κυψελών καυσίμων του χαρτοφυλακίου μας δεν αποφέρουν ακόμα κέρδη, η σχέση τιμής της μετοχής τους ως προς την κερδοφορία δεν μπορεί να μετρηθεί. Αλλά η τιμή της μετοχής τους ως προς τα περιουσιακά τους στοιχεία, το Ρ/Β δηλαδή, είναι υψηλότερο κατά 50% από το μέσον όρο της αγοράς.

Η διαφορά στις αποτιμήσεις εξηγείται από τον διαφορετικό βαθμό ωρίμασης τόσο της εν λόγω τεχνολογίας όσο και της νέας, πράσινης αγοράς που έχει δημιουργηθεί. Οι εταιρείες αιολικής και ηλιακής ενέργειας άρχισαν να αναπτύσσονται τη δεκαετία του 2.000 χάρη στις γενναιόδωρες επιδοτήσεις των κυβερνήσεων. Συν τω χρόνω οι νέες αυτές τεχνολογίες προόδευσαν και οι επιδοτήσεις συρρικνώθηκαν. Επίσης οι εν λόγω τομείς ενοποιήθηκαν. Και όσες εταιρείες επιβίωσαν, τώρα εμφανίζουν σταθερή κερδοφορία.

Στον αντίποδα, οι παραφουσκωμένες μετοχές αφορούν εταιρείες που βρίσκονται στο στάδιο που βρίσκονταν οι αιολικές και ηλιακές επιχειρήσεις την περασμένη δεκαετία. Η τεχνολογία τους σε πολλές περιπτώσεις δεν έχει ακόμα σταθεροποιηθεί, ή τα προϊόντα τους χρειάζονται επιδότηση για να σταθούν στην αγορά. Και επίσης υπάρχει μεγάλος ανταγωνισμός μεταξύ των εταιρειών αυτών. Αλλά οι επενδυτές δελεάζονται από την σκέψη ότι κάποια απ’ αυτές ίσως γίνει η επόμενη Tesla.

Ελάχιστοι παράγοντες μπορούν να εκτονώσουν αυτή την υπερβολή. Ο πληθωρισμός ή ο φόβος για πληθωρισμό είναι ένας εξ αυτών. Οι τιμές των μετοχών έχουν ήδη υποχωρήσει εφέτος μόλις ο πληθωρισμός άρχισε και πάλι να φοβίζει την Αμερική. Οι αποτιμήσεις πολλών εταιρειών καθαρής ενέργειας βασίζονται εν πολλοίς στην κερδοφορία που ελπίζουν να εμφανίσουν στο απώτερο μέλλον. Ο υψηλότερος πληθωρισμός θα ψαλίδιζε τις προσδοκίες αυτές. Επιπλέον, αν οι Κεντρικές Τράπεζες ανεβάσουν τα επιτόκια, αυτό θα έπληττε τους παραγωγούς ενέργειας από ανανεώσιμες πηγές, καθώς η χρηματοδότησή τους εξαρτάται ως επί το πλείστον από τις πιστώσεις.

Ο ενθουσιασμός των επενδυτών θα μπορούσε επίσης να ξεθυμάνει αν κάποιες από τις πλέον υποσχόμενες τεχνολογίες ή επιχειρήσεις καταρρεύσουν. Η φούσκα έχει ήδη προσελκύσει σορτάκηδες. Ο Νέιθαν Άντερσον της επενδυτικής εταιρείας Hindenburg Research υποστηρίζει ότι καθώς αυξάνονται οι ροές χρήματος προς τις πράσινες επιχειρήσεις, η απάτη έχει αρχίσει να τις διαβρώνει. Οι μάνατζερ ίσως υπόσχονται περισσότερα από όσα μπορούν να προσφέρουν ή ίσως υπερβάλλουν όταν αναφέρονται στην τεχνολογική υπεροχή των εταιρειών τους. Η Hindenburg υποστηρίζει ότι πολλές από τις γνωστότερες εταιρείες που δίνουν έμφαση στο περιβάλλον, την κοινωνική υπευθυνότητα και τη σωστή και δίκαιη εταιρική διακυβέρνηση, έχουν εξαπατήσει τους επενδυτές. Σ’ αυτές εντάσσει και την Ormat, μια εταιρεία παραγωγής γεωθερμικής ενέργειας. Και επίσης τη Nikola, που κατασκευάζει ηλεκτρικά οχήματα. Η Ormat έχει χαρακτηρίσει «ανακριβείς» τους ισχυρισμούς της Hindenburg, ενώ η Nikola τους θεωρεί «εσφαλμένους και δυσφημιστικούς».

Αλλά ακόμα και αν οι νέες τεχνολογίες πετύχουν, οι αποδόσεις που θα ακολουθήσουν δεν θα είναι κατ’ ανάγκη πλούσιες και παχυλές: η πτώση των τιμών του προϊόντος ίσως αντισταθμίσει την αύξηση της ζήτησης. Κάτι τέτοιο συνέβη στην περίπτωση της ηλιακής ενέργειας, σημειώνει η Βελισλάβα Ντιμίτροβα, διαχειρίστρια περιουσιακών στοιχείων της Fidelity. Οι εγκαταστάσεις φωτοβολταϊκών πάνελ αυξήθηκαν κατά 670% την περασμένη δεκαετία, αλλά οι τιμές τους έπεσαν κατά περισσότερο από 85%. Το αποτέλεσμα ήταν η πραγματική αύξηση των κερδών για τον κλάδο να περιορίζεται μόλις στο 15%.

Πάντως πολλοί επενδυτές παραμένουν αισιόδοξοι. Λίγοι σκέφτονται την πιθανότητα να ανασταλεί ή να ανακοπεί η ενεργειακή μετάβαση. Υποστηρίζουν ότι οι προοπτικές του κλάδου στο σύνολό του είναι πολλά υποσχόμενες, ακόμα κι αν κάποιες εταιρείες στο τέλος αποτύχουν και χαθούν. Οι συγκρίσεις με τον κλάδο της υψηλής τεχνολογίας βρίθουν. Όπως το Ιντερνετ, η διαδικασία απομάκρυνσης από τον άνθρακα θα φέρει διαρθρωτικές αλλαγές στην παγκόσμια οικονομία, λένε. Το κεφάλαιο θα πρέπει να διοχετεύεται προς τις καθαρότερες τεχνολογίες. Η διαδικασία θα δημιουργήσει κερδισμένους και χαμένους.

Ο Μάρκ Λέισι, διαχειριστής κεφαλαίων της Schroders, επισημαίνει ότι τρία χρόνια μετά το έτος 2.000 πολλές τεχνολογικές εταιρείες μικρής και μεσαίας κεφαλαιοποίησης χρεοκόπησαν. Πολλές πράσινες εταιρείες ίσως έχουν την ίδια τύχη τα επόμενα χρόνια. Αλλά εκείνο που αξίζει να θυμάται κανείς είναι ότι, δυο δεκαετίες μετά το σκάσιμο της φούσκας των τεχνολογικών εταιρειών, ο κλάδος ελέγχει σήμερα πάνω από το 38% της συνολικής κεφαλαιοποίησης του S&P 500.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Πόσες εύκρατες μέρες θα χάσουν διαφόρες χώρες λόγω κλιματικής αλλαγής - Πώς επηρεάζεται η Ελλάδα

Μέχρι το τέλος του αιώνα, οι κάτοικοι των βόρειων χωρών θα δουν γενικά ηλιόλουστες, ανοιξιάτικες μέρες να εμφανίζεται νωρίτερα τον χειμώνα

HELLENiQ ENERGY: Έναρξη λειτουργίας της ΕΚΟ Energy στην Κύπρο ως προμηθευτής πράσινης ενέργειας

Ξεκίνησε η εμπορική δραστηριότητα στην προμήθεια ηλεκτρισμού από ΑΠΕ

ΑΙΓΙΣ και AntiNero στη μάχη για τις πυρκαγιές - Οι διαγωνισμοί που «τρέχει» το ΤΑΙΠΕΔ

ΑΙΓΙΣ και AntiNero στη μάχη της Ελλάδας για τις πυρκαγιές - Πώς προχωρά η εξέλιξη των προγραμμάτων

Στα τέλη του 2024 το πρώτο πρατήριο υδρογόνου από την Motor Oil

Στα τέλη του 2025 θα λειτουργήσει και το δεύτερο στην Ακράτααι- Και οι δύο σταθμοί θα είναι δημοσίως προσβάσιμοι

Κυνηγώντας τα πράσινα... ταλέντα - Η μάχη της πληροφορικής για green θέσεις

Ερευνα του ομίλου ManpowerGroup

Χωρίς στόχο για μηδενικές εκπομπές, πάνω από τις μισές ιδιωτικές εταιρείες

Μεγαλώνει το χάσμα σε σχέση με τις εισηγμένες

Η Volvo λανσάρει φτηνό κινέζικο EV στις ΗΠΑ και ... ανησυχεί την Tesla

Το EX30 κατασκεύασε η Volvo Cars, η σουηδική αυτοκινητοβιομηχανία πολυτελών οχημάτων που ανήκει στην κινεζική Geely

Στο Ταμείο Ανακαμψης το έργο «Εξοικονόμηση ενέργειας σε επιχειρήσεις - Φωτοβολταϊκά στις επιχειρήσεις»

Ο συνολικός προϋπολογισμός του έργου ανέρχεται σε 161.502.400 ευρώ

ΕΥ: Συνέδριο για την πράσινη φορολογία στην Ελλάδα

Πώς θα διαμορφωθεί η περιβαλλοντική φορολογική πολιτική στην Ελλάδα

Η Tesla φτιάχνει πιο πρόσιτα αυτοκίνητα και απογειώνει τις μετοχές της

Τι σχεδιάζει ο Ίλον Μασκ για το επόμενο διάστημα

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433