Ο πληθωρισμός πέφτει – αλλά όχι αρκετά

Οι κεντρικοί τραπεζίτες έχουν ακόμη μακρύ δρόμο να διανύσουν πριν να πετύχουν τους στόχους τους

Πριν από την πανδημία η ιδέα ότι θα υπάρχει πληθωρισμός 10% στη ζώνη του ευρώ σε ετήσια βάση θα φαινόταν σαν ιστορία τρόμου. Τον Νοέμβριο όμως τα νέα αυτά ήταν καλά, καθώς ο πληθωρισμός (υποχώρησε καθώς) ήταν 10,6% τον Οκτώβριο. Ανάλογη έκπληξη ήρθε και από την Αμερική. Καθώς ο πληθωρισμός μειώνεται, τόσο αυξάνεται και ο αναμενόμενος ρυθμός αύξησης των επιτοκίων. Στις 14 και 15 Δεκεμβρίου η Ομοσπονδιακή Τράπεζα των ΗΠΑ, η Ευρωπαϊκή Κεντρική Τράπεζα και η Τράπεζα της Αγγλίας πιθανότατα θα αυξήσουν τα επιτόκια κατά μισή ποσοστιαία μονάδα – κόβοντας ταχύτητα από τις αυξήσεις κατά 75 μονάδες βάσης που υλοποίησαν πρόσφατα.

Σε παγκόσμιο επίπεδο ο πληθωρισμός έχει αρχίσει να μειώνεται κυρίως επειδή οι τιμές της ενέργειας έχουν υποχωρήσει από το καλοκαίρι κι επειδή οι παγκόσμιες αλυσίδες εφοδιασμού, οι οποίες εδώ και πολύ καιρό έχουν πληγεί από την πανδημία, λειτουργούν πιο ομαλά. Ωστόσο ο πληθωρισμός παραμένει πολύ μακριά από τους στόχους του 2% των κεντρικών τραπεζών. Υπάρχουν τρεις λόγοι για να πιστεύουμε ότι (οι κεντρικές τράπεζες) θα δυσκολευτούν να πετύχουν τους στόχους τους σύντομα.

Λείπουν εργαζόμενοι

Το πρώτο είναι η συνεχιζόμενη έλλειψη εργαζομένων. Ενώ τα νέα για τις τιμές ήταν καλά, τα τελευταία στοιχεία για τους μισθούς είναι ανησυχητικά. Στην Αμερική οι μέσες ωριαίες αποδοχές είχαν δείξει ενθαρρυντικά σημάδια χαλάρωσης από τον Αύγουστο. Ωστόσο τα επικαιροποιημένα στοιχεία που δημοσιεύθηκαν στις 2 Δεκεμβρίου ανέτρεψαν την εικόνα, δείχνοντας ετήσια αύξηση 5,1% τους τελευταίους τρεις μήνες, στοιχεία που είναι περίπου σε συμφωνία με άλλες έρευνες. Από τότε που βγήκαν τα στοιχεία αυτά τα χρηματιστήρια στην Αμερική έχουν πέσει, αναμένοντας παρατεταμένες αυξήσεις των επιτοκίων.

Στη Βρετανία οι μισθοί αυξάνονται με παρόμοιο ρυθμό και κύμα απεργιών μπορεί να προκαλέσει ακόμη μεγαλύτερες αυξήσεις. Οι αγορές εργασίας της ευρωζώνης, αν και δεν είναι τόσο καυτές, είναι αρκετά ζεστές ώστε να κάνουν τους υπεύθυνους χάραξης πολιτικής να ανησυχούν ότι ο πληθωρισμός από την ενέργεια θα μπορούσε να επηρεάσει την υπόλοιπη οικονομία, καθώς οι εργαζόμενοι διαπραγματεύονται για υψηλότερους μισθούς ώστε να αντισταθμίσουν το αυξανόμενο κόστος διαβίωσης.

Το δεύτερο πρόβλημα είναι η δημοσιονομική πολιτική. Θα βοηθούσε τις κεντρικές τράπεζες να παγώσουν τα δρώμενα στην αγορά εργασίας εάν οι κυβερνήσεις συρρίκνωναν τα δημοσιονομικά τους ελλείμματα. Ωστόσο ο πρόσφατος νόμος της Αμερικής για τη μείωση του πληθωρισμού προβλέπει ελάχιστη μόνο μείωση στον κρατικό δανεισμό και η κυβέρνηση Μπάιντεν προσπαθεί να διαγράψει μεγάλες ποσότητες φοιτητικού χρέους.

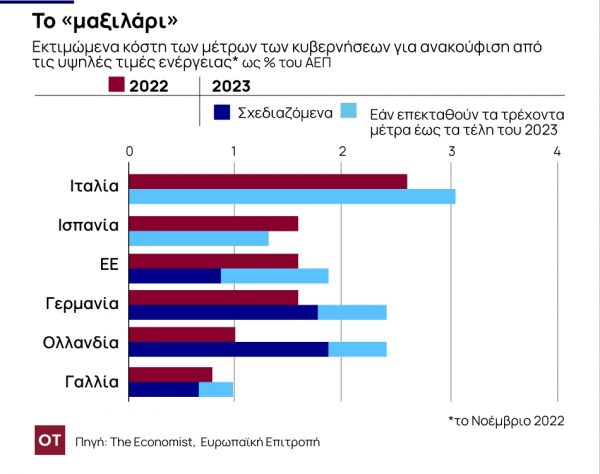

Η Ευρώπη σπαταλά κονδύλια σε ενεργειακές επιδοτήσεις παρά τις προειδοποιήσεις του ΔΝΤ και άλλων ότι δεν είναι συνετό να τονωθούν οι οικονομίες που δεν διαθέτουν πλεονάζουσα παραγωγική ικανότητα. Τέτοιο λάθος έκανε η Αμερική το 2021, όταν το «Αμερικανικό Σχέδιο Διάσωσης» του προέδρου Τζο Μπάιντεν έφερε υπερθέρμανση της οικονομίας. Εάν η ΕΕ διατηρήσει τα μέτρα της καθ’ όλη τη διάρκεια του 2023, το κόστος, χωρίς τους φόρους που θα συγκεντρωθούν για τη χρηματοδότηση των παροχών, θα φτάσει σχεδόν το 2% του ΑΕΠ (βλ. διάγραμμα). Συνολικά, το περίφημο σφίξιμο στο ζωνάρι για τη Βρετανία δεν θα ξεκινήσει πριν από το 2025, χάρη στο ακριβό ανώτατο όριο της τιμής της ενέργειας.

Σχεδόν τα δύο τρίτα των ενεργειακών δαπανών της ΕΕ αφορούν προσπάθεια για έλεγχο των τιμών προς όλους, κάτι που είναι ακριβό και αποθαρρύνει την εξοικονόμηση ενέργειας. Μόνο το ένα πέμπτο έρχεται με τη μορφή στοχευμένης αναδιανομής στους άπορους, την προσέγγιση που προτείνουν φορείς όπως το ΔΝΤ. Ακόμη και η Γερμανία, η οποία έχει περιορίσει τις τιμές με βάση μόνο έως και το 80% της προηγούμενης χρήσης κάθε νοικοκυριού, εξακολουθεί να δανείζεται για να χρηματοδοτήσει το πρόγραμμα, πράγμα που σημαίνει ότι προσφέρει οικονομική τόνωση.

Ο τελικός κίνδυνος είναι να επιστρέψει ο ενεργειακός πληθωρισμός το 2023. Φέτος οι οικονομίες της Ευρώπης επωφελήθηκαν από τον αδύναμο ανταγωνισμό για προμήθειες υγροποιημένου φυσικού αερίου (LNG) από όλο τον κόσμο, εν μέρει επειδή η οικονομία της Κίνας έχει δεχτεί πλήγμα από την πολιτική της για μηδενικό Covid. Αλλά η Κίνα έχει αρχίσει να χαλαρώνει τους ελέγχους κατά της πανδημίας. Εάν η οικονομία της ανοίξει ξανά και ανακάμψει, οι τιμές του LNG θα μπορούσαν να εκτιναχθούν το 2023. Η μάχη των κεντρικών τραπεζιτών με τον πληθωρισμό έχει φτάσει σε σημείο καμπής. Δεν θα κερδηθεί όμως για πολύ καιρό ακόμη.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Η βαριά σκιά του πολέμου πλανάται πάνω στην παγκόσμια οικονομία

Οι βραχυπρόθεσμες επιδόσεις ήταν απροσδόκητα καλές, αλλά οι υπεύθυνοι χάραξης πολιτικής βαδίζουν στα τσόφλια των αυγών

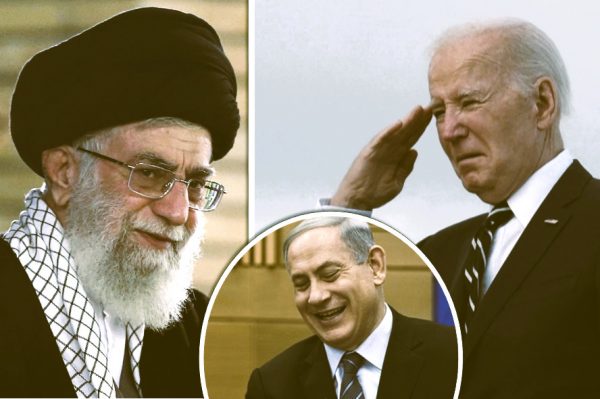

Τη νύχτα που το πυραυλικό υπερθέαμα του Ιράν συντάραξε το Ισραήλ

Η «Επιχείρηση Αληθινή Υπόσχεση» της Τεχεράνης κατέδειξε εναέρια ισχύ ορατή σε όλους, αλλά μοιραία για κανέναν

Η Μέση Ανατολή περιπλέκει τη μεγάλη στρατηγική της Δύσης

Το στοίχημα του Μπάιντεν και η παράμετρος Τραμπ

Το ομόλογο του Πικάσο: Η επόμενη καυτή δημοπρασία του Sotheby’s

Η τιτλοποίηση θα μπορούσε να ξεκλειδώσει νέες πηγές χρηματοδότησης

Η πρώτη κίνηση στην Λαγκάρντ - Τα οφέλη για τα ομόλογα και την ΕΚΤ

Η δουλειά της ΕΚΤ είναι να μειώνει τον πληθωρισμό, όχι να μεγιστοποιεί τα κέρδη

Πώς ο επόμενος εμπορικός πόλεμος της Κίνας θα μπορούσε να ωφελήσει τον πλανήτη

Τα ουτοπικά σενάρια και η πραγματικότητα

Ο πόλεμος των Snickers, η ανθρώπινη διαστροφή και το «κουκούλωμα» των τιμών

Οι καταναλωτές δεν είναι οι πάνσοφοι ορθολογικοί παράγοντες που εμφανίζονται στα οικονομικά μοντέλα

Το κοινωνικό πείραμα των smartphone και τα παιδιά ζόμπι

Η Κίνα ήταν πολύ πιο μπροστά από τη Δύση όσον αφορά τους κινδύνους της ανατροφής μιας γενιάς ζόμπι

Ο Σέρτζιο Ερμότι ανοίγει τον δρόμο για μισθούς… Wall Street

Οι Αμερικανοί τραπεζίτες παίρνουν λιγότερα από τους Ευρωπαίους ομολόγους τους

![ΔΕΣΦΑ: Αύξηση 30,91% της εγχώρια κατανάλωσης φυσικού αερίου το α’ τρίμηνο [γράφημα]](https://www.ot.gr/wp-content/uploads/2021/12/φυσικόαέριο-90x90.jpg)

![Fraport: «Απογειώθηκαν» τα ελληνικά αεροδρόμια τον Μάρτιο [πίνακας]](https://www.ot.gr/wp-content/uploads/2021/11/aeroplano-5-600x400-1-90x90.jpg)

![Αυτοκινητόδρομος Ε65: Αθήνα – Τρίκαλα σε 3 ώρες το Πάσχα [χάρτης]](https://www.ot.gr/wp-content/uploads/2024/04/E65_kentrikiodos.gr_-90x90.jpeg)