Οι μεγάλες επιχειρήσεις αντιμετωπίζουν μια δύσκολη περίοδο αποτίμησης κερδών

Ήρθε ο χειμώνας - και τα πράγματα δεν είναι καθόλου ωραία

Τα διευθυντικά στελέχη των μεγαλύτερων εταιρειών του κόσμου έφυγαν από το Νταβός στις 20 Ιανουαρίου μετά από μια βδομάδα τετ-α-τετ συνομιλιών σε έντονο πνεύμα. Η διάθεση στην ετήσια συνάντηση ήταν, αν όχι αισιόδοξη, τουλάχιστον όχι ζοφερή πλέον. Κεκλεισμένων των θυρών, οι διευθυντές παραδέχθηκαν ότι, αν και ο πόλεμος στην Ουκρανία παραμένει μια ανθρωπιστική τραγωδία, οι κίνδυνοι από αυτόν για την παγκόσμια οικονομία φαίνονται πλέον περιορισμένοι. Οι κεντρικές τράπεζες έχουν ασχοληθεί σοβαρά με την αντιμετώπιση του πληθωρισμού. Σε περίπτωση που η ύφεση πλήξει την Αμερική και την Ευρώπη, αυτή θα είναι διαχειρίσιμη. Η κινεζική αντιπροσωπεία έστειλε το πιο ξεκάθαρο μήνυμα εδώ και χρόνια ότι η Κίνα όχι απλώς επανεκκινεί μετά το αυστηρό καθεστώς της μηδενικής ανοχής στον κορονοϊό («zero-covid») αλλά και επανενσωματώνεται στον υπόλοιπο κόσμο. Η παγκοσμιοποίηση μπορεί να μην είναι στα καλύτερα της, αλλά η είδηση του θανάτου της φάνηκε, στα αφεντικά στο χιονισμένο Νταβός, υπερβολική.

Επιστρέφοντας στην πραγματικότητα, η κατάσταση φαίνεται πιο ζόρικη. «Η σεζόν της κερδοφορίας [τα αποτελέσματα τριμήνου] θα είναι το αποκαλυπτικό γεγονός», λέει ο Τζιμ Τιέρνι της επενδυτικής εταιρείας AllianceBernstein, αναφερόμενος στον μήνα περίπου που οι περισσότερες εταιρείες ανακοινώνουν τα τριμηνιαία αποτελέσματά τους. Τα κέρδη των τραπεζικών κολοσσών της Αμερικής, που έδωσαν το στίγμα την περασμένη εβδομάδα, είχαν μειωθεί κατά 20% από έτος σε έτος. Οι επενδυτικοί τραπεζίτες δέχθηκαν μια ιδιαίτερα σοβαρή πτώση, καθώς οι συναλλαγές κατέρρευσαν εν μέσω οικονομικής αβεβαιότητας. Στις αρχές Ιανουαρίου η Goldman Sachs έδειξε την πορτα της εξόδου σε περίπου 3.200 εργαζομένους της.

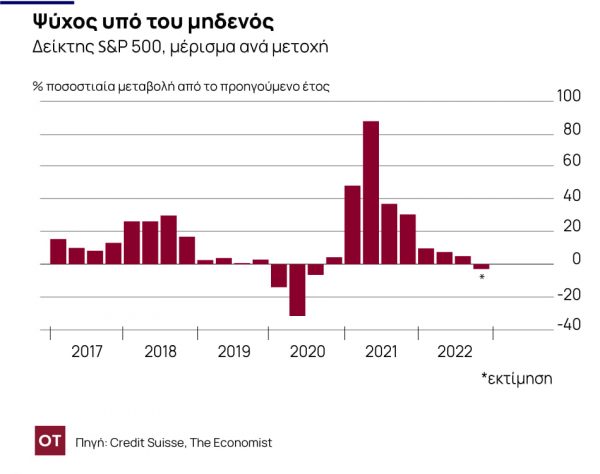

Οι εκτιμήσεις για τα κέρδη των μεγάλες αμερικανικές εταιρείες υποχωρούν πιο απότομα απ’ ότι αν ήταν σε μια μαύρη πίστα σκι (σ.σ. η δυσκολότερη πίστα μόνο για εξαιρετικά πεπειραμένους σκιέρ). Τους τελευταίους τρεις μήνες του 2022, οι αναλυτές αναθεώρησαν τις προβλέψεις τους για τα κέρδη του τετάρτου τριμήνου για τον δείκτη S&P 500, ο οποίες ήταν μειωμένες κατά 6,5%, ποσοστό διπλάσιο από την τυπική αναθεώρηση προς τα κάτω. Η συλλογική συσσωρευμένη γνώση της Wall Street για το περασμένο τρίμηνο δείχνει τώρα μια πτώση των κερδών από έτος σε έτος, την πρώτη από τη στιγμή κορύφωσης της πανδημίας το 2020 (βλ. διάγραμμα 1).

Για πολλές εταιρείες, το κόστος αυξάνεται ταχύτερα από τις πωλήσεις. Οι επιχειρήσεις διαπιστώνουν ότι είναι δύσκολο να αντισταθούν στις αυξήσεις των μισθών και όχι πολύ πιο εύκολο να πείσουν τους πελάτες να επωμιστούν το αυξανόμενο κόστος. Αυτό θα συμπιέσει τα περιθώρια κέρδους με ρυθμό που δεν έχει ακόμη αφομοιωθεί πλήρως από τους αναλυτές, οι οποίοι συλλογικά εξακολουθούν να προβλέπουν ότι τα κέρδη θα αυξηθούν το 2023. Εάν η αμερικανική οικονομία διολισθήσει σε ύφεση, όπως αναμένουν πολλοί οικονομολόγοι, τα κέρδη είναι σχεδόν βέβαιο ότι θα μειωθούν περαιτέρω. Από τον Δεύτερο Παγκόσμιο Πόλεμο τα κέρδη ανά μετοχή έχουν μειωθεί κατά μέσο όρο κατά 13% σε περιόδους οικονομικής συρρίκνωσης, υπολογίζει η Goldman Sachs.

Το πρώτο πράγμα το οποίο θα παραδεχτούν οι εταιρείες είναι η κόπωση των καταναλωτών. Σε τηλεδιάσκεψη των εταιρειών με αναλυτές στα τέλη του περασμένου έτους, πολλοί μίλησαν για ασθενή ζήτηση, καθώς οι καταναλωτές περιόρισαν τις δαπάνες για μη-απαραίτητα προϊόντα. Η Procter & Gamble, η γκάμα προϊόντων της οποίας περιλαμβάνει από πάνες και απορρυπαντικά μέχρι οδοντικό νήμα, ανέφερε πτώση του όγκου πωλήσεων στις επιχειρήσεις της το τέταρτο τρίμηνο. Κατάφερε να ανταποκριθεί στις προσδοκίες για κέρδη μόνο επειδή αύξησε τις τιμές κατά 10% και σχεδιάζει περαιτέρω αυξήσεις τον Φεβρουάριο.

Ωστόσο, αυτή η ομάδα αφεντικών που διαφημίζουν τη «δύναμη τιμών», που ήταν το αγαπημένο σλόγκαν πέρυσι, θα ρίξουν τους τόνους όταν ανακοινωθούν οι κερδοφορίες αυτής της σεζόν. Παρόλο που τα νοικοκυριά εξακολουθούν να ξοδεύουν αποταμιεύσεις που έχουν συσσωρευτεί κατά τη διάρκεια της πανδημίας, αναζητούν ολοένα και περισσότερες ευκαιρίες. Οι Αμερικανοί καταναλωτές περιέκοψαν δαπάνες από τα πάντα, από εστιατόρια έως ηλεκτρονικά είδη τον Δεκέμβριο, με αποτέλεσμα οι λιανικές πωλήσεις να μειωθούν κατά 1,1% σε εποχικά προσαρμοσμένη βάση, σε σύγκριση με τον προηγούμενο μήνα. Η Constellation Brands, η οποία παρασκευάζει και διανέμει την μπύρα Corona στην Αμερική, δήλωσε στις 5 Ιανουαρίου ότι σχεδιάζει να αυξήσει τις τιμές φέτος με πιο αργό ρυθμό. Πολλοί έμποροι λιανικής μειώνουν τιμές σε αγαθά για να εκκαθαρίσουν τα αποθέματα. Οι τιμές των αυτοκινήτων της Tesla είναι χαμηλότερες παγκοσμίως έως και 20%.

Καθώς η ζήτηση υποχωρεί, οι επιχειρήσεις παραδέχονται τα υπερβολικά κόστη – αυτή θα είναι η δεύτερη ομολογία τους. Οι εταιρείες τεχνολογίας, οι οποίες είδαν την ζήτηση για τα προϊόντα τους να επιβραδύνεται πέρυσι, μετά τα προηγούμενα υψηλά που προκλήθηκαν από την πανδημία, το παραδέχονται με ιδιαίτερο ζήλο. Ο Τιμ Κουκ, αφεντικό της Apple, δέχθηκε μείωση του μισθού του κατά 40% φέτος. Το Twitter βγάζει σε δημοπρασία εικαστικά έργα με νέον που απεικονίζουν το πουλί-λογότυπο που χρησιμοποιεί. Στις 18 Ιανουαρίου η Microsoft ανακοίνωσε σχέδια για απολύσεις 10.000 ατόμων. Δύο ημέρες αργότερα η Alphabet, η μητρική εταιρεία της Google, είπε ότι θα απολύσει 12.000. Αυτές οι περικοπές δεν αντιστρέφουν εντελώς το ράλι προσλήψεων στο τομέα της τεχνολογίας που έγινε κατά την διάρκεια της πανδημίας, αλλά ένας διαχειριστής κεφαλαίων της Silicon Valley πιστεύει ότι με αυτό τον τρόπο θα προσφέρουν «αεροπορική κάλυψη» ώστε περισσότερες εταιρείες τεχνολογίας να περιορίσουν τις θέσεις εργασίας και να ενισχύσουν τις ταμειακές ροές τους.

Η τρίτη ομολογία των εταιρειών αφορά την τύχη των όποιων κερδών πραγματοποιηθούν. Αυτή η περίοδος ανακοίνωσης αποτελεσμάτων είναι η στιγμή για τις επιχειρήσεις να εκπονήσουν τα σχέδια δαπανών τους για το επόμενο έτος. Συνολικά, οι μεγάλες αμερικανικές επιχειρήσεις τείνουν να μοιράζουν ισόποσα τα κέρδη τους μεταξύ των πληρωμών των μετόχων (μέσω μερισμάτων και εξαγορών μετοχών) και των επενδύσεων (έρευνα και ανάπτυξη, κεφαλαιουχικές δαπάνες και συγχωνεύσεις και εξαγορές).

Στην εποχή του φθηνού χρήματος, προτού οι κεντρικές τράπεζες αρχίσουν να αυξάνουν τα επιτόκια για να εξουδετερώσουν τον πληθωρισμό, οι πληρωμές συχνά χρηματοδοτούνταν με χρέος. Τώρα που τα χρήματα είναι ακριβά, αυτός ο δανεισμός είναι πιθανό να υποχωρήσει. Όσον αφορά τις εξαγορές-συγχωνεύσεις, πολλοί αγοραστές εξακολουθούν να διευθετούν τα προβλήματα που δημιουργήθηκαν από συναλλαγές που σημειώθηκαν με τιμές αιχμής κατά τη διάρκεια της πανδημικής έκρηξης των συγχωνεύσεων. Είναι πιο πιθανό, να ακούσουμε για απογραφές που αναγνωρίζουν την πτώση της αξίας ορισμένων εξ αυτών παρά ανακοινώσεις για ανανεωμένα αποθέματα ρευστότητας προς εκμετάλλευση ευκαιριών και επιθυμία για περισσότερες συμφωνίες.

Αυτό αφήνει τις επενδύσεις. Οι μεγάλες τάσεις του 21ου αιώνα -απανθρακοποίηση, ψηφιοποίηση και αποσύνδεση μεταξύ Κίνας και Δύσης- συνηγορούν υπέρ των δαπανών-μαμούθ για φιλικές προς το κλίμα τεχνολογίες, ρομπότ και λογισμικό και δημιουργία εργοστασίων εκτός Κίνας. Ένας Ευρωπαίος προϊστάμενος βιομηχανίας υποστηρίζει ότι, ως αποτέλεσμα, οι κεφαλαιουχικές δαπάνες μάλλον να αντέξουν την επικείμενη ύφεση καλύτερα από ότι συνήθως.

Ίσως. Προς το παρόν, ωστόσο, οι περισσότερες εταιρείες παραμένουν επιφυλακτικές. Μετά την αύξηση των κεφαλαιουχικών δαπανών των αμερικανικών εταιρειών το τρίτο τρίμηνο του 2022, ένας δείκτης εταιρικών σχεδίων δαπανών, που καταρτίστηκε από την Goldman Sachs, δείχνει συνεχιζόμενη ανάπτυξη αλλά με πολύ βραδύτερο ρυθμό.

Πολλές εταιρείες είναι πιθανό να αναβάλουν σημαντικές αποφάσεις δαπανών μέχρι να αρθεί η οικονομική αβεβαιότητα. Η σουηδική εταιρεία κατασκευής τηλεπικοινωνιακού εξοπλισμού Ericsson προειδοποίησε ότι οι Αμερικανοί πελάτες της αναβάλουν όλο και περισσότερο νέες επενδύσεις στο δίκτυο. Η Dell απέστειλε σχεδόν 40% λιγότερους υπολογιστές, τους οποίους πουλάει κυρίως σε εταιρικούς πελάτες, το τέταρτο τρίμηνο, σε σύγκριση με το προηγούμενο έτος, σύμφωνα με την εταιρεία ερευνών IDC. Η Logitech, η οποία κατασκευάζει πληκτρολόγια, κάμερες και άλλο υλικό που σχετίζεται με επιτραπέζιους υπολογιστές, αναμένει τώρα τα έσοδα να μειωθούν έως και 15% το οικονομικό έτος έως τον Μάρτιο, από την προηγούμενη εκτίμησή της που δεν υπερέβαινε το 8%. Οι κατασκευαστές λογισμικού, όπως η Microsoft, και τσιπ, όπως η Intel, θα μπορούσαν επίσης να επηρεαστούν από τους περιορισμένους προϋπολογισμούς ψηφιοποίησης.

Όπως όλες οι περίοδοι ανακοίνωσης κερδοφορίας, έτσι και αυτή θα έχει θετικές εκπλήξεις. Κάποια στοιχεία έχουν ήδη δει το φως. Η United Airlines αύξησε τις τιμές της χωρίς να πέσουν οι κρατήσεις όσων κάνουν διακοπές αλλά και όσων κάνουν επαγγελματικά ταξίδια. Το Netflix διέψευσε τις προσδοκίες προσθέτοντας 7,7 εκατομμύρια νέους συνδρομητές το τέταρτο τρίμηνο, εν μέρει χάρη σε μια νέα, φθηνότερη υπηρεσία που διακόπτεται για διαφημίσεις. Η υπό πίεση υπηρεσία παροχής θεάματος, η οποία έχει χάσει περίπου το ήμισυ της αγοραίας της αξίας από την κορύφωσή της το φθινόπωρο του 2021, έχει εκδώσει ανοδικές προβλέψεις για τα κέρδη για το 2023. Στις 19 Ιανουαρίου ο Ρίντ Χέιστινγκς παραιτήθηκε από τη θέση του συν-διευθύνοντος συμβούλου του Netflix, πιθανώς επειδή πιστεύει ότι τα χειρότερα έχουν τελειώσει για την εταιρεία που ίδρυσε πριν από 25 χρόνια.

Ωστόσο, αυτή η ευφορία θα είναι η εξαίρεση και όχι ο κανόνας φέτος. Συνολικά, οι θετικές εκπλήξεις κερδών γίνονται λιγότερο θετικές τα τελευταία τρίμηνα (βλ. διάγραμμα 2). Έχοντας φτάσει σε υψηλό όλων των εποχών ως ποσοστό του ΑΕΠ πέρυσι, τα εταιρικά κέρδη μετά τους φόρους φαίνονται έτοιμα εδώ και καιρό για αναπροσαρμογή. Και ίσως πρέπει να πέσουν κι άλλο. Το υψηλό χρέος και οι χαμηλοί φόροι, που ώθησαν την εταιρική κερδοφορία για δεκαετίες, δεν είναι πλέον οι ούριοι άνεμοι που κάποτε ήταν, καθώς τα επιτόκια αυξάνονται και η όρεξη για περικοπές φόρων που χρηματοδοτούνται από το έλλειμμα μειώνεται. Η πραγματική εταιρική ζωή λαμβάνει χώρα σε λιγότερο εκλεπτυσμένα πεδία από εκείνα των ελβετικών Άλπεων.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Οι μήνες του χάους και το mission impossible του νέου πρωθυπουργού στη Γαλλία

Η πολιτική κρίση έχει ήδη ένα οικονομικό τίμημα και η αβεβαιότητα σημαίνει ότι οι επιχειρήσεις είναι απρόθυμες να επενδύσουν

Τα οφέλη και τα όρια των ιδιωτικοποιήσεων

Μπορούμε να αντλήσουμε σημαντικά διδάγματα από την ποικίλη εμπειρία του Ηνωμένου Βασιλείου

Γιατί οι «εξαιρετικές οικονομίες» απαιτούν και μια... εξαιρετική ευελιξία

Οι υπεύθυνοι χάραξης πολιτικής πρέπει να προσαρμόσουν τις προσεγγίσεις τους, μεταξύ άλλων μέσω προληπτικών διαπραγματεύσεων με την κυβέρνηση Τραμπ

Η Γαλλία, το mode της «γκρινιάρας μαμάς» και το παράδειγμα της Ελλάδας

Η σύγκλιση των γαλλικών αποδόσεων με της Ελλάδας αποτελεί έλεγχο πραγματικότητας

Κρίση χρέους αλά ελληνικά για τη Γαλλία; Η επόμενη ημέρα και τα σενάρια

Οι επενδυτές έχουν συγκλονιστεί από την πολιτική παράλυση και τα άθλια δημόσια οικονομικά

Κοινή λογική: Γιατί το παιχνίδι του Τραμπ με τους δασμούς δεν χρειάζεται να βγάζει νόημα

Υπάρχει ένα στοιχείο υποκρισίας σε αυτή τη λογική, αλλά αυτό δεν ήταν ασυνήθιστο κατά την τελευταία κυβέρνηση Τραμπ

Η «παγίδα» του μεσαίου διαδρόμου στα Lidl - Γιατί οι άνδρες είναι πιο επιρρεπείς στις περιττές αγορές

Το κυνήγι θησαυρού και οι άσκοπες αγορές έχουν εδώ και καιρό οδηγήσει στην επιτυχία του λιανικού εμπορίου

Γιατί ο εμπορικός πόλεμος του Τραμπ θα προκαλέσει χάος

Οι δασμοί, ειδικά σε μια χώρα, θα οδηγήσουν σε ένα ανίερο οικονομικό και πολιτικό χάος

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433