Προ των πυλών σημαντικών αποφάσεων βρίσκεται το υπουργείο Οικονομικών για την ποιοτική αναβάθμιση των τραπεζικών κεφαλαίων, η οποία μαζί με την εξυγίανση από τα κόκκινα δάνεια θα οδηγήσουν τον κλάδο σε κανονικότητα. Το πρόβλημα είναι απόρροια νομοθετικής παρέμβασης στο ξεκίνημα της κρίσης της περασμένης δεκαετίας.

Ο λόγος γίνεται για τον αναβαλλόμενο φόρο και το εργαλείο που στήθηκε εκ του μηδενός για να στηριχθεί ο τραπεζικός τομέας μετά τις ζημιές από το PSI και την έκρηξη των επισφαλειών.

Ζημιές και κέρδη

Με την ενεργοποίησή του ένα μέρος των κεφαλαιακών απαιτήσεων καλύφθηκε από την υποχρέωση του Δημοσίου έναντι των τραπεζών να συμψηφίσει τις τότε ζημιές με μελλοντικά τους κέρδη.

Με τον τρόπο αυτόν δόθηκε η δυνατότητα στα πιστωτικά ιδρύματα για διάστημα 20 ετών να απαλλαγούν από φόρους, εάν φυσικά εμφανίζουν θετικό αποτέλεσμα. Από την άλλη, όμως, αν το ετήσιο αποτέλεσμα είναι αρνητικό, ο νόμος προβλέπει έκδοση μετοχών υπέρ του Δημοσίου, οδηγώντας σε μείωση του ποσοστού των ιδιωτών μετόχων.

Δύσκολη εξίσωση

Αναμφίβολα πρόκειται για μια εξίσωση εξαιρετικά δύσκολη. Για να επωφεληθούν από τον νόμο οι τράπεζες και να αποφύγουν οι μέτοχοί τους απώλειες, πρέπει να εμφανίσουν στην εικοσαετία κέρδη της τάξης των 45-50 δισ. ευρώ!

Σήμερα, το ποσοστό του αναβαλλόμενου φόρου στα ίδια κεφάλαια των τραπεζών (DTC/CET1) διαμορφώνεται κατά μέσο όρο κοντά στο 60%. Στόχος είναι ο περιορισμός του σε λίγα χρόνια από σήμερα τουλάχιστον κάτω από το 20%.

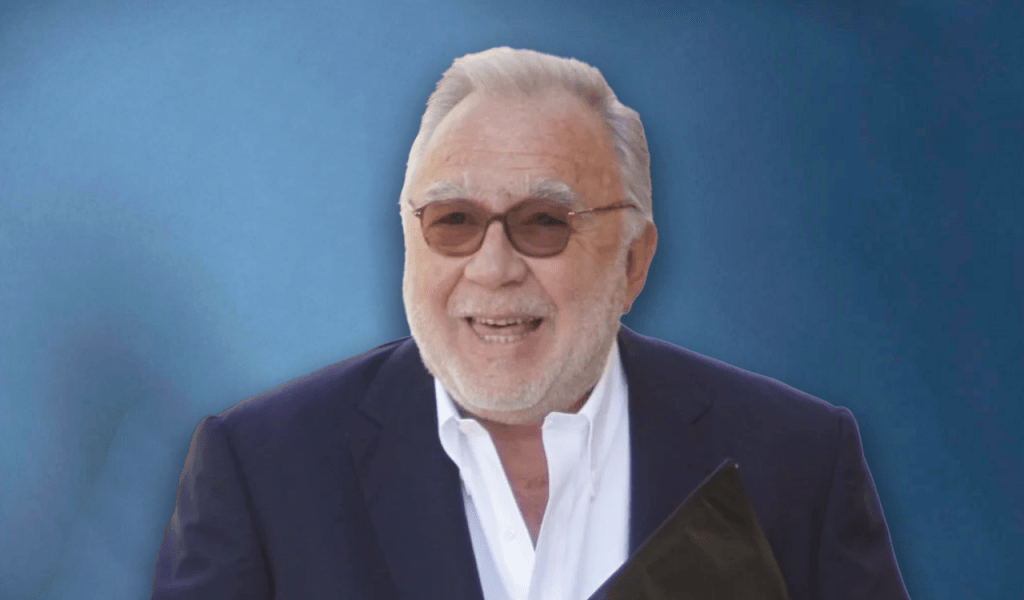

Την ανησυχία του για το θέμα εκφράζει με κάθε ευκαιρία ο διοικητής της Τράπεζας της Ελλάδος Γιάννης Στουρνάρας. Μάλιστα, υπέβαλε πρόταση στην κυβέρνηση για μείωση των κόκκινων δανείων με ταυτόχρονη επίλυση του προβλήματος. Το νέο εργαλείο μελετάται, ωστόσο έχει δοθεί σαφής προτεραιότητα στην ολοκλήρωση του σχήματος κρατικών εγγυήσεων «Ηρακλής».

Οι εναλλακτικές

Σύμφωνα με πληροφορίες, αναζητούνται λύσεις για τη μείωση του αναβαλλόμενου φόρου ως ποσοστό επί των ιδίων κεφαλαίων, με ανεκτή δημοσιονομική επιβάρυνση. Τραπεζικές πηγές σημειώνουν πως η βελτίωση μπορεί να επιτευχθεί με πρωτοβουλίες, οι οποίες μπορούν να αναληφθούν και συνδυαστικά. Συγκεκριμένα:

1. Αυξήσεις κεφαλαίου. Μειώνουν το ποσοστό του αναβαλλόμενου φόρου στα κεφάλαια, ωστόσο, αν χρησιμοποιηθεί μέρος από αυτά για συναλλαγές μείωσης των κόκκινων δανείων, ο σχετικός δείκτης αυξάνεται εκ νέου. Φυσικά, χωρίς την έκδοση νέων μετοχών ο δείκτης θα ήταν ακόμη μεγαλύτερος μετά την ανάληψη των ζημιών της εξυγίανσης. Σε κάθε περίπτωση, πάντως, αν οι χρηματοδοτήσεις τρέχουν με ρυθμούς που οδηγούν σε υψηλή κερδοφορία, λειτουργούν συνδυαστικά με την κεφαλαιακή ενίσχυση προς τη σωστή κατεύθυνση.

2. Δευτερογενής αγορά για DTC. Oι τράπεζες μεταβιβάζουν την απαίτησή τους έναντι του Δημοσίου σε κερδοφόρες επιχειρήσεις με κάποιο αντάλλαγμα, ώστε οι τελευταίες να μειώσουν τον φόρο εισοδήματος. Αν προκριθεί αυτή η λύση, θα πρέπει να μπει ένα πλαφόν στις ετήσιες συναλλαγές, ώστε να μη χάσει σε μια χρονιά το Δημόσιο υπέρογκα ποσά από φόρους. Ταυτόχρονα πρέπει να είναι επαρκή τα εποπτικά κεφάλαια κάθε τράπεζας μετά την πώληση του DTC. Αρα μιλάμε για μια λύση σταδιακής αλλά σχετικά γρήγορης, εντός λίγων ετών, μείωσης τόσο του ποσού όσο του ποσοστού του DTC.

3. Bad Bank. Η λύση που προτείνει η ΤτΕ αφορά τη δημιουργία εταιρείας διαχείρισης στοιχείων ενεργητικού και στη μεταφορά σε αυτή του συνόλου των κόκκινων δανείων. Με το ίδιο εργαλείο μειώνεται και ο αναβαλλόμενος φόρος. Για να έχει νόημα πάντως η πρόταση, θα πρέπει να απο-αναγνωριστούν επισφάλειες μεγάλης αξίας.