Τα κύρια ευρήματα που αναφέρθηκαν στην πρόσφατη έρευνα*1 τραπεζικών δανείων (BLS) της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) συνοψίζονται ως εξής:

I. Παρατηρήθηκε ισχυρή καθαρή αύξηση για δάνεια ή/και πιστωτικά όρια προς τις μεγάλες επιχειρήσεις (11%) και, αύξηση για τα μακροπρόθεσμα δάνεια (5%) επιβεβαιώνοντας την στροφή προς μεγαλύτερες λήξεις δανείων, χρηματοδοτικές ανάγκες για αποθέματα και κεφάλαιο κίνησης και πάγιες επενδύσεις, γεγονός που αποτελεί θετικό σημάδι για την οικονομική ανάκαμψη.

Οι γενικοί όροι και προϋποθέσεις των τραπεζών που συμφωνήθηκαν στη δανειακή σύμβαση για νέα δάνεια χαρακτηρίζονται ως – ελαφρώς – πιο ελαστικοί κατά το τρίτο τρίμηνο του 2021 (καθαρό ποσοστό -2%). Επιπλέον, η θετική επίδραση στη ζήτηση δανείων ενισχύθηκε από το χαμηλό γενικό επίπεδο των επιτοκίων και άλλες χρηματοδοτικές ανάγκες που σχετίζονται με την αναχρηματοδότηση και την αναδιάρθρωση χρέους.

Μεταξύ των μεγαλύτερων χωρών της ζώνης του ευρώ, τα πιστωτικά κριτήρια για τα δάνεια προς τις επιχειρήσεις έγιναν αυστηρότερα στη Γερμανία, παρέμειναν αμετάβλητα στην Ισπανία και τη Γαλλία και μειώθηκαν στην Ιταλία το τρίτο τρίμηνο του 2021.

II. Η συνεχιζόμενη αύξηση της ζήτησης στεγαστικών δανείων η οποία ήταν πιο συγκρατημένη μετά την ισχυρή αύξηση του προηγούμενου τριμήνου (καθαρό ποσοστό τραπεζών 11%, μετά το 36% το δεύτερο τρίμηνο του 2021) συνδέεται με τη βελτίωση της εμπιστοσύνης των καταναλωτών*2, το χαμηλό γενικό επίπεδο των επιτοκίων και τις ευνοϊκές προοπτικές της αγοράς κατοικίας.

Επιπλέον, η εσωτερική χρηματοδότηση των νοικοκυριών από αποταμιεύσεις, ως πηγή εναλλακτικής χρηματοδότησης, είχε μικρό περιοριστικό αντίκτυπο στη ζήτηση. Τα πιστωτικά κριτήρια για στεγαστικά δάνεια έγιναν αυστηρότερα στη Γερμανία, την Ισπανία και τη Γαλλία και παρέμειναν αμετάβλητα στην Ιταλία.

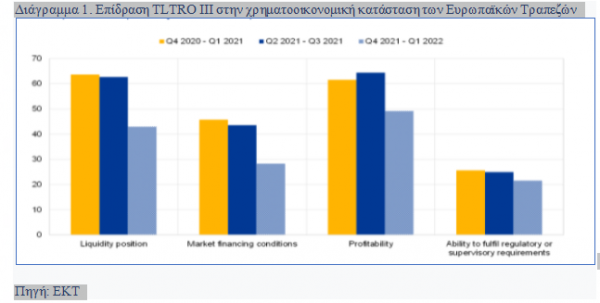

III. Επιπλέον, οι τράπεζες ανέφεραν, συνολικά, μια χαλαρωτική επίδραση του TLTRO III*3 στους όρους και τις προϋποθέσεις τους σε όλες τις κατηγορίες δανείων τους τελευταίους έξι μήνες (Διάγραμμα 1).

Το καθαρό ποσοστό των τραπεζών που ανέφεραν ελαφρυντική επίδραση στους όρους και τις προϋποθέσεις ήταν μεγαλύτερο για τα δάνεια προς επιχειρήσεις (καθαρά ποσοστά -29%, μετά -27%), από ό,τι για τα στεγαστικά δάνεια (-10%, μετά -4%) και την καταναλωτική πίστη (-12%, μετά -4%). Όσον αφορά τα πιστωτικά κριτήρια, το TLTRO III είχε μέτρια καθαρή επίδραση χαλάρωσης για τα δάνεια προς επιχειρήσεις (καθαρό ποσοστό -9%, μετά το -8%), ενώ υπήρξε ελαφρά καθαρή επίδραση χαλάρωσης για τα στεγαστικά δάνεια (-2%, μετά από 0%) και ουδέτερο αντίκτυπο για την καταναλωτική πίστη (-1%, μετά από 0%).

Επιπλέον, το 41% των τραπεζών ανέφερε ότι διατηρούσε ρευστότητα TLTRO III στο Ευρωσύστημα ως περαιτέρω χρήση κεφαλαίων. Οι τράπεζες ενδέχεται να χρησιμοποιήσουν αυτή τη ρευστότητα για χορήγηση δανείων τους επόμενους μήνες.

Σημειώσεις: Τα πρόσημα για τα καθαρά ποσοστά έχουν αντιστραφεί για να δείχνουν καθαρές βελτιώσεις. Η καθαρή βελτίωση ορίζεται ως η διαφορά μεταξύ του αθροίσματος των ποσοστών για «σημαντική συμβολή σε μια βελτίωση» και «συνέβαλε κάπως σε μια βελτίωση» και το άθροισμα των ποσοστών για «συνέβαλε κάπως σε μια επιδείνωση» και «συνέβαλε σημαντικά». Η τελευταία περίοδος υποδηλώνει προσδοκίες που έδειξαν οι τράπεζες στον τρέχοντα γύρο.

Προκύπτει λοιπόν ότι, οι πράξεις παρέμβασης της ΕΚΤ επηρεάζουν σε διαφορετικό βαθμό, ανά χώρα, τα πιστωτικά κριτήρια των Ευρωπαϊκών τραπεζών ως προς την χορήγηση δανείων, σύμφωνα άλλωστε και με την διεθνή βιβλιογραφία. Το ερώτημα λοιπόν που παραμένει είναι, κατά πόσο η ενίσχυση του δανεισμού, μέσω των πράξεων αναχρηματοδότησης της ΕΚΤ, θα αποτελέσει μία ισχυρή βάση και ώθηση για την άμεση οικονομική ανάκαμψη και χρηματοοικονομική σταθερότητα στην Covid19 εποχή.

*Καθηγητής Κώστας Δράκος, Αντιπρύτανης Οικονομικού Προγραμματισμού & Υποδομών ΟΠΑ

*Δρ. Δέσποινα Ντάικου, Μεταδιδακτορική Ερευνήτρια ΟΠΑ

*1Η έρευνα διεξήχθη μεταξύ 20 Σεπτεμβρίου και 5 Οκτωβρίου 2021. Συνολικά ερωτήθηκαν 146 τράπεζες, με ποσοστό ανταπόκρισης 100%. Εκτός από τα αποτελέσματα για τη ζώνη του ευρώ συνολικά, η εν λόγω έκθεση περιέχει επίσης αποτελέσματα για τις τέσσερις μεγαλύτερες χώρες της ζώνης του ευρώ.

*2Σε εναρμόνιση με τα πρόσφατα στοιχεία από την έρευνα για το καταναλωτικό κλίμα της Ευρωπαϊκής Επιτροπής σχετικά με τη βελτίωση της εμπιστοσύνης των καταναλωτών στη ζώνη του ευρώ το τρίτο τρίμηνο, σε σύγκριση με το προηγούμενο τρίμηνο.

*3Υπενθυμίζεται ότι, οι στοχευμένες πράξεις μακροπρόθεσμης αναχρηματοδότησης (Targeted long term refinancing operations, TLTRO) καθορίζουν το ποσό που μπορούν να δανειστούν οι τράπεζες, καθώς το ύψος αυτών συνδέεται με τα δάνειά τους σε μη χρηματοπιστωτικές επιχειρήσεις και νοικοκυριά. Το τρίτο πρόγραμμα (TLTRO ΙΙΙ) αποτελείται από μια σειρά δέκα στοχευμένων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης, η καθεμία με διάρκεια τριών ετών, ξεκινώντας τον Σεπτέμβριο του 2019 με τριμηνιαία συχνότητα. Τα επιτόκια δανεισμού σε αυτές τις πράξεις μπορεί να είναι έως και 50 μονάδες βάσης κάτω από το μέσο επιτόκιο της διευκόλυνσης καταθέσεων κατά την περίοδο από τις 24 Ιουνίου 2020 έως τις 23 Ιουνίου 2022 και τόσο χαμηλό όσο το μέσο επιτόκιο της διευκόλυνσης καταθέσεων κατά το υπόλοιπο τη ζωή του αντίστοιχου TLTRO III. Το επιτόκιο που θα εφαρμοστεί συνδέεται με τα κριτήρια δανεισμού των συμμετεχουσών τραπεζών. Όσο περισσότερα δάνεια χορηγούν οι συμμετέχουσες τράπεζες σε μη χρηματοπιστωτικές επιχειρήσεις και νοικοκυριά (εκτός από δάνεια προς νοικοκυριά για αγορά κατοικίας), τόσο πιο ελκυστικό γίνεται το επιτόκιο των δανείων τους TLTRO III.

![Εκατομμυριούχοι: Η μεγαλύτερη μετακίνηση πλούτου στην ιστορία το 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/04/money-2048x1366-1-300x300.jpeg)

![Τραμπ: Διοργανώνει σύνοδο κορυφής ΗΠΑ και πέντε αφρικανικών χωρών [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/06/trump-maga-300x300.jpg)

![Δασμοί: Οι εμπορικές συνομιλίες ΕΕ-ΗΠΑ για τους δασμούς στα αυτοκίνητα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/tofas.jpg)

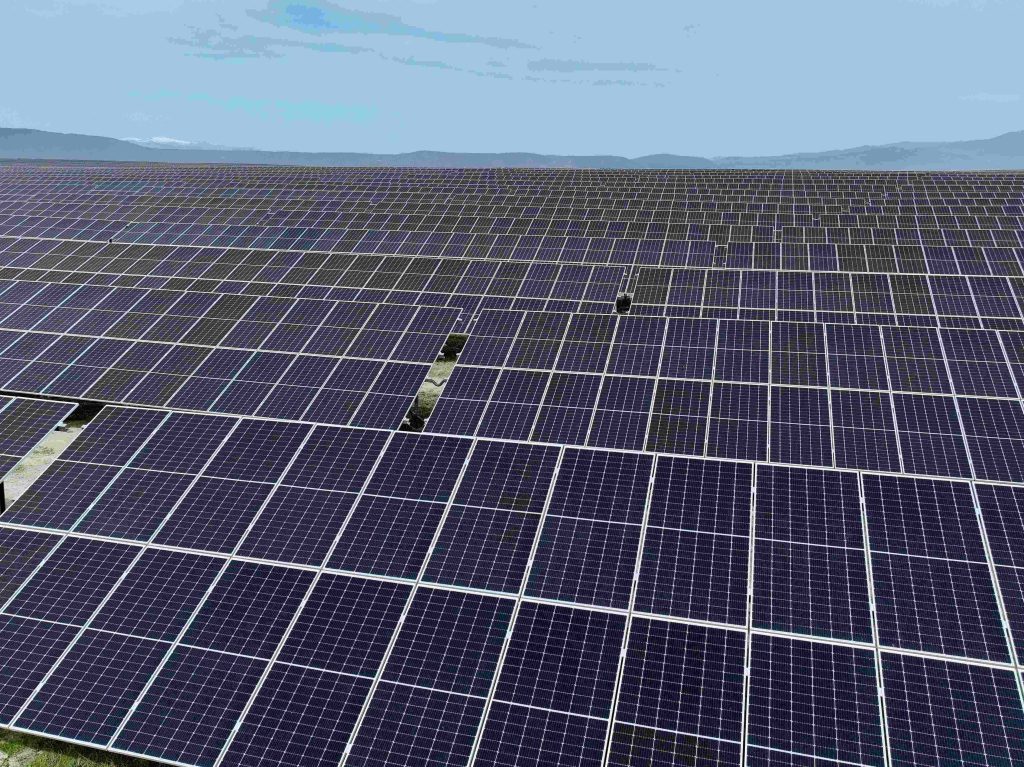

![Τεχνητή νοημοσύνη: Η ζήτηση ενέργειας αυξάνει τις εκπομπές CO2 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/02/data-center.jpg)

![Χρυσές λίρες: Πουλάνε μαζικά οι Έλληνες το εξάμηνο του 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/photo_2025-07-04_13-01-06.jpg)

![Εκατομμυριούχοι: Η μεγαλύτερη μετακίνηση πλούτου στην ιστορία το 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/04/money-2048x1366-1.jpeg)

![Τραμπ: Διοργανώνει σύνοδο κορυφής ΗΠΑ και πέντε αφρικανικών χωρών [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/06/trump-maga-scaled.jpg)