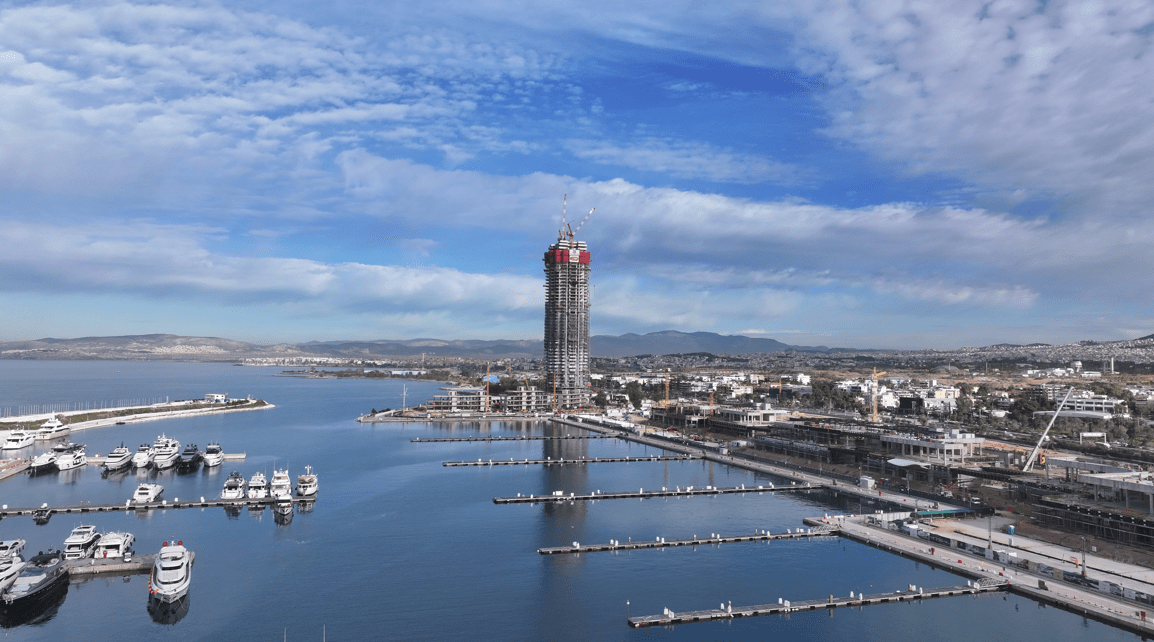

Συνολικά 120.000 άυλες, κοινές, ανώνυμες ομολογίες της Noval Property με ονομαστική αξία €1.000 εκάστη διατέθηκαν, με συνέπεια την άντληση κεφαλαίων ύψους €120 εκατ. , όπως ανακοίνωσαν η Εθνική Τράπεζα και η Τράπεζα Πειραιώς ως Συντονιστές Κύριοι Ανάδοχοι της Δημόσιας Προσφοράς για την έκδοση Κοινού Ομολογιακού Δανείου και την εισαγωγή των Ομολογιών εκδόσεως της «ΝΟΒΑΛ ΠΡΟΠΕΡΤΥ» προς διαπραγμάτευση στο Χρηματιστήριο Αθηνών.

Η συνολική έγκυρη ζήτηση που εκδηλώθηκε από επενδυτές οι οποίοι συμμετείχαν στη Δημόσια Προσφορά ανήλθε σε €335,2 εκατ., σημειώνοντας υπερκάλυψη της Έκδοσης κατά 2,8 φορές.

Η τιμή διάθεσης των Ομολογιών έχει προσδιοριστεί στο άρτιο, ήτοι €1.000 ανά Ομολογία. Η τελική απόδοση των Ομολογιών ορίστηκε σε 2,65% και το επιτόκιο των Ομολογιών σε 2,65% ετησίως.

Οι Ομολογίες κατανεμήθηκαν ως εξής: α) 78.000 Ομολογίες (65% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ιδιώτες Επενδυτές, και β) 42.000 Ομολογίες (35% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ειδικούς Επενδυτές.

Η ανακοίνωση

![Ελβετικό φράγκο: Τα SOS για να ρυθμίσετε το δάνειο – Τα κριτήρια [πίνακες]](https://www.ot.gr/wp-content/uploads/2026/02/ot_elvetiko_fragko2-1.jpg)