Στα υψηλότερα επίπεδα των τελευταίων επτά ετών έχουν σκαρφαλώσει τα επιτόκια των στεγαστικών δανείων στην Ευρωζώνη λόγω των αυξήσεων στο κόστος δανεισμού από την Ευρωπαϊκή Κεντρική Τράπεζα –και μάλιστα έπεται και συνέχεια λόγω της πολιτικής της ΕΚΤ.

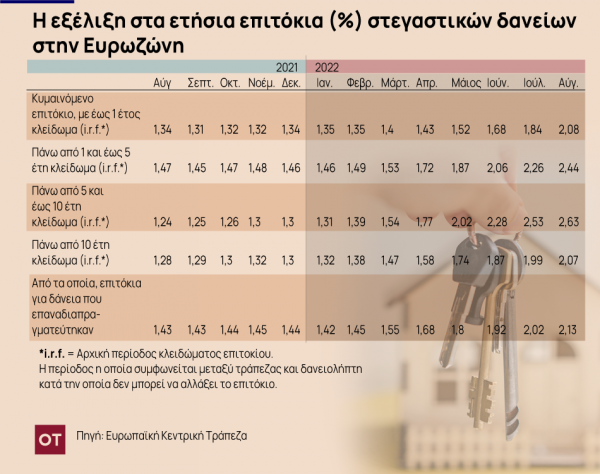

Νέα στοιχεία που βλέπουν το φως της δημοσιότητας από την κεντρική τράπεζα τα οποία παρουσιάζει σήμερα ο Οικονομικός Ταχυδρόμος, δείχνουν ότι τα μέσα επιτόκια των στεγαστικών δανείων στη ζώνη του ευρώ έχουν αυξηθεί από εύρος 1,24% με 1,47% τον Αύγουστο του 2021, σε 2,08% με 2,63% σήμερα.

Αυτό πρακτικά σημαίνει ότι ένας δανειολήπτης που πριν από 14 μήνες πλήρωνε δόση 393 ευρώ για στεγαστικό ύψους 100.000 ευρώ με διάρκεια αποπληρωμής 25 έτη και κλειδωμένο επιτόκιο για τα πρώτα 5 με 10 χρόνια, τώρα για να συνάψει το ίδιο δάνειο πρέπει να καταβάλλει δόση 461 ευρώ για τα πρώτα αυτά χρόνια. Για το ίδιο στεγαστικό δάνειο αλλά με περίοδο κλειδώματος επιτοκίου για το πρώτο μόνο έτος, η μηνιαία δόση πλέον ανέρχεται σε 433 ευρώ από 398 ευρώ τον Αύγουστο του 2021. Μάλιστα στη συνέχεια οι ίδιοι δανειολήπτες κινδυνεύουν να δουν τα κυμαινόμενα επιτόκιά τους να αυξάνονται κι άλλο ανάλογα με τις νέες συνθήκες της αγοράς, καθώς το κόστος δανεισμού βρίσκεται σε έντονα ανοδική πορεία παγκοσμίως.

Που έφτασαν τα επιτόκια

Τα στοιχεία είναι αποκαλυπτικά, όπως φαίνεται και στο σχετικό πίνακα του ΟΤ. Για παράδειγμα, ενώ για στεγαστικό δάνειο με αρχική περίοδος κλειδώματος επιτοκίου 5 έως 10 έτη το επιτόκιο ήταν 1,24% πέρσι το καλοκαίρι, σήμερα είναι 2,63%. Για αρχική περίοδο κλειδώματος επιτοκίου έως 1 έτους, τα επιτόκια έχουν αυξηθεί από 1,34% σε 2,08%. Ενώ για αναχρηματοδοτήσεις στεγαστικών τα επιτόκια στεγαστικών έχουν αυξηθεί κατά μέσο όρο από 1,43% πέρσι σε 2,13% σήμερα. Περίοδος κλειδώματος είναι αυτή κατά την οποία η οποία συμφωνείται μεταξύ τράπεζας και δανειολήπτη ότι δεν μπορεί να αλλάξει το επιτόκιο. Μόνο μέσα σε ένα μήνα, μεταξύ Ιουλίου και Αυγούστου 2022, το κόστος των νέων δανείων για αγορές κατοικιών αυξήθηκε έως και κατά 24 μονάδες βάσης, σύμφωνα με τα στοιχεία της ΕΚΤ.

Διαβάστε επίσης: ΕΚΤ: Προς νέα μεγάλη αύξηση επιτοκίων στις 27 Οκτωβρίου

Έρχονται και νέες αυξήσεις

Επιπλέον, ήδη από αυτό το μήνα το κόστος αναμένεται να γίνει ακόμη υψηλότερο καθώς η ΕΚΤ αναμένεται να πραγματοποιήσει και νέα αύξηση στο κόστος δανεισμού που μπορεί να κυμαίνεται από 50 έως 75 μονάδες βάσης (αύξηση επιτοκίων κατά 0,50% ή 0,75% ) ή και παραπάνω. Οι αυξήσεις αναμένεται ότι θα συνεχιστούν όχι μόνο το Δεκέμβριο αλλά και τουλάχιστον μέχρι την άνοιξη του 2023.

Το όλο τοπίο διαμορφώνεται πιο δύσκολο για τους δανειολήπτες, τόσο όσους θέλουν να κλειδώσουν τώρα επιτόκιο για κάποια χρόνια ή έχουν στεγαστικό με κυμαινόμενα επιτόκια. Είναι ενδεικτικό ότι στις τελευταίες μόλις δύο συνεδριάσεις η ΕΚΤ έχει αυξήσει το βασικό επιτόκιο καταθέσεων εμπορικών τραπεζών από το μείον 0,5% στο συν 0,75%. Το επιτόκιο κύριας αναχρηματοδότησης έχει φτάσει στο 1,25%. Οι αγορές προσδοκούν ότι τα επιτόκια αυτά θα φτάσουν το 2% έως το τέλος του έτους και το 3% μέχρι την επερχόμενη άνοιξη.

Στη μέγγενη τα νοικοκυριά

Πιο υψηλά επιτόκια σημαίνουν υψηλότερο κόστος για τους κατόχους στεγαστικών δανείων αλλά και υψηλότερο κόστος στέγασης συνολικά σε μια εποχή που οι καταναλωτές αντιμετωπίζουν το υψηλότερο ποσοστό πληθωρισμού που έχει καταγραφεί τις τελευταίες δεκαετίας οδηγώντας σε μείωση των πραγματικών εισοδημάτων. Αυξήσεις υπάρχουν και στα επιτόκια άλλων δανείων από τις εμπορικές τράπεζες, με την ψαλίδα μάλιστα με τα επιτόκια καταθέσεων να είναι μεγάλη.

Τι δείχνουν τα στοιχεία της ΤτΕ

Όπως ανακοίνωσε η Τράπεζα της Ελλάδος ειδικά για τη χώρα μας:

• Αμετάβλητο στο 0,04% παρέμεινε το μέσο σταθμισμένο επιτόκιο των νέων καταθέσεων, τον Αύγουστο του 2022, ενώ το μέσο σταθμισμένο επιτόκιο των νέων δανείων αυξήθηκε στο 4,00 %.

• Το περιθώριο επιτοκίου μεταξύ των νέων καταθέσεων και δανείων αυξήθηκε στις 3,96 εκατοστιαίες μονάδες.

• Αμετάβλητο στο 0,03% παρέμεινε το μέσο σταθμισμένο επιτόκιο του συνόλου των υφιστάμενων καταθέσεων, ενώ το μέσο σταθμισμένο επιτόκιο των υφιστάμενων δανείων αυξήθηκε στο 3,64%.

• Το περιθώριο επιτοκίου μεταξύ των υφιστάμενων καταθέσεων και δανείων αυξήθηκε στις 3,61 εκατοστιαίες μονάδες.

Για τις καταθέσεις

Ειδικότερα, το μέσο επιτόκιο των καταθέσεων μίας ημέρας από νοικοκυριά παρέμεινε αμετάβλητο στο 0,03%, ενώ το αντίστοιχο επιτόκιο των καταθέσεων από επιχειρήσεις παρέμεινε σχεδόν αμετάβλητο στο 0,01%. Το μέσο επιτόκιο των καταθέσεων με συμφωνημένη διάρκεια έως 1 έτος από νοικοκυριά παρέμεινε επίσης σχεδόν αμετάβλητο, σε σχέση με τον προηγούμενο μήνα, στο 0,11%.

Για τα νέα δάνεια

Το μέσο σταθμισμένο επιτόκιο του συνόλου των νέων δανείων προς νοικοκυριά και επιχειρήσεις αυξήθηκε κατά 29 μονάδες βάσης και διαμορφώθηκε στο 4,00%.

Διαβάστε επίσης: Ευρωζώνη: Αυξήθηκε τον Αύγουστο το κόστος δανεισμού επιχειρήσεων και νοικοκυριών

Ειδικότερα, το μέσο επιτόκιο των καταναλωτικών δανείων χωρίς καθορισμένη διάρκεια (κατηγορία που περιλαμβάνει τα δάνεια μέσω πιστωτικών καρτών, τα ανοικτά δάνεια και τις υπεραναλήψεις από τρεχούμενους λογαριασμούς) παρέμεινε σχεδόν αμετάβλητο στο 14,11%.

Το μέσο επιτόκιο των καταναλωτικών δανείων με συγκεκριμένη διάρκεια και κυμαινόμενο επιτόκιο μειώθηκε κατά 13 μονάδες βάσης και διαμορφώθηκε στο 11,20%. Το μέσο επιτόκιο των στεγαστικών δανείων με κυμαινόμενο επιτόκιο αυξήθηκε κατά 17 μονάδες βάσης και διαμορφώθηκε στο 3,01%.

Το μέσο επιτόκιο των επιχειρηματικών δανείων χωρίς καθορισμένη διάρκεια αυξήθηκε κατά 16 μονάδες βάσης στο 3,92%. Το αντίστοιχο επιτόκιο των επαγγελματικών δανείων αυξήθηκε κατά 10 μονάδες βάσης και διαμορφώθηκε στο 6,47%.

Το μέσο επιτόκιο των νέων επιχειρηματικών δανείων με συγκεκριμένη διάρκεια και κυμαινόμενο επιτόκιο αυξήθηκε κατά 43 μονάδες βάσης, τον Αύγουστο του 2022, και διαμορφώθηκε στο 3,00%. Το μέσο επιτόκιο των δανείων τακτής λήξης με κυμαινόμενο επιτόκιο προς μικρομεσαίες επιχειρήσεις (ΜΜΕ) μειώθηκε κατά 11 μονάδες βάσης και διαμορφώθηκε στο 3,51%.

![Στεγαστικά δάνεια: Καίει το άλμα των επιτοκίων στην Ευρωζώνη [Παραδείγματα]](https://www.ot.gr/wp-content/uploads/2022/10/ot_akinhta6.png)