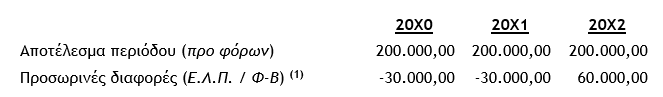

Παράδειγμα 3ο (χωρίς λογιστική αναβαλλόμενης φορολογίας)

Α. Δεδομένα

Εταιρεία Περιορισμένης Ευθύνης (Ε.Π.Ε.) για τα φορολογικά έτη 20Χ0, 20Χ1 και 20Χ2 παρουσιάζει τα ακόλουθα δεδομένα :

(1) ΟΙ προσωρινές διαφορές αφορούν τις φορολογικές αποσβέσεις παγίων περιουσιακών στοιχείων οι οποίες είναι μεγαλύτερες από τις λογιστικές και αναστρέφονται στο έτος 20Χ2.

Στα φορολογικά έτη 20Χ0, 20Χ1 και 20Χ2 η επιχείρηση θα διανείμει το σύνολο των κερδών μετά από φόρους. Σε αυτά περιλαμβάνονται και οι προσωρινές διαφορές των ετών 20Χ0 και 20Χ1 ύψους 60.000,00 ευρώ (30.000,00 ευρώ για το 2022 και 30.000,00 για το 2023), οι οποίες θα επηρεάσουν την φορολογική βάση του έτους 20Χ2 όταν και θα αναστραφούν. Στο σημείο αυτό τονίζεται ότι, σε περίπτωση διανομής ή κεφαλαιοποίησης κερδών για τα οποία δεν έχει καταβληθεί φόρος εισοδήματος νομικών προσώπων ή νομικών οντοτήτων, το ποσό που διανέμεται ή κεφαλαιοποιείται φορολογείται σε κάθε περίπτωση ως κέρδος από επιχειρηματική δραστηριότητα, ανεξάρτητα από την ύπαρξη φορολογικών ζημιών, (β’ εδάφιο της παραγράφου 1 του άρθρου 47 του Ν.4172/2013).

Επισήμανση : Τα ποσά αυτά, 30.000,00 ευρώ ανά φορολογικό έτος, είναι μικτά ποσά ήτοι εμπεριέχουν και το φόρο εισοδήματος, συνεπώς το μέγιστο καθαρό ποσό που δύναται να διανεμηθεί ανά έτος (20Χ0 και 20Χ1) είναι το ποσό των 23.400,00 ευρώ (30.000,00 – (30.000,00 χ 22% = 6.600,00)), το οποίο θα αναχθεί σε μικτό, με την προσθήκη του φόρου εισοδήματος (23.400,00 χ 100/78 = 30.000,00).

Β. Προσδιορισμός μεγεθών (τρέχοντος φόρου εισοδήματος, αποτελεσμάτων μετά από φόρους και φόρου της παραγράφου 1 του άρθρου 47 του Ν.4172/2013)

(1) Δεν υφίστανται μόνιμες διαφορές λογιστικής και φορολογικής βάσης, κατά συνέπεια τα φορολογικά κέρδη της επιχείρησης για τα έτη 20Χ0 και 20Χ1 ταυτίζονται με τα φορολογητέα.

(2) Στο φορολογικό έτος 20Χ2 κατά το οποίο το συνολικό ποσό των προσωρινών διαφορών (60.000,00 ευρώ) αναστρέφεται, το ποσό των 60.000,00 ευρώ (μικτό) το οποίο φορολογήθηκε βάσει του β’ εδαφίου της παραγράφου 1 του άρθρου 47 του Κ.Φ.Ε., κατά τα προηγούμενα φορολογικά έτη της διανομής, θα αφαιρεθεί για τον προσδιορισμό του φορολογητέου αποτελέσματος του έτους 20Χ2 ως αρνητική λογιστική διαφορά, προκειμένου να αποφευχθεί η διπλή φορολόγησή του.

(3) Τα αποτελέσματα (κέρδη) εις νέο πρέπει να παρακολουθούνται διακεκριμένα, ήτοι σε αυτά για τα οποία έχει καταβληθεί φόρος εισοδήματος και σε αυτά που δεν έχει καταβληθεί φόρος εισοδήματος, έτσι ώστε η επιχείρηση να γνωρίζει ποια από αυτά σε περίπτωση διανομής ή/και κεφαλαιοποίησης θα φορολογηθούν σύμφωνα με τα οριζόμενα στο β’ εδάφιο της παραγράφου 1 του άρθρου 47 του Κ.Φ.Ε.

(4) Από τα κέρδη εις νέο για τα οποία δεν έχει καταβληθεί φόρος εισοδήματος θα διανεμηθεί καθαρό ποσό ύψους 23.400,00 ευρώ το οποίο θα αναχθεί σε μικτό με την προσθήκη του αναλογούντος φόρου εισοδήματος (23.400,00 χ 100/78 = 30,000,00).

Γιώργος Α. Κορομηλάς

Φορολογικός σύμβουλος – Συγγραφέας φορολογικών βιβλίων

Διευθυντής Φορολογικού τμήματος Tax Advisors I.K.E.

Πρόεδρος Ινστιτούτου Οικονομικών και Φορολογικών Μελετών

![Ρωσία: Αυξάνει τις επιθέσεις με drones [γράφημα]](https://www.ot.gr/wp-content/uploads/2026/02/UKRAINE-DRONE-ATTACK-300x300.jpg)

![Ρωσία: Αυξάνει τις επιθέσεις με drones [γράφημα]](https://www.ot.gr/wp-content/uploads/2026/02/UKRAINE-DRONE-ATTACK.jpg)