Μπορεί η Ελλάδα να κράταγε… «ομπρέλα» την εποχή που η ρευστότητα στις αγορές είχε βρεθεί σε πρωτοφανή και ιστορικά υψηλά επίπεδα, λόγω των τεράστιων προγραμμάτων νομισματικής χαλάρωσης, αλλά πλέον έχει βρει τη θέση της στον χάρτη των επενδυτικών επιλογών.

Και αυτό επιβεβαιώθηκε για ακόμη μία φορά στη χθεσινή έκδοση 10ετούς ομολόγου, με πάνω από 290 (!) συμμετέχοντες να προσφέρονται να δανείσουν το ελληνικό Δημόσιο.

Το ρεκόρ ζήτησης, με πάνω από 35 δισ. να βρίσκονται στο «τραπέζι» του ΟΔΔΗΧ, για 4 δισ. που ζήτησε, ήταν κάτι που η χώρα είχε να δει πριν από τα μνημόνια, μία ημέρα μάλιστα κατά την οποία ήταν στις αγορές και η Γερμανία, η οποία προσέλκυσε προσφορές σχεδόν 74 δισ.

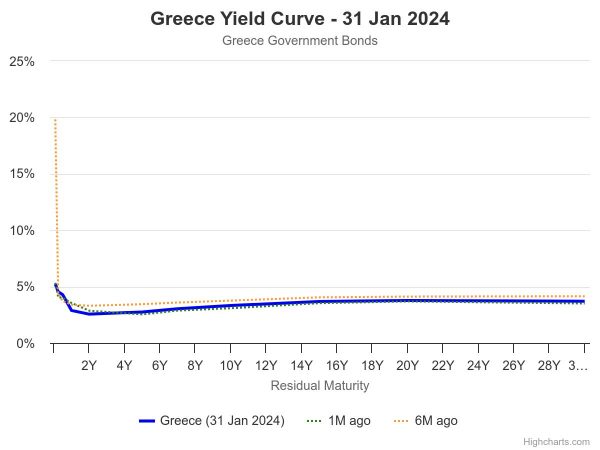

Επίσης, το spread ήταν εξαιρετικά χαμηλό για τα δεδομένα μας (MS+85 μ.β., 119,3 έναντι DBR), με την τιμή re offer στο 99,13 (3,478%).

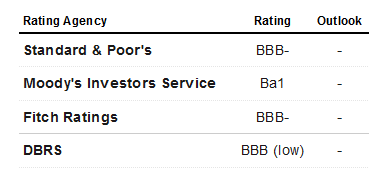

Ήταν και το πρώτο επί της ουσίας τεστ της επενδυτικής βαθμίδας, αφού ήταν και η πρώτη έξοδος στις αγορές με την «σφραγίδα» της. Και είναι ένα σαφές παράδειγμα για το τι έχασε η χώρα κατά τη διάρκεια της κρίσης και το τι μπορεί να φέρει η επενδυτική βαθμίδα, όχι μόνο για τον δανεισμό του κράτους, αλλά και των τραπεζών και των επιχειρήσεων. Άλλωστε, το ενδιαφέρον για τα ελληνικά assets δεν σταματά στα κρατικά ομόλογα. Το είδαμε στη μεγάλη συμμετοχή για το ποσοστό που διέθεσε το Ταμείο Χρηματοπιστωτικής Σταθερότητας στην Εθνική, με υπερκάλυψη πάνω από 3 φορές, και το πιθανότερο θα το δούμε σε αντίστοιχη διαδικασία στην Πειραιώς.

Το ελληνικό χρέος μειώνεται περαιτέρω

Μετά την άνοδο στο 206% κατά τη διάρκεια της πανδημίας, το ελληνικό δημόσιο χρέος ως ποσοστό του ΑΕΠ μειώθηκε σημαντικά. Από το 2020, το χρέος της χώρας έχει συρρικνωθεί κατά 37 ποσοστιαίες μονάδες στο 169% του ακαθάριστου εγχώριου προϊόντος (ΑΕΠ) το 2022 και αναμένεται να μειωθεί στο 159% του ΑΕΠ φέτος. Και είναι ένας από τους μεγαλύτερους ρυθμούς μείωσης του χρέους στον κόσμο.

Βέβαια, σε αυτό βοήθησε και η σημαντική βελτίωση του παραγόμενου προϊόντος, με την Ελλάδα να αναμένει ότι η οικονομική της ανάπτυξη θα επιβραδυνθεί στο 2,3% φέτος, από 5,9% το 2022, ξεπερνώντας όμως τον μέσο όρο της ευρωζώνης, ο οποίος δεν αναμένεται να κινηθεί πάνω από το 0,6%. Αναμένεται επίσης να επιτύχει πρωτογενές πλεόνασμα 1,1% φέτος και 2,1% το 2024, εξέλιξη που αν επιβεβαιωθεί θα αρκεί για να καλύψει πλήρως τις πληρωμές επιτοκίων για φέτος.

Επίσης, η Ελλάδα σχεδιάζει να αποπληρώσει νωρίτερα 5,3 δισ. ευρώ το 2024 και το 2025, που οφείλονται στις χώρες της ευρωζώνης στο πλαίσιο του πρώτου προγράμματος διάσωσης.

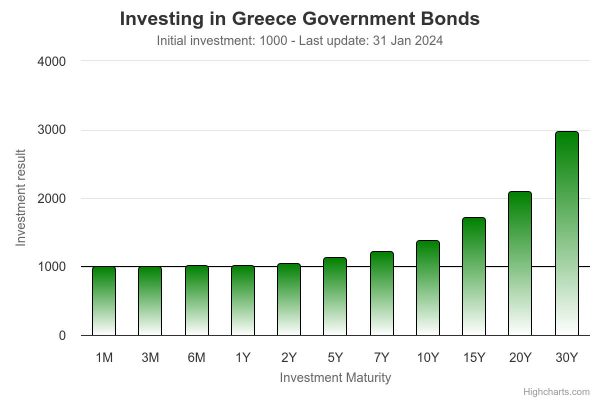

Κυνήγι αποδόσεων

Το μείγμα της συγκυρίας όμως είναι θετικό, όχι μόνο για την Ελλάδα. Οι επενδυτές κυνηγούν το χρέος ορισμένων από τις περιφερειακές χώρες της ευρωζώνης για να κλειδώσουν ελκυστικές αποδόσεις, καθώς οι παραδοσιακές διαχωριστικές γραμμές μεταξύ των πιο ριψοκίνδυνων και ασφαλέστερων αγορών ομολόγων του μπλοκ γίνονται όλο και πιο θολές, όπως σχολίασε πρόσφατα και η Citigroup.

Άλλωστε, σύμφωνα με τις πρόσφατες προβλέψεις του ΔΝΤ, το χρέος προς το ΑΕΠ θα αυξηθεί στη Γαλλία και το Βέλγιο τα επόμενα δύο χρόνια, αλλά θα μειωθεί σημαντικά στην Ελλάδα και την Πορτογαλία, με μέτρια πτώση να προβλέπεται και στην Ιταλία και την Ισπανία.

Μεγαλύτερες αποδόσεις από τη Γερμανία

Εν τω μεταξύ, πολλοί επενδυτές πιστεύουν ότι το μέχρι στιγμής μη δοκιμασμένο μέσο προστασίας μετάδοσης της ΕΚΤ, το οποίο επιτρέπει στην ΕΚΤ να αγοράζει απεριόριστες ποσότητες ομολόγων οποιασδήποτε χώρας-μέλους που κρίνεται ότι υποφέρει από αδικαιολόγητη αύξηση του κόστους δανεισμού της, προσφέρει προστασία έναντι των υψηλών επιτοκίων τα ομόλογα των «περιφερειακών» χωρών.

Και όπως είχε σχολιάσει η Citi, «τα ομόλογα που δίνουν μεγαλύτερες αποδόσεις από τα γερμανικά είναι στο στόχαστρο των επενδυτών, εκτός εάν η φερεγγυότητα του εκδότη επιδεινωθεί σημαντικά, κάτι που δεν συμβαίνει στην περιφέρεια της ευρωζώνης». Σε αυτό το πλαίσιο μάλιστα, τόσο η JP Morgan όσο και η Societe Generale, έχουν συστήσει θέσεις Long στα ελληνικά ομόλογα.

Δεξαμενή πολλών… τρισ.

Η Fitch και ο S&P αναβάθμισαν το χρέος της Ελλάδας στα τέλη του περασμένου έτους, ανοίγοντας την πόρτα σε μια δεξαμενή κεφαλαίων πολλών τρισεκατομμυρίων δολαρίων για τα ομόλογα της χώρας μετά από μια δεκαετή κρίση χρέους. Μάλιστα, οι κωδικοί ISIN των ελληνικών ομολόγων εντάσσονται πλέον στους δείκτες FTSE World Government Bond Index (WGBI) και iBoxx του Standard & Poor’s. Επί της ουσίας δηλαδή οι ελληνικοί τίτλοι βρίσκονται στις διεθνείς κατατάξεις προς επένδυση, παίζοντας σημαντικό ρόλο στη ζήτηση αυτών.

Ο δείκτης FTSE World Government Bond Index (WGBI) είναι ο αναγνωρισμένος κορυφαίος δείκτης αναφοράς για την παγκόσμια έκθεση σε κρατικά ομόλογα, τον οποίο ακολουθούν μεγάλοι διαχειριστές κεφαλαίων και μεγάλοι ιδιοκτήτες περιουσιακών στοιχείων σε όλο τον κόσμο.

Ο δείκτης FTSE WGBI μετρά την απόδοση κρατικών ομολόγων σταθερού επιτοκίου, σε τοπικό νόμισμα, επενδυτικής διαβάθμισης από περισσότερες από 20 χώρες, εκφρασμένων σε διάφορα νομίσματα, και διαθέτει ιστορικό άνω των 30 ετών.

Οι δείκτες iBoxx αντιπροσωπεύουν τις ευρωπαϊκές αγορές ομολόγων, ενώ η μέση βαθμολογία iBoxx προσδιορίζεται με βάση το μέσο όρο των τριών αξιολογήσεων των οίκων αξιολόγησης.

Ειδικότερα, ο δείκτης IHS Markit iBoxx® EUR αντιπροσωπεύει την αγορά σταθερού εισοδήματος επενδυτικής βαθμίδας για ομόλογα σε ευρώ. Οι κανόνες του δείκτη προσφέρουν ευρεία κάλυψη του σύμπαντος των ομολόγων της Ευρωζώνης και διατηρούν ελάχιστα πρότυπα επενδυτικής βιωσιμότητας και ρευστότητας.

![Ακτοπλοϊα: Αυξημένη η κίνηση τον Ιούλιο παρά τα υψηλές τιμές στα εισιτήρια [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/07/EV_BR_030918_APERGIA_PNO11-1024x683-1.jpg)