Ολοκληρώθηκε η δημοπρασία για την έκδοση 7ετούς ομολόγου από τη Eurobank, με την τράπεζα να προχωρά στην άντληση κεφαλαίων ύψους 650 εκατ. ευρώ.

Για την έκδοση υποβλήθηκαν προσφορές άνω του 1,475 δισ. ευρώ με την τελική απόδοση να οριστικοποιείται στο 5% και το κουπόνι της έκδοσης να υποχωρεί στο 4,875%. Υπενθυμίζεται ότι οι αρχικές σκέψεις για το κουπόνι της έκδοσης (IPTs) διαμορφώνονταν στην περιοχή του 5,25%.

Κληρώνει για τα μερίσματα των τραπεζών στη Φρανκφούρτη

Σημειώνεται ότι το ομόλογο είναι λήξεως 30 Απριλίου 2031, με δικαίωμα ανάκλησης έναν χρόνο νωρίτερα, δηλαδή στην εξαετία, ενώ αναμένεται να αξιολογηθεί με Ba1 και BB.

Ως διαχειριστές της έκδοσης ενέργησαν οι Citigroup, Deutsche Bank, HSBC, Indesa Sanpaolo, Santander και Societe Generale.

Με την συγκεκριμένη κίνηση η Eurobank θα πλησιάσει ακόμη περισσότερο στον τελικό στόχο για το δείκτη MREL, ο οποίος θα πρέπει να αυξηθεί στο 27,8% τον Ιανουάριο του 2026 από 24,9% στις αρχές του 2024.

Το πρόγραμμα εκδόσεων της Eurobank προβλέπει την έκδοση senior preferred τίτλων ύψους 3,5 δισ. ευρώ ως το 2026, εκ των οποίων τα 1,1 δισ. ευρώ θα αντληθούν εφέτος.

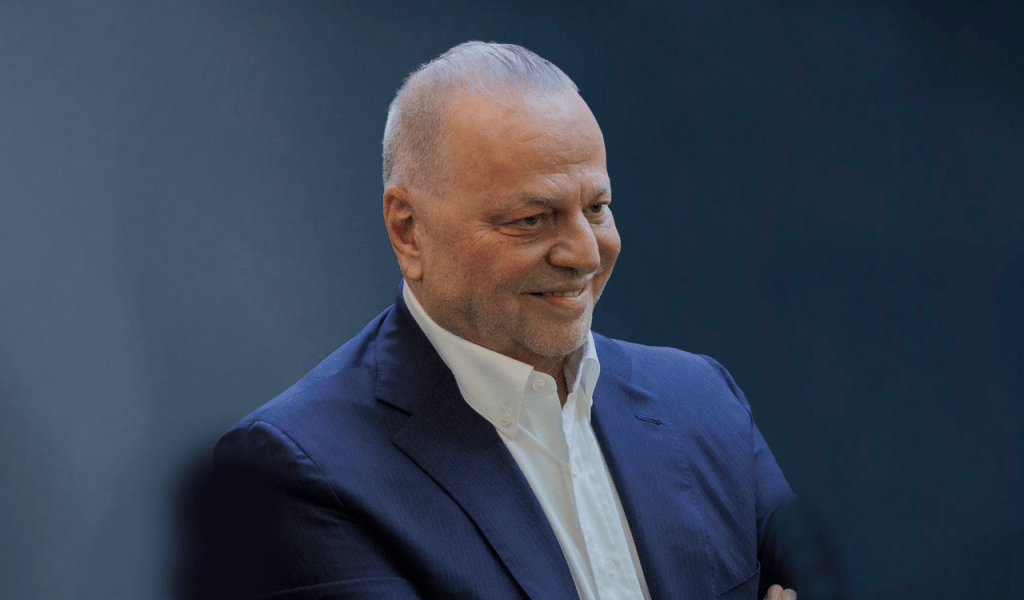

Κερδοφορία

Το προηγούμενο διάστημα ο Διευθύνων Σύμβουλος της Eurobank, Φωκίων Καραβίας εξέφρασε τη βεβαιότητα ότι η Eurobank θα συνεχίσει να παράγει ισχυρά αποτελέσματα , τονίζοντας ότι για το 2024 η τράπεζα στοχεύει σε απόδοση κεφαλαίων 15%.

Οι επιδόσεις του 2023 και οι προοπτικές της επόμενης τριετίας δημιουργούν τις προϋποθέσεις για τη διανομή μερίσματος, ξεκινώντας από ένα ποσοστό τουλάχιστον 25+% των κερδών για φέτος, το οποίο θα αυξάνεται σταδιακά τα επόμενα έτη, ανέφερε ο κ. Καραβίας, στις ερωτήσεις των αναλυτών σχετικά με την απόδοση στους μετόχους.