Η ΕΚΤ έχει προετοιμάσει το έδαφος για μια πρώτη μείωση των επιτοκίων τον Ιούνιο και τα σχόλια των μελών του Διοικητικού Συμβουλίου υπονοούν ότι ο πήχης είναι υψηλός για την ΕΚΤ να αλλάξει το σχέδιο.

Τεχνικά, ωστόσο, η ΕΚΤ έχει βάλει όρους στο σήμα περικοπής τον Ιούνιο, σύμφωνα με την Deutsche Bank. Η απόφαση για ανάκληση του βαθμού περιορισμού της πολιτικής θα είναι συνάρτηση του τρόπου με τον οποίο το Διοικητικό Συμβούλιο διαβάζει τις προοπτικές για τον πληθωρισμό, τον υποκείμενο πληθωρισμό και τη μετάδοση της νομισματικής θέσης.

Με άλλα λόγια, η ΕΚΤ θα εξαρτάται από τα δεδομένα. Έτσι, στη νέα της ανάλυση, η Deutsche Bank εξετάζει τι είδους δεδομένα μπορεί να υπάρξουν για να αλλάξει η ΕΚΤ τα σχέδιά της.

Capital Economics: H ΕΚΤ θα μειώσει τα επιτόκια τον Ιούνιο

Ο Ιούνιος είναι μια ισχυρή υπόθεση εργασίας για την πρώτη μείωση της ΕΚΤ

Παρόλο που απομένουν ακόμη έξι εβδομάδες πριν από τη συνεδρίαση του Διοικητικού Συμβουλίου της 6ης Ιουνίου και στο μεταξύ θα δημοσιευτούν πολλά στοιχεία, οι ανακοινώσεις της ΕΚΤ συνάδουν με το χρονοδιάγραμμα της πρώτης περικοπής – και αυτό συμβαίνει παρά το γεγονός ότι η αγορά έχει ανατιμήσει σημαντικά τις προσδοκίες για τον κύκλο χαλάρωσης της Fed.

Έτσι, κατά την Deutsche Bank το τελευταίο πράγμα που θέλει η ΕΚΤ είναι να μειώσει τα επιτόκια τον Ιούνιο και αυτό να είναι μια εφάπαξ απόφαση. Όχι μόνο η προσαρμογή των επιτοκίων πολιτικής μόνο κατά 25 μονάδες βάσης θα είχε περιορισμένο αντίκτυπο στην ανάπτυξη και τον πληθωρισμό, αλλά θα μπορούσε να εγείρει νέα ερωτήματα σχετικά με τις προβλέψεις της ΕΚΤ, εάν πίστευε ότι έπρεπε να αρχίσει να χαλαρώνει την πολιτική και στη συνέχεια να μην τις συνεχίσει.

Το μέλλον είναι αβέβαιο, γι’ αυτό και η Deutsche Bank συμφωνεί με την δυσκολία της ΕΚΤ να δώσει καθοδήγηση για την πορεία της πολιτικής μετά τον Ιούνιο. Ωστόσο, πιστεύει επίσης ότι η ΕΚΤ είναι πιθανό να προβεί σε περικοπές τον Ιούνιο μόνο εάν δεσμευτεί σιωπηρά στην πρώτη φάση χαλάρωσης που περιγράφει η Πρόεδρος Lagarde, δηλαδή ότι ο χρόνος και η έκταση των περικοπών κατά τη διάρκεια αυτής της φάσης εξαρτώνται από δεδομένα

Ποια δεδομένα χρειάζονται για να πειστεί η ΕΚΤ να αλλάξει τα σχέδιά της;

Αν και φαίνεται ότι ο πήχης είναι υψηλός για την ΕΚΤ να μην προχωρήσει στην περικοπή, η Deutsche Bank συγκεντρώνει τα δεδομένα που θα μπορούσαν να κάνουν την ΕΚΤ να επανεξετάσει την μείωση του Ιουνίου. Τα χώρισε μάλιστα σε δύο ομάδες, αυτά δηλαδή που θα μπορούσαν να ασκήσουν μέτρια επιρροή και σε εκείνα με ισχυρότερη επιρροή.

Ομάδα δεδομένων #1: Μέτρια επιρροή

Μια επίμονη άνοδος της τιμής της ενέργειας

Η απειλή των τιμών ενέργειας φαίνεται να περνά, τουλάχιστον προς το παρόν. Κάποιος μπορεί να υποστηρίξει ότι η ΕΚΤ θα πρέπει να εξετάσει ένα παροδικό σοκ προσφοράς που ωθεί τις τιμές του πετρελαίου υψηλότερα, αλλά η ίδια έχει υποστηρίξει ότι οι γεωπολιτικοί κλυδωνισμοί τείνουν να είναι αποπληθωριστικοί επειδή η αβεβαιότητα μειώνει τη ζήτηση. Η μετάβαση από το υψηλότερο ενεργειακό κόστος στον πληθωρισμό τείνει επίσης να είναι πιο αδύναμη όταν η νομισματική στάση είναι περιοριστική.

Ωστόσο, τα πρακτικά των συνεδριάσεων του Διοικητικού Συμβουλίου του Σεπτεμβρίου και του Οκτωβρίου 2023 έδωσαν κάποια ενδιαφέρουσα εικόνα για το πώς η ΕΚΤ σκέφτεται τους κινδύνους πληθωρισμού όταν οι τιμές της ενέργειας αυξάνονται.

Για παράδειγμα, εάν ο παγκόσμιος κύκλος αγαθών αυξάνεται (τα αγαθά είναι πιο ενεργοβόρα από τις υπηρεσίες) και εάν η ανάπτυξη της Κίνας ενισχύεται (η ανάπτυξη της Κίνας είναι έντασης αγαθών), μπορεί να αυξηθεί και ο κίνδυνος του ενεργειακού κόστους να περάσει στον ΕνΔΤΚ. Στο βαθμό που ο παγκόσμιος κύκλος παραγωγής αρχίζει να αλλάζει και τα δεδομένα για την Κίνα αρχίζουν να ξεπερνούν τις προσδοκίες, η απειλή από μια άνοδο της τιμής της ενέργειας θα μπορούσε να είναι μεγαλύτερη από ό,τι αναμενόταν.

Την ίδια ώρα, η πρόσφατη κλιμάκωση των εντάσεων στη Μέση Ανατολή φαίνεται να έχει κορυφωθεί, πράγμα που σημαίνει ότι οι υψηλότερες τιμές της ενέργειας ενδέχεται να αποτελούν λιγότερο απειλή για τα σχέδια της ΕΚΤ τον Ιούνιο. Κάποιο μέλος του Διοικητικού Συμβουλίου είχε αναφέρει πώς ένα πετρελαϊκό σοκ θα μπορούσε να αποτελέσει κίνδυνο για τις προβλέψεις για τον πληθωρισμό. Ωστόσο, ο Francois Villeroy de Galhau δήλωσε πρόσφατα ότι οι εξελίξεις στις τιμές της ενέργειας δεν θα επηρεάσουν τη μείωση του Ιουνίου, αλλά θα μπορούσαν να επηρεάσουν τον «ρυθμό και τον προορισμό» των περικοπών.

Ομάδα δεδομένων #2: Ισχυρότερη επιρροή

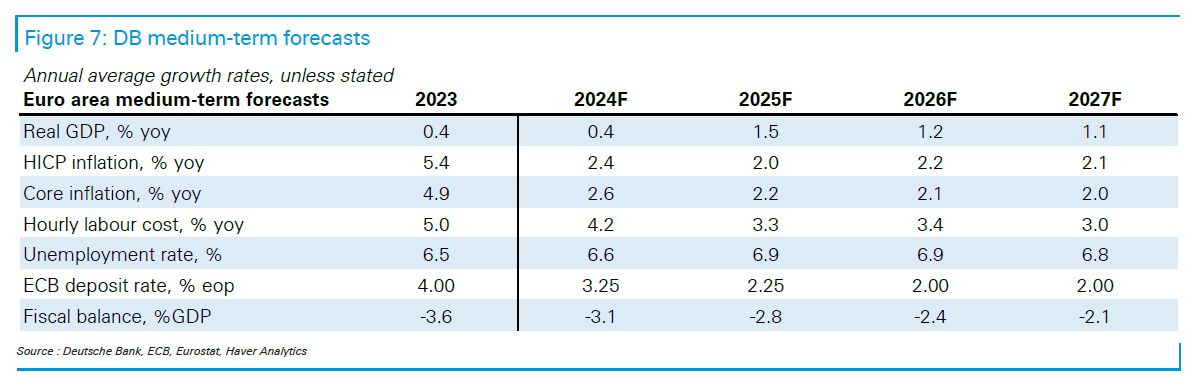

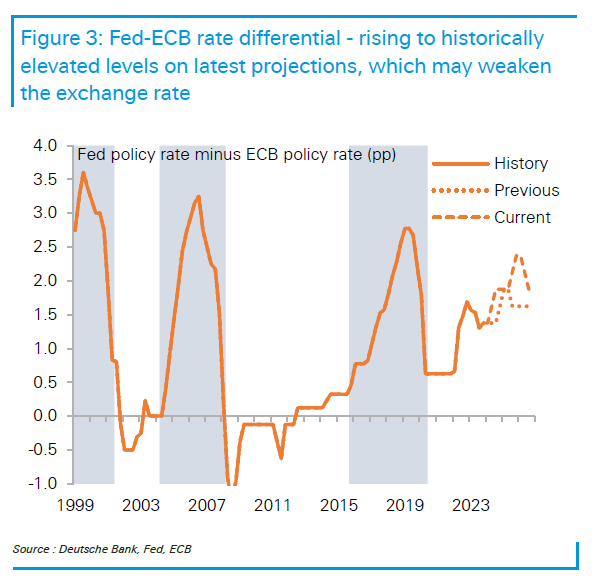

Μια στροφή της Fed προς τη σύσφιξη. Οι αναλυτές για τις ΗΠΑ αναθεώρησαν πρόσφατα την άποψή τους για τη Fed, από περικοπές 100 μ.β. το 2024 και 75 μ.β. το 2025 σε μία μόνο μείωση 25 μ.β. τον Δεκέμβριο του 2024, και 50 μ.β. το πρώτο εξάμηνο του 2025, μια παύση στο δεύτερο εξάμηνο και μείωση 75 μ.β. το πρώτο εξάμηνο του 2026.

Ο αυξημένος κίνδυνος διαφορών επιτοκίων που δημιουργούν προβλήματα με τη συναλλαγματική ισοτιμία του ευρώ ήταν ένας από τους κύριους παράγοντες πίσω από το νέο πιο σταδιακό προφίλ χαλάρωσης της ΕΚΤ, εξηγεί η Deutsche Bank. Έτσι, πιστεύει ότι η ΕΚΤ είναι αρκετά ανεξάρτητη ώστε να κάνει περικοπές τον Ιούνιο, έξι μήνες πριν από τη Fed, αλλά υπάρχουν όρια στην ικανότητα της να ακολουθεί έναν τελείως διαφορετικό κύκλο νομισματικής πολιτικής σε σχέση με τη Fed.

Εάν οι ανοδικοί κίνδυνοι πληθωρισμού συνεχιστούν στις ΗΠΑ και η συζήτηση μεταφερθεί σε αυξήσεις της Fed και όχι απλώς σε παρατεταμένη παύση, είναι πιθανό να έχει σημασία για την ΕΚΤ. Όπως είπε πρόσφατα η Πρόεδρος Lagarde, η ΕΚΤ είναι ανεξάρτητη και δεν στοχεύει τη συναλλαγματική ισοτιμία, αλλά δίνει προσοχή στα δεδομένα των ΗΠΑ και είναι προσεκτική στο τι σημαίνει η συναλλαγματική ισοτιμία για την οικονομία. Μπορεί να μην αμφισβητήσει σοβαρά μια περικοπή τον Ιούνιο, αλλά θα μπορούσε να επηρεάσει την πορεία της πολιτικής της ΕΚΤ μετά τον Ιούνιο, εκτιμά η Deutsche Bank.