Η ανθεκτικότητα της παγκόσμιας οικονομίας, η ισχυρή εταιρική κερδοφορία και η προοπτική χαμηλότερων επιτοκίων στηρίζουν την ανοδική τάση για τις κύριες μετοχικές αγορές μεσοπρόθεσμα, εκτιμά η Alpha Bank, σε σχετική μελέτη της για την πορεία των αγορών και της προτεινόμενης επενδυτικής στρατηγικής στην παρούσα συγκυρία.

Οι γεωπολιτικές προκλήσεις, συμπεριλαμβανομένων των επικείμενων προεδρικών εκλογών στις ΗΠΑ θα μπορούσαν να αποτελέσουν πηγή μεταβλητότητας και βραχυπρόθεσμων ήπιων ρευστοποιήσεων.

Τράπεζες: Στο επίκεντρο τα σχέδια επέκτασης στο εξωτερικό

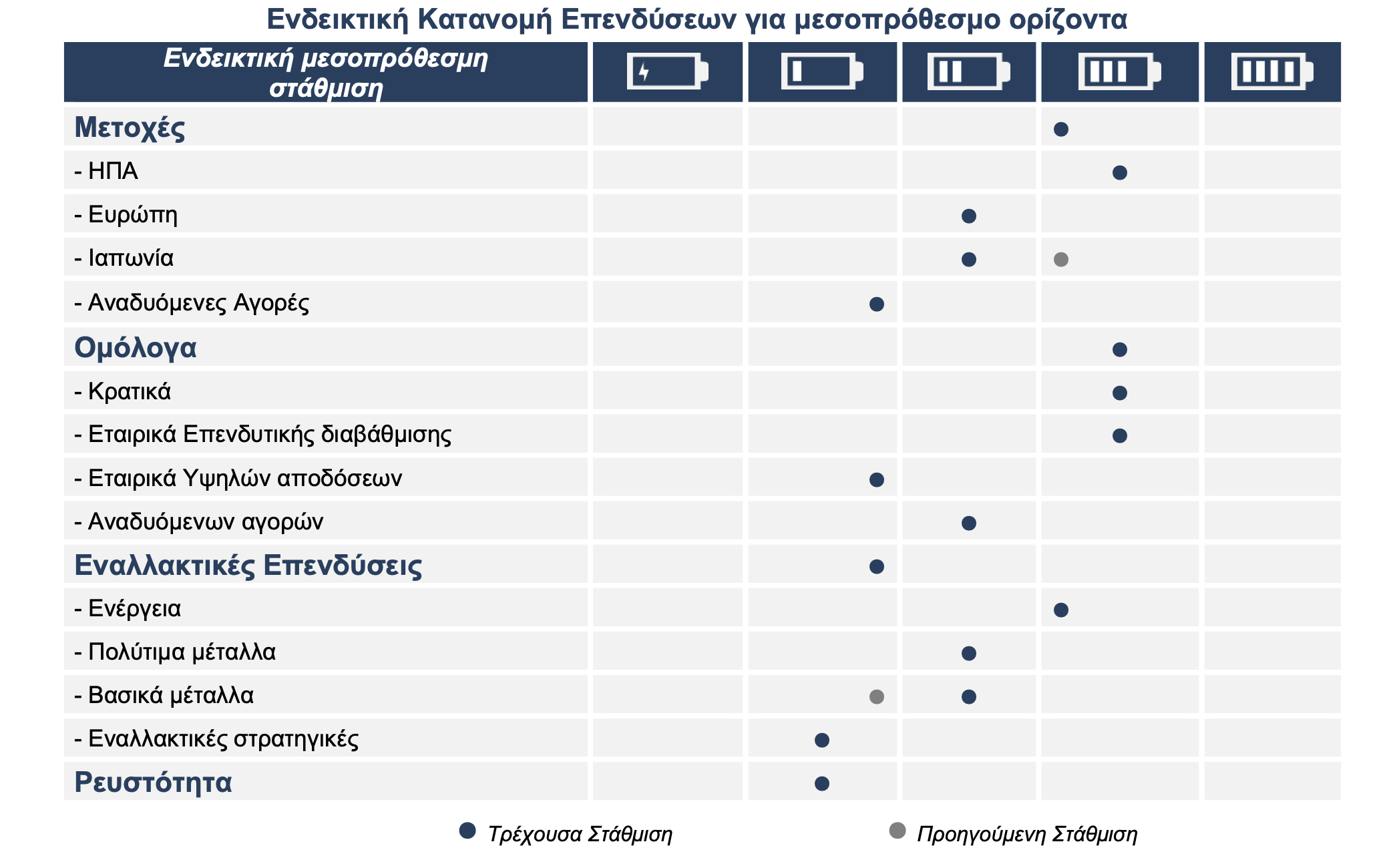

Το γεωπολιτικό περιβάλλον ευνοεί τις τοποθετήσεις στην ενέργεια, στα εμπορεύματα, στην αμυντική βιομηχανία, στην κυβερνοασφάλεια και στους μικροεπεξεργαστές. Τα ομόλογα υψηλής φερεγγυότητας κρίνονται ελκυστικά, καθώς προσφέρουν ικανοποιητικό επιτοκιακό έσοδο, προοπτική κεφαλαιακής υπεραξίας εν όψει μείωσης των επιτοκίων, καθώς και ανθεκτικότητα στα χαρτοφυλάκια. Τα ελαφρώς υπερεπενδεδυμένα χαρτοφυλάκια, με προτίμηση σε επιλογές σταθερού εισοδήματος και υψηλής ποιότητας αποτελούν την κατάλληλη επενδυτική στρατηγική, με την τράπεζα να προτείνει αναλυτικά τα εξής:

Μετοχές: Ελαφρώς υπέρβαρη τη στάθμιση στις ανεπτυγμένες μετοχικές αγορές, καθώς παραμένουν σε ανοδική τάση και η προοπτική της κερδοφορίας είναι ευνοϊκή. Από τις γεωγραφικές περιοχές, ξεχωρίζουν οι ΗΠΑ, καθώς είναι ισχυρή η δυναμική των εταιρικών μεγεθών, η οικονομία παραμένει ανθεκτική και οι εκτιμήσεις για την κερδοφορία αναθεωρούνται υψηλότερα. Περίοδοι βραχυπρόθεσμης διόρθωσης, όπως συνέβη τον Απρίλιο, είναι πιθανό να επαναληφθούν, καθώς η αποτίμηση είναι αυξημένη και το ποσοστό συγκέντρωσης σε μεγάλες εταιρείες τεχνολογίας είναι υψηλό. Θεωρούμε ότι σε περιπτώσεις βραχυπρόθεσμης διόρθωσης είναι καλή συγκυρία για αύξηση τοποθετήσεων. Ουδέτερη η στάθμιση στην Ευρώπη, καθώς η ανάκαμψη της οικονομίας παραμένει αδύναμη. Η αγορά φαίνεται να έχει προεξοφλήσει τις εκτιμώμενες μειώσεις επιτοκίων της ΕΚΤ με τον δείκτη Stoxx 600 να καταγράφει τον Μάιο νέο ιστορικό υψηλό. Ουδέτερη η στάθμιση για τη μετοχική αγορά στην Ιαπωνία, καθώς έχει αυξηθεί αρκετά η μεταβλητότητα μετά τη φημολογούμενη παρέμβαση των ιαπωνικών αρχών στην αγορά συναλλάγματος. Ευνοϊκή η μεσοπρόθεσμη προοπτική λόγω των εταιρικών διαρθρωτικών αλλαγών. Υπόβαρη η στάθμιση για τις αναδυόμενες μετοχικές αγορές παρά την ανάκαμψη που παρουσίασαν τους τελευταίους μήνες, καθώς οι εκτιμήσεις για την κερδοφορία αναθεωρούνται χαμηλότερα και οι αναδυόμενες οικονομίες είναι περισσότερο ευάλωτες σε γεωπολιτικά επεισόδια. Διατηρείται η ανοδική δυναμική για τη μετοχική αγορά στην Ελλάδα.

Ομόλογα: Παραμένει αυξημένη η μεταβλητότητα στην αγορά ομολόγων, κυρίως λόγω της αβεβαιότητας για την προοπτική του πληθωρισμού. Η τρέχουσα αποτίμηση των κρατικών ομολόγων ανεπτυγμένων οικονομιών θεωρείται ελκυστική. Διατηρούμε την υπέρβαρη στάθμιση για τα κρατικά ομόλογα ανεπτυγμένων οικονομιών, παρά την υποαπόδοση που καταγράφουν από την αρχή του έτους, καθώς στο β΄ εξάμηνο αναμένεται να ξεκινήσουν οι μειώσεις επιτοκίων των Κεντρικών Τραπεζών και ο πληθωρισμός εκτιμάται ότι θα επιστρέψει στον στόχο παρά τη βραχυπρόθεσμη εκ νέου αύξησή του. Οι συνολικές αποδόσεις των κρατικών ομολόγων σε περιόδους μείωσης των επιτοκίων ιστορικά είναι υψηλότερες έναντι των μέσων χρηματαγοράς.

Τα εταιρικά ομόλογα επενδυτικής διαβάθμισης συμπεριφορά την τρέχουσα συγκυρία, καθώς τα εταιρικά μεγέθη είναι ισχυρά και η οικονομία συνεχίζει να παρουσιάζει αντοχές. Τα εταιρικά ομόλογα υψηλών αποδόσεων συνεχίζουν να υπεραποδίδουν, καθώς παραμένει αυξημένη η ζήτηση για επενδύσεις υψηλού κινδύνου και οι ανάγκες αναχρηματοδότησης είναι διαχειρίσιμες. Αξίζει να αναφέρουμε ωστόσο ότι η αποτίμησή τους θεωρείται ακριβή και σε περιόδους αύξησης μεταβλητότητας υποαποδίδουν. Ουδέτερη η στάθμιση για τα ομόλογα αναδυόμενων αγορών.

Εναλλακτικές επενδύσεις: Ελαφρώς υπέρβαρη στάθμιση για την τιμή πετρελαίου. Η τιμή του πετρελαίου αναμένεται να επανέλθει σε ανοδική τάση, κυρίως λόγω ανάκαμψης της ζήτησης, περικοπών στην παραγωγή πετρελαίου του ΟΠΕΚ και της γεωπολιτικής αβεβαιότητας. Ουδέτεροι για την τιμή χρυσού, καθώς η αυξημένη ζήτηση από Κεντρικές Τράπεζες της Ασίας αντισταθμίζεται από τα υψηλά πραγματικά επιτόκια. Υπόβαρη στάθμιση σε εναλλακτικές στρατηγικές αντιστάθμισης του κινδύνου δεδομένου ότι οι επιλογές μετρητών και ομολόγων εμφανίζουν ελκυστικότερο προφίλ κινδύνου/απόδοσης.

Ευρώ/Δολάριο: Η αξιοσημείωτη ανθεκτικότητα της οικονομίας των ΗΠΑ σε αντίθεση με την αδυναμία της Ευρωζώνης σε συνδυασμό με την εκτίμηση ότι η ΕΚΤ θα προηγηθεί της Fed στη μείωση των επιτοκίων αποτελούν καθοδικό παράγοντα για την ισοτιμία ευρώ/δολάριο βραχυπρόθεσμα, με την ισοτιμία να αναμένεται να παραμείνει υπό πίεση, με στήριξη να εντοπίζεται στην περιοχή των $1,0600. Μεσοπρόθεσμα αναμένει άνοδο της ισοτιμίας ευρώ προς την περιοχή των $1,1000, καθώς η οικονομία της Ευρωζώνης εμφανίζει σημάδια ανάκαμψης και η δυναμική της οικονομίας των ΗΠΑ ενδείξεις αποδυνάμωσης.

Δολάριο/Γιεν: Έντονη μεταβλητότητα παρουσίασε η ισοτιμία δολάριο/γιεν εν μέσω φημολογίας για παρέμβαση των ιαπωνικών αρχών στην αγορά συναλλάγματος. Η ισοτιμία μετά το υψηλό 34 ετών στο οποίο ανήλθε στις 29 Απριλίου (¥160,17), υποχώρησε στις 3 Μαΐου σε χαμηλό (¥151,86) τριών εβδομάδων μετά από πιθανή παρέμβαση των ιαπωνικών αρχών η οποία ωστόσο δεν έχει επιβεβαιωθεί. Στη συνέχεια η ισοτιμία κινείται εκ νέου ήπια ανοδικά επιβεβαιώνοντας ότι οι μη συντονισμένες παρεμβάσεις στην αγορά συναλλάγματος δεν είναι αποτελεσματικές. Το επιτοκιακό πλεονέκτημα του δολαρίου έναντι του γιεν συνεχίζει να ευνοεί την ισοτιμία και εκτιμούμε ότι πιθανή απόφαση της Τράπεζας της Ιαπωνίας να προχωρήσει σε ταχύτερη αύξηση των επιτοκίων θα μπορούσε να ανακόψει την υποχώρηση του γιεν.

Ρευστότητα: Υπόβαρη η στάθμιση σε ρευστότητα.

![Οι αλλαγές στα ψηφιακά στοιχεία διακίνησης αποθεμάτων [Μέρος 6ο]](https://www.ot.gr/wp-content/uploads/2026/03/tax-468440_1280-1024x682-1.jpg)

![Βουλή: Τοποθέτηση Μητσοτάκη για Μέση Ανατολή – Παρεμβάσεις πολιτικών αρχηγών [live]](https://www.ot.gr/wp-content/uploads/2026/03/NX2_7690.jpg)

![Ελευθέριος Βενιζέλος: «Πέταξε» η επιβατική κίνηση – Αύξηση 10,8% το δίμηνο [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/09/eleftherios-venizelos.jpg)