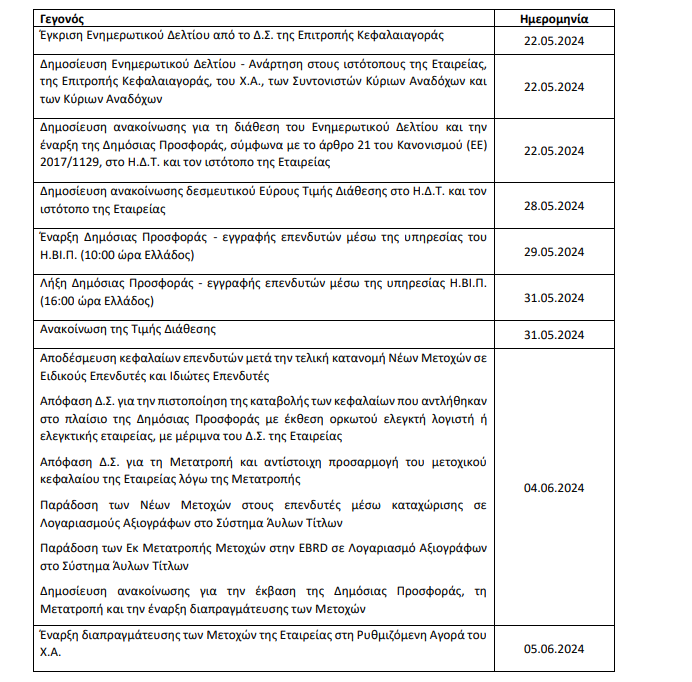

Στις 29 Μαΐου αναμένεται να ξεκινήσει η δημόσια προσφορά για την εισαγωγή της Noval Property στο Χρηματιστήριο Αθηνών, όπως αναφέρει η εταιρεία στο ενημερωτικό δελτίο που εξέδωσε.

Η εταιρεία θέτει στη διάθεση του επενδυτικού κοινού έως 17.388.025 νέες, κοινές, ονομαστικές, άυλες με δικαίωμα ψήφου μετοχές της, ονομαστικής αξίας 2,50 ευρώ, οι οποίες θα εκδοθούν στο πλαίσιο της αύξησης του μετοχικού κεφαλαίου της εταιρείας κατά ποσό έως 43,470 εκατ. ευρώ. Η δημόσια προσφορά αναμένεται λήξη στις 31 Μαΐου. Την ίδια ημέρα θα ανακοινωθεί η τιμή διάθεσης.

Ως ανώτατη τιμή διάθεσης ορίστηκε, σε συνεργασία με τους Συντονιστές Κύριους Αναδόχους, το ποσό των 2,82 ευρώ για κάθε μετοχή.

Η έναρξη διαπραγμάτευσης των μετοχών της εταιρείας στη Ρυθμιζόμενη Αγορά του αναμένεται στις 5 Ιουνίου.

ΔΙΑΒΑΣΤΕ ΑΝΑΛΥΤΙΚΑ ΤΟ ΕΝΗΜΕΡΩΤΙΚΟ ΔΕΛΤΙΟ

Μετά την ολοκλήρωση της Δημόσιας Προσφοράς, το μετοχικό κεφάλαιο της εταιρείας θα προσαρμοσθεί περαιτέρω, βάσει της μετατροπής σε κοινές, ονομαστικές άυλες μετά ψήφου Μετοχές της εταιρείας, των κοινών και υπό όρους υποχρεωτικώς μετατρέψιμων ονομαστικών ομολογιών που εκδόθηκαν δυνάμει του κοινού και υπό όρους υποχρεωτικώς μετατρέψιμου ομολογιακού δάνειου.

Η απόφαση

Το διοικητικό συμβούλιο της Noval Property, αποφάσισε για την αύξηση του μετοχικού κεφαλαίου της εταιρείας κατά έως και 43,47 εκατ. ευρώ κατά τη συνεδρίαση της 17ης Μαΐου.

Όπως είχε αναφέρει στη σχετική ανακοίνωση, η ΑΜΚ προβλέπει την έκδοση έως δεκαεπτά εκατομμυρίων τριακοσίων ογδόντα οκτώ χιλιάδων και είκοσι πέντε (17.388.025) νέων, κοινών, άυλων, ονομαστικών μετά ψήφου μετοχών ονομαστικής αξίας 2,50 ευρώ εκάστης, με καταβολή μετρητών και με κατάργηση του δικαιώματος προτίμησης υπέρ των υφιστάμενων μετόχων.

Η εταιρεία έχει ήδη υποβάλει αίτηση στο Χρηματιστήριο Αθηνών για την εισαγωγή του συνόλου των μετοχών της προς διαπραγμάτευση στη Ρυθμιζόμενη Αγορά του Χρηματιστηρίου Αθηνών.

Η ανώτατη τιμή διάθεσης των νέων μετοχών ορίστηκε με την ως άνω απόφαση του Διοικητικού Συμβουλίου σε 2,82 ευρώ ανά μετοχή. Τονίζεται πάντως, ότι οι νέες μετοχές που θα προκύψουν από τη μετατροπή και οι οποίες θα αναληφθούν στο σύνολο τους από την EBRD δεν θα αποτελέσουν αντικείμενο της Δημόσιας Προσφοράς, παρά μόνον της εισαγωγής, και θα προσμετρηθούν για τον υπολογισμό της διασποράς σύμφωνα με τον Κανονισμό του Χρηματιστηρίου Αθηνών.

![ΕΛΣΤΑΤ: Αύξηση 0,8% στη δύναμη του ελληνικού εμπορικού στόλου τον Μάιο [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/stolos.jpg)