Ισχυρά χαρακτήρισε τα αποτελέσματα των ελληνικών τραπεζών για το δεύτερο τρίμηνο του έτους ο οίκος αξιολόγησης Moody’s, αναφέροντας ότι υποστηρίζουν τις τρέχουσες αξιολογήσεις του κλάδου. Δεν προχώρησε επομένως σε κάποια αλλαγή των βαθμολογιών, διατηρώντας την Alpha Bank στο Baa3/Baa3, τη Eurobank στο Baa2/Baa2, την Εθνική στο Baa2/Baa2 και την Τράπεζα Πειραιώς στο Baa3/Baa3.

Σύμφωνα με τον οίκο, οι τέσσερις συστημικές τράπεζες στην Ελλάδα ανέφεραν ισχυρά κέρδη για το εξάμηνο του 2024, υποστηριζόμενα από την ανθεκτική αύξηση των καθαρών εσόδων από τόκους, τη δημιουργία σταθερών εσόδων από προμήθειες και τη συγκράτηση του κόστους και των απομειώσεων, ενώ κατάφεραν να μειώσουν οριακά τα προβληματικά δάνειά τους και να διατηρήσουν άνετη χρηματοδότηση και ρευστότητα.

Ελληνικές τράπεζες: Ασταμάτητα… beats «βλέπει» η Deutsche Bank – Σύσταση αγορά

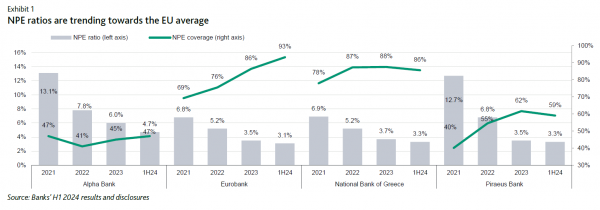

Υπό έλεγχο τα προβληματικά δάνεια

Τα μη εξυπηρετούμενα ανοίγματα (NPEs) συνέχισαν να μειώνονται οριακά κατά το πρώτο εξάμηνο του 2024, μειώνοντας τον σταθμισμένο μέσο δείκτη NPE σε περίπου 3,6% τον Ιούνιο του 2024, από 4,1% το 2023. Σε αυτό το επίπεδο, οι τέσσερις τράπεζες συγκλίνουν πιο κοντά στον μέσο όρο των μεγάλων τραπεζών της ΕΕ, δηλαδή το 2,3%, κυρίως λόγω των αναδιαρθρώσεων δανείων, της αύξησης των δανείων και ορισμένων τιτλοποιήσεων μικρών NPE.

Παρά τα ακόμη υψηλά επιτόκια δανείων, η Moody’s αναμένει ότι οι ελληνικές τράπεζες το 2024 θα διατηρήσουν τις βελτιώσεις στην ποιότητα του ενεργητικού που έχουν επιτευχθεί τα τελευταία χρόνια. Η ενίσχυση των κεφαλαίων άλλωστε μειώνει σταδιακά το τμήμα του κεφαλαίου χαμηλότερης ποιότητας.

Και οι τέσσερις ελληνικές τράπεζες ανέφεραν σχετικά άνετους εποπτικούς δείκτες κεφαλαίου τον Ιούνιο του 2024 πάνω από τις ελάχιστες απαιτήσεις, υποστηριζόμενες από την ισχυρή κερδοφορία τους και τη δημιουργία οργανικών κεφαλαίων. Ο μέσος δείκτης Common Equity Tier 1 (CET1) ήταν 16% τον Ιούνιο του 2024 σε σύγκριση με 15,7% το 2023 και 13,8% το 2022.

Ωστόσο, παρά τη σταδιακή μείωση των Αναβαλλόμενων Φορολογικών Πιστώσεων (DTC) των τραπεζών στην κεφαλαιακή τους δομή, η Moody’s εξακολουθεί να αναμένει οι δείκτες ενσώματων κοινών μετοχών (TCE) που προτιμά να λαμβάνει υπόψιν να είναι χαμηλότεροι από τους δείκτες CET1.

Ανθεκτική η κερδοφορία

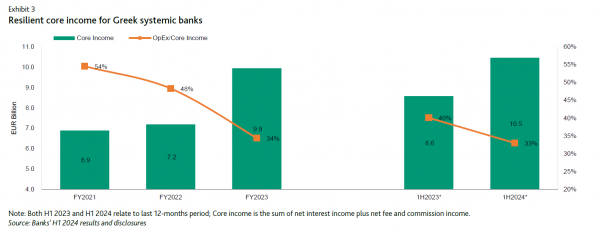

Οι ελληνικές τράπεζες εμφάνισαν ανθεκτική κερδοφορία το πρώτο εξάμηνο του 2024, υποστηριζόμενη κυρίως από υψηλά επαναλαμβανόμενα έσοδα και συγκρατημένα έξοδα και απομειώσεις. Τα συνδυασμένα καθαρά έσοδα από τόκους (NII) αυξήθηκαν κατά 10% σε ετήσια βάση τον Ιούνιο του 2024, υποστηρίζοντας τα βασικά λειτουργικά έσοδα τους με το κύριο πλεονέκτημα να προέρχεται από υψηλά επιτόκια δανείων και νέες εκταμιεύσεις δανείων.

Ο νέος δανεισμός προήλθε κυρίως από τη ζήτηση των επιχειρήσεων, η οποία σε συνδυασμό με τις χαμηλότερες απομειώσεις και τον συνεχή εξορθολογισμό του κόστους στήριξαν την κερδοφορία των τραπεζών.

Επίσης, η Moody’s εκτιμά ότι τα κέρδη των τραπεζών θα συνεχίσουν να είναι ισχυρά, παρά τη συμπίεση του περιθωρίου.

Επιπλέον, η βελτίωση των μακροοικονομικών συνθηκών θα στηρίξει περαιτέρω την ποιότητα του ενεργητικού των τραπεζών.

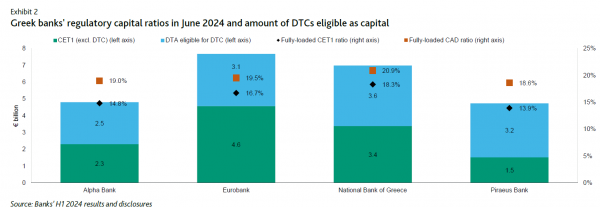

Το «αγκάθι» των DTC

Μετά από κάποια σημαντική οργανική δημιουργία κεφαλαίου κατά το 2023 και το πρώτο εξάμηνο του 2024, οι ελληνικές τράπεζες ανέφεραν σχετικά άνετους δείκτες εποπτικού κεφαλαίου πάνω από τις ελάχιστες απαιτήσεις τους.

Ο μέσος δείκτης Common Equity Tier 1 (CET1) βελτιώθηκε κατά περισσότερες από 200 μονάδες βάσης από το 2022 και διαμορφώθηκε σε περίπου 16% τον Ιούνιο του 2024 από 15,7% το 2023 και 13,8% το 2022, ενώ ο συνολικός δείκτης κεφαλαιακής τους επάρκειας ήταν ο μέσος όρος (CAD) 19,5% τον Ιούνιο 2024 από 19,1% το 2023 και 16,9% το 2022.

Ωστόσο, η συνολική ποιότητα του κεφαλαίου των τεσσάρων τραπεζών και των ενσώματων κοινών ιδίων κεφαλαίων εξακολουθούν να επηρεάζονται από τον σημαντικό όγκο των αναβαλλόμενων φορολογικών απαιτήσεων (DTA) που είναι επιλέξιμες για μετατροπή DTC. Αυτά τα DTC παραμένουν υψηλά σε περίπου 12,4 δισ. ευρώ σε σύγκριση με το συνολικό κεφάλαιο CET1 των 24,2 δισ. ευρώ τον Ιούνιο του 2024.

Σύμφωνα με την Moody’s αυτά τα DTC αποτελούν χαμηλότερης ποιότητας κεφάλαιο, αν και το υψηλό τους απόθεμα είναι κοινό χαρακτηριστικό για όλες τις κεφαλαιακές δομές των ελληνικών τραπεζών και αναγνωρίζονται ως κεφάλαιο CET1 από την ΕΚΤ.

Αντίστοιχα, αναμένει ότι ο δείκτης ενσώματων κοινών μετοχών (TCE) που προτιμά ο Moody’s για αυτές τις τράπεζες τον Ιούνιο του 2024 θα είναι χαμηλότερος από τους αναφερόμενους δείκτες CET1, λόγω της προσαρμογής για DTC και σταθμισμένα περιουσιακά στοιχεία.

Επιπλέον, και οι τέσσερις τράπεζες συνέχισαν να επωφελούνται από τις διεθνείς κεφαλαιαγορές κατά την περίοδο 2023-24, προκειμένου να καλύψουν τις απαιτήσεις τους για MREL έως το τέλος του 2025.

Και το 2024, οι ελληνικές τράπεζες συνέχισαν τις εκδόσεις χρέους τους (2,9 δισεκατομμύρια ευρώ εκδόσεων ανώτερων προτιμώμενων εκδόσεων μέχρι στιγμής), με μέσο σταθμισμένο επιτόκιο τοκομεριδίων 4,8% (βελτίωση περίπου 200 μονάδες βάσης σε σύγκριση με το πλήρες 2023) δεδομένου ότι είναι πλέον σε θέση να αξιοποιήσουν τις διεθνείς κεφαλαιαγορές σε φθηνότερες τιμές μετά από προοδευτικές αναβαθμίσεις αξιολόγησης.