Ο προϋπολογισμός που ανακοινώθηκε την περασμένη εβδομάδα στη Γαλλία δεν κατάφερε να αμβλύνει τις ανησυχίες για τα δημόσια οικονομικά της χώρας, αλλά και για την πολιτική αβεβαιότητα. Η ρευστότητα που επικρατεί έχει ανεβάσει σημαντικά το κόστος δανεισμού της Γαλλίας, με τους διαχειριστές κεφαλαίων ομολόγων να εκτιμούν ότι οι αποδόσεις των γαλλικών ομολόγων θα αυξηθούν περαιτέρω.

Την Πέμπτη, ο Γάλλος πρωθυπουργός Μισέλ Μπαρνιέ αποκάλυψε περικοπές δαπανών και αυξήσεις φόρων 60 δισ. ευρώ, λέγοντας ότι «η αξιοπιστία της γαλλικής υπογραφής πρέπει να διατηρηθεί». Το έλλειμμα της Γαλλίας εκτιμάται ότι φέτος θα διαμορφωθεί στο 6% του ΑΕΠ, υπερβαίνοντας κατά πολύ τον στόχο της, ενώ η συνολική επιβάρυνση του χρέους της στο ΑΕΠ είναι η τρίτη χειρότερη στην Ευρωζώνη μετά την Ελλάδα και την Ιταλία.

Ευρωπαϊκή Ένωση: Θα αντλήσει 10 δισεκατομμύρια ευρώ από την πώληση δύο ομολόγων

Οι ανησυχίες των επενδυτών για το υψηλό χρέος της Γαλλίας συνέβαλαν σε ένα ξεπούλημα του μακροπρόθεσμου χρέους της Γαλλίας φέτος, που ανέβασε την απόδοση του 10ετούς τίτλου σε περισσότερο από 3%, πάνω από την αντίστοιχη της Ισπανίας, για πρώτη φορά από την οικονομική κρίση του 2008.

Το επιπλέον επιτόκιο που ζητούν οι επενδυτές της σε σύγκριση με τη Γερμανία, το σημείο αναφοράς της Ευρωζώνης, είναι στις 0,77 ποσοστιαίες μονάδες, κοντά στο υψηλό 12 ετών που σημειώθηκε πριν από τις βουλευτικές εκλογές του τρέχοντος καλοκαιριού.

Κι όπως έγραψε πρόσφατα ο Economist, «το κόστος δανεισμού της Γαλλίας είναι πλέον πολύ υψηλότερο από τα επίπεδα της Πορτογαλίας και πιο κοντά σε αυτό της Ελλάδας και της Ιταλίας από ό,τι στη Γερμανία».

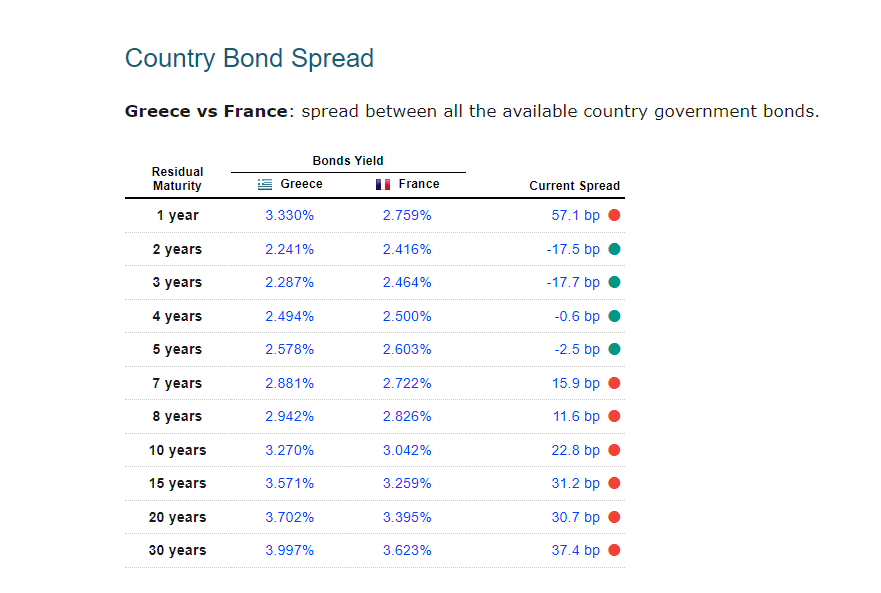

Ειδικότερα, η απόδοση του γαλλικού 10ετούς διαμορφώνεται στο 3,042% και του ελληνικού τίτλου στο 3,270%.

Πότε δανείζεται φθηνότερα η Ελλάδα

Η διαφορά μεταξύ των δύο ομολόγων είναι στις 22 μονάδες βάσης, ενώ αξιοσημείωτο είναι ότι σε ομόλογα μικρότερης διάρκειας η χώρας μας δανείζεται πλέον φθηνότερα από τη Γαλλία. Για παράδειγμα, η απόδοση του ελληνικού 2ετούς (του ομολόγου που είναι πιο ευαίσθητο στη νομισματική πολιτική) είναι στο 2,241% και το αντίστοιχου γαλλικού στο 2,416%.

Εκτός από το διετές, η Ελλάδα έχει μικρότερες αποδόσεις στα ομόλογα διάρκειας 3,4, και 5 ετών.

«Είμαι βέβαιος ότι πολλοί ομολογιούχοι ξύνουν τα κεφάλια τους», δήλωσε στους Financial Times, ο Kevin Thozet, μέλος της επενδυτικής επιτροπής στη γαλλική διαχείριση κεφαλαίων Carmignac, δείχνοντας τις «γενναιόδωρες» υποθέσεις του προϋπολογισμού σχετικά με την οικονομική ανάπτυξη και τα κέρδη παραγωγικότητας.

Τόνισε επίσης τον πολιτικό κίνδυνο που ενέχει η ψήφιση του προϋπολογισμού, καθώς το κοινοβούλιο θα μπορούσε να ρίξει την κυβέρνηση του Μπαρνιέ, καθώς και την ανάγκη για σταθερές οικονομικές επιδόσεις τους επόμενους μήνες, εάν το Παρίσι επιθυμεί να εκπληρώσει τις προβλέψεις ανάπτυξης.

«Αν ένα από αυτά τα κομμάτια του παζλ κινούνταν προς τη λάθος κατεύθυνση, αυτό θα μπορούσε να μετακινήσει αυτά τα spreads ψηλότερα», είπε ο Thozet.

Η Γαλλία διώχνει τους επενδυτές

Άλλοι επενδυτές ομολόγων είπαν επίσης ότι η ασταθής κυβέρνηση της Γαλλίας αποθαρρύνει τους αγοραστές.

Οι επενδυτές ένιωσαν «ανακούφιση που σχηματίστηκε μια κυβέρνηση, με επικεφαλής τον Barnier [και] ικανό να συγκεντρώσει έναν προϋπολογισμό εγκαίρως, αλλά η αγορά δεν έχει αυταπάτες ως προς την υποκείμενη αστάθεια στη γαλλική πολιτική», δήλωσε ο Gareth Hill της Royal London Asset Management.

Είπε ότι το «φάντασμα» κάποιων επερχόμενων αξιολογήσεων πιστοληπτικής ικανότητας για το γαλλικό δημόσιο χρέος και οι προκλήσεις της λήψης «σκληρών» δημοσιονομικών αποφάσεων μέσω του κοινοβουλίου επιβαρύνουν τις τιμές των ομολόγων.

Η Γαλλία αναμένει να εκδώσει 300 δισ. ευρώ σε δημόσιο χρέος το 2025. Οι αναλυτές της Barclays είπαν ότι αυτό ήταν ελαφρώς χαμηλότερο από την πρόβλεψή της, επομένως αποτελεί θετική έκπληξη, αλλά πρόσθεσαν ότι «το πόσο αξιόπιστες είναι οι εκτιμήσεις για το έλλειμμα της κυβέρνησης θα παραμείνει ανοιχτό ερώτημα».

Ο Mark Dowding, επικεφαλής επενδύσεων της RBC BlueBay Asset Management, είπε ότι οι επενδυτές «πιθανώς το βλέπουν ως εντάξει προς το παρόν αποτέλεσμα», αν και ο «μεγαλύτερος κίνδυνος» στη Γαλλία παραμένει η πολιτική αβεβαιότητα.

Πλεονέκτημα στη Γαλλία

Οι επενδυτές κάποτε ήταν πρόθυμοι να δώσουν στη Γαλλία το πλεονέκτημα της αμφιβολίας, ακόμη και όταν συγκέντρωνε χρέος. Αυτό που αρχικά τις τρόμαξε ήταν η πολιτική αναταραχή μετά την απόφαση του προέδρου Εμανουέλ ακρόν να διεξαγάγει πρόωρες βουλευτικές εκλογές τον Ιούλιο και την επισφαλή κυβέρνηση μειοψηφίας που προέκυψε.

Η αντιστροφή στις γαλλικές και ισπανικές αποδόσεις αντανακλά επίσης τις εξελίξεις στα νότια των Πυρηναίων. Η ισπανική οικονομία αναπτύχθηκε κατά 2,7% το 2023, ενισχυμένη από την ισχυρή αγορά εργασίας και τον αναπτυσσόμενο τουριστικό τομέα, σχεδόν επτά φορές ταχύτερα από τον μέσο όρο της ευρωζώνης και πολύ πάνω από την υποτονική επέκταση της Γαλλίας κατά 0,7%.

Η Ισπανία δεν διαθέτει επίσης κυβέρνηση πλειοψηφίας. Παραδόξως, όμως, οι ευρωπαίοι διαχειριστές ομολόγων το έχουν δει τα τελευταία χρόνια ως δημοσιονομική δύναμη. Αντί να παζαρεύει για τον καθορισμό του προϋπολογισμού, η μειοψηφική αριστερή κεντρώα κυβέρνηση του Πέδρο Σάντσεθ προχώρησε στην προώθηση δημοσιονομικών σχεδίων που είχαν εγκριθεί προηγουμένως. Αυτό βοήθησε να συγκρατηθούν οι δαπάνες. Η Ισπανία έχει επίσης λάβει περίπου τέσσερις φορές περισσότερα από τα κονδύλια της ΕΕ για την ανάκαμψη από την Covid-19 από τη Γαλλία, βοηθώντας την οικονομία να ανακάμψει σχετικά γρήγορα από την πανδημία.

Παρά τις αποκλίνουσες δημοσιονομικές και οικονομικές προοπτικές, η Γαλλία διατηρεί υψηλότερη πιστοληπτική ικανότητα από τον νότιο γείτονά της. Αυτό κάνει τα γαλλικά ομόλογα να φαίνονται φθηνά σε σχέση με την τρέχουσα αξιολόγησή τους. Ωστόσο, ορισμένοι μεγάλοι επενδυτές πιστεύουν ότι το χάσμα πιθανότατα αντανακλά τις προσδοκίες της αγοράς για υποβάθμιση. Ηδη η Fitch έβγαλε «κόκκινη κάρτα» στην κυβέρνηση του Μισέλ Μπαρνιέ η Fitch, στέλνοντας σαφές μήνυμα μη αποδοχής της οικονομικής πολιτικής του νέου κυβερνητικού σχήματος στη Γαλλία, όπως αποτυπώθηκε στον προϋπολογισμό για το 2025, που κατατέθηκε από τον υπουργό Οικονομικών ντουάν Αρμάντ στις 10 Οκτωβρίου.

Την επομένη της κατάθεσης του προϋπολογισμού, η Fitch Ratings υποβάθμισε σε αρνητική την προοπτική της πιστοληπτικής ικανότητας της χώρας, ασκώντας αμέσως κριτική στις προσπάθειες του Μπαρνιέ να αντιμετωπίσει την απότομη επιδείνωση των δημόσιων οικονομικών.

Γαλλία – Ιταλία: Στο κυνήγι των φορολογικών εσόδων για να σώσουν τα ελλείμματα

Έχει προηγηθεί η υποβάθμιση της Γαλλίας σε AA- από AA τον Απρίλιο του περασμένου έτους, από τον οίκο αξιολόγησης.

Η εκδίκηση του Νότου

Τα τελευταία 15 περίπου χρόνια η Γαλλία έχει ωφεληθεί πάρα πολύ από το γεγονός ότι τα νότια μέλη της ευρωζώνης ήταν σε άσχημη κατάσταση. Οι διεθνείς επενδυτές ήθελαν έκθεση στο δημόσιο χρέος σε ευρώ. Αλλά τα δημοσιονομικά συνετά βόρεια κράτη μέλη, όπως η Αυστρία, η Γερμανία και η Ολλανδία, εξέδωσαν πολύ λίγα ομόλογα για να τα ικανοποιήσουν και το ελληνικό, το πορτογαλικό και το ισπανικό χρέος κρίθηκε πολύ επικίνδυνο.

Τα γαλλικά ομόλογα, που ήταν σχετικά άφθονα, έγιναν ελκυστικά συγκριτικά. Έκτοτε, ωστόσο, η Ελλάδα, η Πορτογαλία και η Ισπανία έχουν προβεί σε επώδυνες δημοσιονομικές προσαρμογές. Η αδύναμη ανάπτυξη της Γαλλίας, τα υψηλά επίπεδα χρέους και η ασταθής πολιτική δεν αποτελούν ελκυστική προσφορά για τους επενδυτές τώρα που υπάρχουν άλλες επιλογές.

Και το ασφάλιστρο κινδύνου για το χρέος της σημαίνει ότι η Γαλλία δεν θα επωφεληθεί τόσο πολύ από τις μειώσεις των επιτοκίων της ΕΚΤ τους επόμενους μήνες.