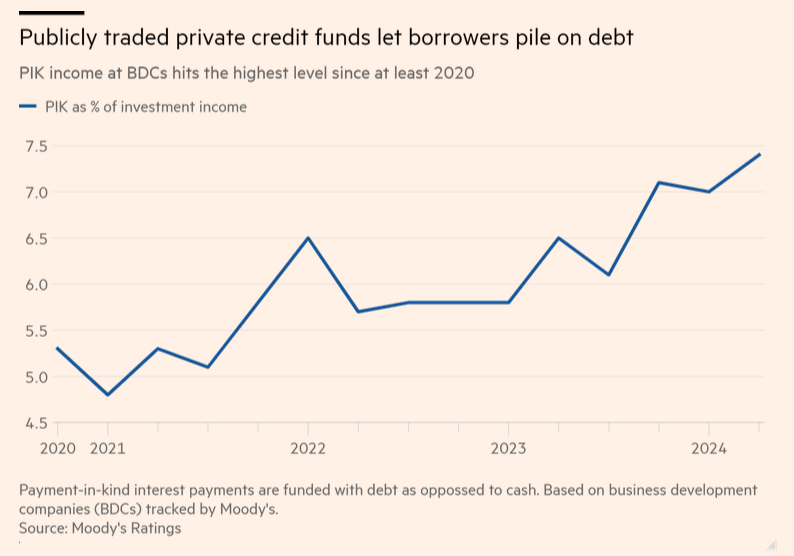

Όλο και περισσότερες εταιρείες πλέον επιλέγουν τις πληρωμές σε είδος, προκειμένου να μην αναλώσουν κεφάλαια στην εξυπηρέτηση του χρέους τους. Αυτό συμπεραίνει νέα ανάλυση της Moody’s, η οποία αξιολογεί τις πιστώσεις των private equities στον εταιρικό τομέα.

‘Το ποσοστό με το οποίο οι εταιρείες επιλέγουν να αυξήσουν το αρχικό τους κεφάλαιο αντί να πληρώνουν με μετρητά, γνωστό ως «πληρωμή σε είδος» ή PIK, αυξήθηκε κατά το δεύτερο τρίμηνο’, σύμφωνα με πρόσφατη έκθεση του οίκου αξιολόγησης Moody’s.

Οι Big Tech επαναφέρουν στη ζωή την πυρηνική ενέργεια [γραφήματα]

Αυτοί οι τύποι δανείων όμως έχουν μια δέσμευση: ενώ παρέχουν προσωρινή ανακούφιση, συχνά συνοδεύονται από υψηλότερο επιτόκιο σε ένα «φορτίο» χρέους, όπου συσσωρεύονται οι αναβαλλόμενες πληρωμές, εξηγεί ο οίκος.

Τα δημοσίως διαπραγματεύσιμα ιδιωτικά πιστωτικά κεφάλαια (private equities) που παρακολουθεί ο οίκος αξιολόγησης ανέφεραν τα υψηλότερα επίπεδα εισοδήματος PIK από τότε που άρχισε να παρακολουθεί τα δεδομένα το 2020 — αν και τα έσοδα είναι λογιστικό κέρδος και δεν είναι σαφές πόσα από αυτά θα πραγματοποιηθούν πραγματικά.

Σημάδια υψηλής μόχλευσης

Σύμφωνα με την ανάλυση των Financial Times, τα παραπάνω, δηλαδή η ανάπτυξη αυτών των τύπων δανείων, είναι ένα σημάδι στρες στην εταιρική Αμερική, ακόμη και όταν η ευρύτερη οικονομία αναπτύσσεται. Γι’ αυτές τις επιχειρήσεις που χρησιμοποιούν τα PIKs, λίαν συντόμως θα παλεύουν με τους υψηλούς τόκους.

«Τα PIKs γεννήθηκαν από ανάγκη και είναι κάτι που οι άνθρωποι στην αγορά αντιμετώπισαν ως μια προσωρινή κατάσταση», σχολίασε η Sheel Patel, συνεργάτης της King & Spalding, αναφερόμενη στα πρόσφατα υψηλά επιτόκια. «Αν και το περιβάλλον των επιτοκίων έχει αλλάξει, νομίζω ότι οι δανειστές θα συνεχίσουν…προσπαθώντας να τα κρατήσουν στα βιβλία τους», πρόσθεσε.

Ενώ η κίνηση της Ομοσπονδιακής Τράπεζας να μειώσει τα επιτόκια τον Σεπτέμβριο είναι το πρώτο βήμα για την άμβλυνση της πίεσης στους δανειολήπτες, τα επιτόκια αναμένεται να παραμείνουν πολύ υψηλότερα από το επίπεδο που έφτασαν αμέσως μετά την πανδημία του Covid-19, όταν τα ιδιωτικά κεφάλαια προχώρησαν σε ράλι εξαγορών, εκμεταλλευόμενα τα χαμηλά επιτόκια.

Οι εταιρείες θα μπορούσαν να αντέξουν οικονομικά το βάρος των τόκων τότε. Αλλά καθώς τα επιτόκια αυξήθηκαν πάνω από το 5%, το κόστος των τόκων για πολλές επιχειρήσεις με υψηλή μόχλευση άρχισαν να καταναλώνουν το μεγαλύτερο μέρος των ταμειακών τους διαθεσίμων. Αυτή η οικονομική δυσπραγία εμφανίζεται, εν μέρει, μέσω της διόγκωσης των εσόδων του PIK που αναφέρουν τα private equities, τροφοδοτώντας τις ανησυχίες ότι ορισμένοι δανειολήπτες παλεύουν να παραμείνουν βιώσιμοι.

Ο κίνδυνος της «στροφής»

Η στροφή προς τον δανεισμό του PIK είναι ένας μόνο κίνδυνος που φέρει ο αναπτυσσόμενος κλάδος ιδιωτικών πιστώσεων, όπου οι διαχειριστές περιουσιακών στοιχείων δανείζουν απευθείας τις επιχειρήσεις. Τα δάνεια —αν και επικίνδυνα— μπορούν να αποφέρουν επικερδείς αποδόσεις στους δανειστές που είναι πρόθυμοι να παράσχουν το κεφάλαιο.

Η Moody’s εκτίμησε ότι το 7,4% των εσόδων που αναφέρθηκαν από ιδιωτικά πιστωτικά ταμεία ήταν με τη μορφή PIK κατά το πιο πρόσφατο τρίμηνο. Οι αναλυτές της Bank of America προσδιόρισαν το ποσοστό στο 9% και ότι αυτά τα κεφάλαια είχαν προχωρήσει ένα βήμα παραπέρα: το 17% των δανείων που κατέχουν δίνουν στον δανειολήπτη τη δυνατότητα να πληρώσει τουλάχιστον μέρος των τόκων του με περισσότερο χρέος.

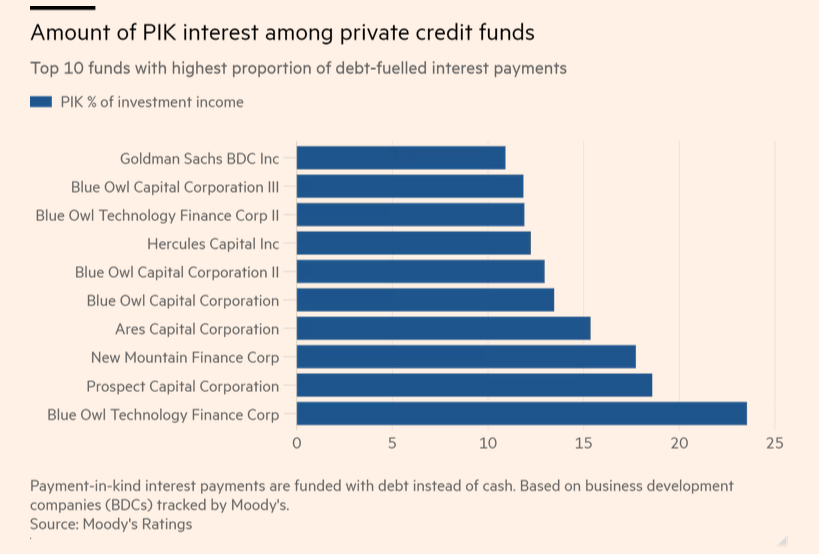

Το δεύτερο τρίμηνο, το ταμείο τεχνολογίας της Blue Owl ανέφερε ότι το 23,6% των εσόδων που κέρδιζε ήταν με τη μορφή PIK. Ακολούθησαν η Prospect Capital με 18,6%, η New Mountain Finance με 17,7% και το ARCC της Ares Management —ένα από τα μεγαλύτερα ταμεία— με 15,4%.

Ενώ τα έσοδα PIK υπολογίζονται ως έσοδα κάθε τρίμηνο, τα ταμεία δεν λαμβάνουν πληρωμές σε μετρητά έως ότου το δάνειο αναχρηματοδοτηθεί ή λήξει. Αυτό μπορεί να δημιουργήσει μια κρίση ρευστότητας για τα αμοιβαία κεφάλαια, τα οποία καλούνται να πληρώσουν το 90% του εισοδήματός τους στους επενδυτές, ακόμη και όταν δεν έχουν λάβει μετρητά για αυτά τα χρέη.

Το PIK δεν είναι πάντα ένα ανησυχητικό σημάδι, δήλωσε ο Clay Montgomery, αναλυτής της Moody’s. Ορισμένα ταμεία προσφέρουν το PIK για να επιτρέψουν σε υγιείς επιχειρήσεις να κατευθύνουν τα μετρητά τους προς σχέδια επέκτασης. Αλλά μπορεί να είναι δύσκολο για τους επενδυτές να διακρίνουν πότε το PIK επεκτείνεται για να δώσει σωτηρία σε μια περίοδο οικονομικής πίεσης.