Στις «τεχνικές πιέσεις», αποδίδει η Eurobank Equities την χρηματιστηριακή πορεία του ελληνικού τραπεζικού κλάδου, καθώς παρά τη σταθερή υπέρβαση των εκτιμήσεων για τα κέρδη τα τελευταία τρίμηνα, οι ελληνικές τράπεζες υποαποδίδουν έναντι των περιφερειακών τραπεζών της Ευρώπης και του δείκτη SX7E κατά 20% και 5% σε ετήσια βάση, αντίστοιχα.

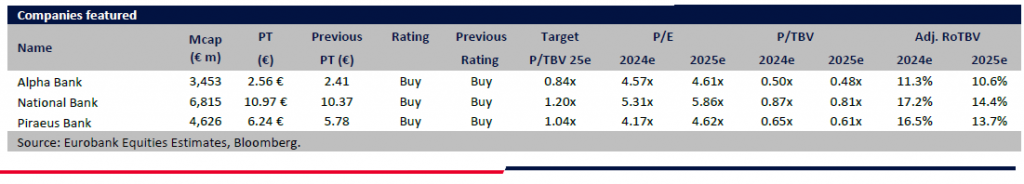

Η Eurobank Equities αύξησε επίσης και τις τιμές στόχους, με σύσταση για αγορά (buy) σε όλες τις τραπεζικές μετοχές. Για την Alpha Bank η νέα τιμή στόχος είναι στα 2,56 ευρώ, από 2,41 ευρώ προηγουμένως, για την Εθνική στα 10,97 ευρώ, από 10,37 ευρώ, και για την Πειραιώς στα 6,24 ευρώ, από 5,78 ευρώ.

Όπως εξηγεί, οι τρεις τράπεζες εξακολουθούν να διαπραγματεύονται στο 4-5x σε όρους PE και 0,5-0,9x σε όρους P/TBV, παραβλέποντας την ανθεκτικότητα των εσόδων, του κεφαλαίου και τη βελτιωμένη ποιότητα του ενεργητικού.

Οι τεχνικοί καταλύτες επικαλύπτουν την αύξηση των μερισμάτων και την ανθεκτικότητα των κερδών

Σύμφωνα με την Eurobank Equities, ενώ οι πιέσεις στα επιτοκιακά έσοδα (ΝΙΙ) εξακολουθούν να υφίστανται, ο αντίκτυπος ήταν λιγότερο σοβαρός από ό,τι αναμενόταν, με πτώση μόλις 1% το δεύτερο τρίμηνο σε τριμηνιαία βάση.

Η ανθεκτικότητα των τραπεζών υποστηρίζεται περαιτέρω από τις βελτιώσεις στην ποιότητα των περιουσιακών στοιχείων, την ισχυρότερη δημιουργία προμηθειών λόγω της δανειοδοτικής δραστηριότητας και την αύξηση κατά 13% ετησίως στα υπό διαχείριση κεφάλαια (AuM), ενώ όλα αυτά υποστηρίζουν μία από τις πιο αποτελεσματικές δομές κόστους στην Ευρώπη (C/I σε 33%).

Ως αποτέλεσμα, παρόλο που οι ελληνικές τράπεζες παραμένουν πιο ευαίσθητες στις μειώσεις επιτοκίων σε σύγκριση με τις αντίστοιχες ευρωπαϊκές, η προβλεπόμενη μείωση του προσαρμοσμένου RoTE έως το 2026 είναι μόλις 4 ποσοστιαίες μονάδες, ευθυγραμμισμένη με τους μέσους όρους των περιφερειακών τραπεζών (12%, από 16% στο 2023).

Αυτό δείχνει ότι η πρόσφατη υποαπόδοση είναι πιθανότερο αποτέλεσμα τεχνικών παραγόντων παρά αντανάκλαση αδύναμων θεμελιωδών μεγεθών, αποφαίνεται η Eurobank Equities. Βασική συμβολή σε αυτήν την υποαπόδοση ήταν η πώληση του μεριδίου του στην Πειραιώς από το ΤΧΣ τον Μάρτιο, ακολουθούμενη από περαιτέρω placements τον Μάιο (Metlen, Jumbo) και τον Νοέμβριο (ΕΤΕ), που δημιούργησαν πλεόνασμα προσφοράς και πίεσαν την ελληνική αγορά.

Επιπλέον, η απόφαση της MSCI να μην τοποθετήσει την Ελλάδα στη λίστα παρακολούθησης για πιθανή αναβάθμιση έχει καθυστερήσει έναν κρίσιμο καταλύτη για τη μείωση των ασφαλίστρων κινδύνου, περιορίζοντας περαιτέρω τις καθαρές ξένες εισροές.

Σε τροχιά ισχυρής αύξησης των μερισμάτων

Οι ανησυχίες για το επιτοκιακό περιθώριο (NIM) σε περιβάλλον χαμηλότερου επιτοκίου και τα πιθανά ανώτατα όρια στις αποδόσεις των μετόχων λόγω των DTC μειώνονται. Αν και η συμπίεση του NIM έχει ξεκινήσει, είναι πιο αργή από το αναμενόμενο, οδηγώντας σε ανοδικές αναθεωρήσεις στην καθοδήγηση του 2024.

Η σταθεροποίηση του κόστους των καταθέσεων και η ανανέωση της αύξησης των δανείων το δεύτερο τρίμηνο έθεσαν τις προϋποθέσεις για ισχυρή πιστωτική επέκταση κατά την περίοδο 2023-26.

Σε συνδυασμό με τις στρατηγικές αντιστάθμισης κινδύνου, η ευαισθησία των NII μειώνεται, με αποτέλεσμα η Eurobank Equities να αναμένει σταθερά ή ελαφρώς βελτιωμένα NII για το έτος, και πτώση 6% το 2025 και 2% το 2026.

Όσον αφορά τη διανομή μερίσματος, ακόμη και σε ένα σενάριο επιταχυνόμενης απόσβεσης των DTC (15 έτη για τις απώλειες PSI, 10 για τις πιστωτικές απώλειες μετά το 2015), οι δείκτες CET1 θα συνεχίσουν να ενισχύονται, υποστηρίζοντας έναν δείκτη πληρωμών 50% έως το 2025.

Αυτό θα είχε ως αποτέλεσμα μερισματικές αποδόσεις 7% το 2024 και 10% έως το 2025-26, φέρνοντάς τις πιο κοντά ή ακόμη και υψηλότερα από τις αποδόσεις του περίπου 8% που προσφέρουν οι περιφερειακές ευρωπαϊκές τράπεζες

Αναβαθμίσεις της κερδοφορίας

Η Eurobank Equities αύξησε την εκτίμησή της για τα προσαρμοσμένα κέρδη ανά μετοχή την περίοδο 2024-26 κατά 9%/9%/4% για να ενσωματώσει τις τάσεις του δεύτερου τριμήνου. Λαμβάνοντας υπόψη ένα DFR 3,6%/2,6%/2,1% για την περίοδο 2024-2026, μια πιο αργή στροφή προς τις προθεσμιακές καταθέσεις (αύξηση στο 29% έως το 2026) και beta καταθέσεων στο 19% το 2024, αναμένει τώρα ότι το NII θα αυξηθεί κατά 1 % σε ετήσια βάση το 2024 (προηγουμένως είχε προβλεφθεί σε -2%), ακολουθούμενη από πτώση -6% το 2025 και μείωση κατά 2% το 2026.

Η δημιουργία προμηθεών παραμένει ισχυρή (2023-26 CAGR 9%), με ελεγχόμενο OpEx (C/ I 34-37%) και σταδιακή μείωση του CoR (στο 0,56% έως το 2026).

Συνολικά, η Eurobank Equities πιστεύει ότι οι ελληνικές τράπεζες είναι σε καλή θέση για να διαχειριστούν τις μειώσεις επιτοκίων, στοχεύοντας σε βιώσιμο RoTE >10-13% μετά το 2025 (και 11-17% το 2024).

![Ακίνητα: Ποιοι ξένοι αγοράζουν διαμερίσματα στην Ελλάδα [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/12/akinita1-e1727899707686-1024x684-1-1-1.jpg)