Reuters Breakingviews

Τα τελευταία τρία χρόνια ο πληθωρισμός έχει μετατραπεί από «παροδικό», σε «επίμονο» και σε βαρετό. Σε όλο τον ανεπτυγμένο κόσμο, οι ετήσιες αυξήσεις των τιμών επιστρέφουν στο υποτονικό επίπεδο του 2% που στοχεύουν πολλές κεντρικές τράπεζες. Οι σχολιαστές μιλούν για το σενάριο της Χρυσομαλλούσας (Goldilocks), όπου η οικονομία, όπως ο χυλός στο παραμύθι, δεν είναι ούτε πολύ ζεστή ούτε πολύ κρύα.

Ωστόσο, μην ανοίξετε ακόμα τις σαμπάνιες. Υπάρχει μια μακρά ιστορία των ιθυνόντων της νομισματικής πολιτικής που γιόρταζαν πρόωρα το τέλος του πληθωρισμού, για να παρασυρθούν από την ξαφνική αναζωπύρωση του. Ίσως το καλύτερο παράδειγμα προέρχεται από τις αρχές της δεκαετίας του 1970.

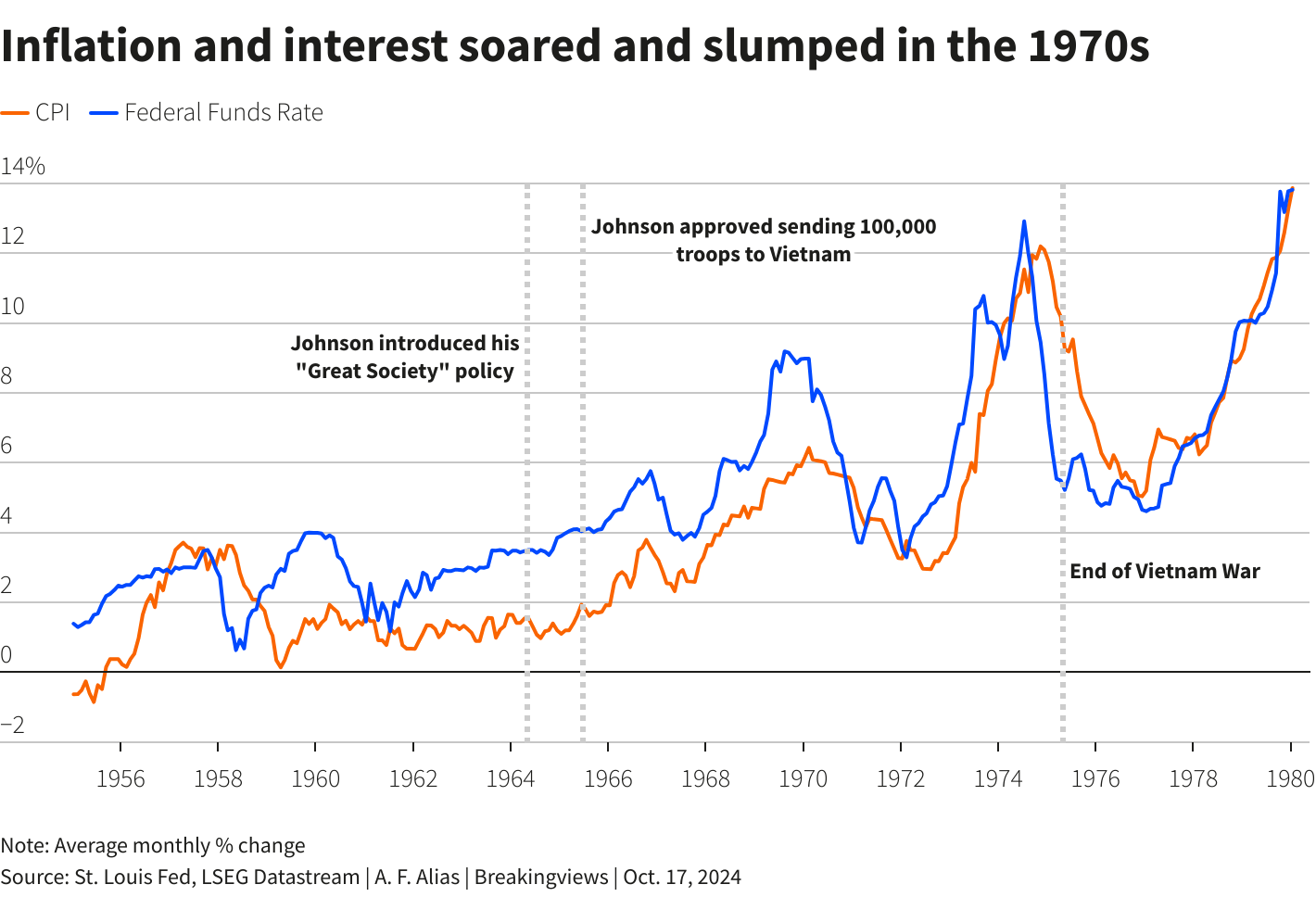

Ο πληθωρισμός στις Ηνωμένες Πολιτείες αυξήθηκε στα τέλη της δεκαετίας του 1960 μετά τον πόλεμο του Βιετνάμ και τις δαπάνες για το σύνολο κοινωνικών προγραμμάτων του Προέδρου Λίντον Τζόνσον «Great Society».

Η Federal Reserve αντέδρασε αυξάνοντας τα επιτόκια κοντά στο 10% το 1969. Ακολούθησε μια σύντομη ύφεση και μια κατάρρευση της χρηματιστηριακής αγοράς. Ο πληθωρισμός υποχώρησε στο 2,7% έως το 1971 – κοντά στο σημερινό του επίπεδο. Μέχρι το τέλος του έτους, το επίσημο επιτόκιο πολιτικής της Fed επέστρεψε στο 3%. Οι μετοχές μεγάλης κεφαλαιοποίησης σημείωσαν άνθηση . Τότε έσκασε όλη η κόλαση. Το 1974 ο πληθωρισμός έφτασε στο 10%, τα επιτόκια κορυφώθηκαν σε πάνω από 13%, οι μετοχές «Nifty Fifty» κατέρρευσαν και ακολούθησε σοβαρή ύφεση.

Υπάρχουν διάφοροι παράγοντες που εξηγούν τη δραματική αναζωπύρωση του πληθωρισμού. Το 1971 το δολάριο έχασε τη νομισματική του άγκυρα αφού ο Πρόεδρος Ρίτσαρντ Νίξον έκλεισε το λεγόμενο Χρυσό Παράθυρο, τερματίζοντας τη μετατρεψιμότητα του δολαρίου ΗΠΑ σε πολύτιμο μέταλλο. Ταυτόχρονα, ο Νίξον άσκησε πίεση στον πρόεδρο της Fed, Άρθουρ Μπερνς, για να ενισχύσει την αμερικανική οικονομία κατά τη διάρκεια της επιτυχημένης εκστρατείας του για επανεκλογή το 1972. Τόσο ο Νίξον όσο και ο Μπερνς έδωσαν προτεραιότητα στη χαμηλή ανεργία έναντι της σταθερότητας των τιμών. Το επόμενο έτος, ο ΟΠΕΚ επέβαλε εμπάργκο στις χώρες εισαγωγής πετρελαίου που είχαν υποστηρίξει το Ισραήλ κατά τη διάρκεια του πολέμου του Γιομ Κιπούρ. Η τιμή του μαύρου χρυσού τριπλασιάστηκε.

Η Fed αρχικά αντιμετώπισε την ενεργειακή κρίση μειώνοντας τα επιτόκια. Ο οικονομολόγος Milton Friedman και άλλοι επέκριναν αργότερα αυτήν την ενέργεια. Ωστόσο, εάν η κεντρική τράπεζα των ΗΠΑ είχε αποτρέψει την άνοδο άλλων τιμών, είναι πιθανό ολόκληρη η οικονομία να είχε καταρρεύσει. Άλλωστε πρόσφατη μελέτη του Διεθνούς Νομισματικού Ταμείου, διαπιστώνει ότι οι ιστορικές περιπτώσεις «ανεπίλυτου» πληθωρισμού συνδέονται συχνά με ενεργειακά σοκ.

Στο βιβλίο τους του 1983, “Is Inflation Ending: Are You Ready?” οι A. Gary Shilling και Kiril Sokoloff επεσήμαναν αρκετούς άλλους παράγοντες που ωθούν τις τιμές. Αυτά περιελάμβαναν καθεστώτα στήριξης για τα αγροτικά και γαλακτοκομικά προϊόντα, καθώς και δασμούς στη ζάχαρη και τον ιαπωνικό χάλυβα. Ο πολλαπλασιασμός των κανονισμών αύξησε το κόστος της επιχειρηματικής δραστηριότητας. Το 1971 ο Νίξον εισήγαγε ελέγχους στις τιμές και τα εισοδήματα, οι οποίοι αναμενόμενα απέτυχαν να ανακόψουν την παλίρροια του πληθωρισμού. Οι προσαρμογές του κόστους ζωής στις πληρωμές κοινωνικής ασφάλισης και στον κατώτατο μισθό απομόνωσαν μεγάλο μέρος του αμερικανικού πληθυσμού από τις καταστροφές του πληθωρισμού. Οι εργαζόμενοι προχώρησαν σε απεργία για να διατηρήσουν τις μισθολογικές διαφορές τους. Η αύξηση της παραγωγικότητας μειώθηκε στο μισό. Το αδύναμο δολάριο ώθησε τις τιμές των εισαγωγών. Οι περισσότερες από αυτές τις πληθωριστικές δυνάμεις ήταν αυτοενισχυόμενες.

Οι Shilling και Sokoloff περιγράφουν μια ιστορική σχέση μεταξύ του αυξανόμενου κρατικού μεριδίου της οικονομικής πίτας, που έφτασε περίπου το 40% του ΑΕΠ των ΗΠΑ το 1980, και των αυξανόμενων τιμών. Η κεντρική τράπεζα έπαιξε υποστηρικτικό ρόλο. Αφού παραιτήθηκε το 1978, ο Μπερνς υπογράμμιζε ότι η «Federal Reserve ήταν παγιδευμένη στα φιλοσοφικά και πολιτικά ρεύματα που άλλαζαν τη ζωή και τον πολιτισμό της Αμερικής». Μέχρι τότε, ωστόσο, οι Αμερικανοί ανησυχούσαν περισσότερο για τον πληθωρισμό παρά για την απώλεια θέσεων εργασίας. Υπό τον Πρόεδρο Paul Volcker, η κεντρική τράπεζα έλαβε την εντολή να αποσπάσει τον πληθωρισμό από το σύστημα, ένα κατόρθωμα που επιτεύχθηκε με εξαιρετικά υψηλά επιτόκια, δύο σοβαρές υφέσεις και την εκτίναξη της ανεργίας.

Σήμερα δεν είναι redux του 1973. Ωστόσο, υπάρχουν μερικές ενδιαφέρουσες ομοιότητες. Το πλήθος των κυβερνητικών κανονισμών γίνεται όλο και πιο πυκνό. Η Κίνα και τα άλλα μέλη του λεγόμενου «Παγκοσμίου Νότου» των αναπτυσσόμενων χωρών εκκολάπτουν σχέδια για να σπάσουν την επιρροή του αμερικανικού δολαρίου στο διεθνές νομισματικό σύστημα. Οι αυξήσεις των μισθών που καταστρέφουν τον πληθωρισμό συνεχίζουν να γίνονται πρωτοσέλιδα.

Νωρίτερα αυτό το μήνα, οι λιμενεργάτες των ΗΠΑ τερμάτισαν την απεργία τους αφού έλαβαν αύξηση μισθού 62%. Οι υπάλληλοι της Boeing απέρριψαν μια προσφορά αύξησης 30% από τον προβληματικό κατασκευαστή αεροσκαφών.

Η αντιπρόεδρος Κάμαλα Χάρις υπόσχεται καταστολή των εταιρικών αυξήσεων των τιμών εάν κερδίσει τις προεδρικές εκλογές του επόμενου μήνα, κάτι που για κάποιους ακούγεται ύποπτα σαν την επαναφορά των ελέγχων των τιμών. Ο αντίπαλός της, Ντόναλντ Τραμπ, θέλει υψηλούς δασμούς στα εισαγόμενα προϊόντα με πρόσθετη ποινή στις κινεζικές εισαγωγές.

Εν τω μεταξύ, ένας άλλος πόλεμος ταράζει τη Μέση Ανατολή. Ακόμα κι αν δεν διακόψει αμέσως τις προμήθειες πετρελαίου στον Κόλπο, εξακολουθεί να υπάρχει ένα ερωτηματικό σχετικά με τη βιωσιμότητα των προμηθειών πετρελαίου μεσοπρόθεσμα. Η Exxon Mobil έχει προειδοποιήσει για πιθανές ελλείψεις πετρελαίου έως το 2030 λόγω ανεπαρκών νέων επενδύσεων – αν και ο Διεθνής Οργανισμός Ενέργειας διαφωνεί.

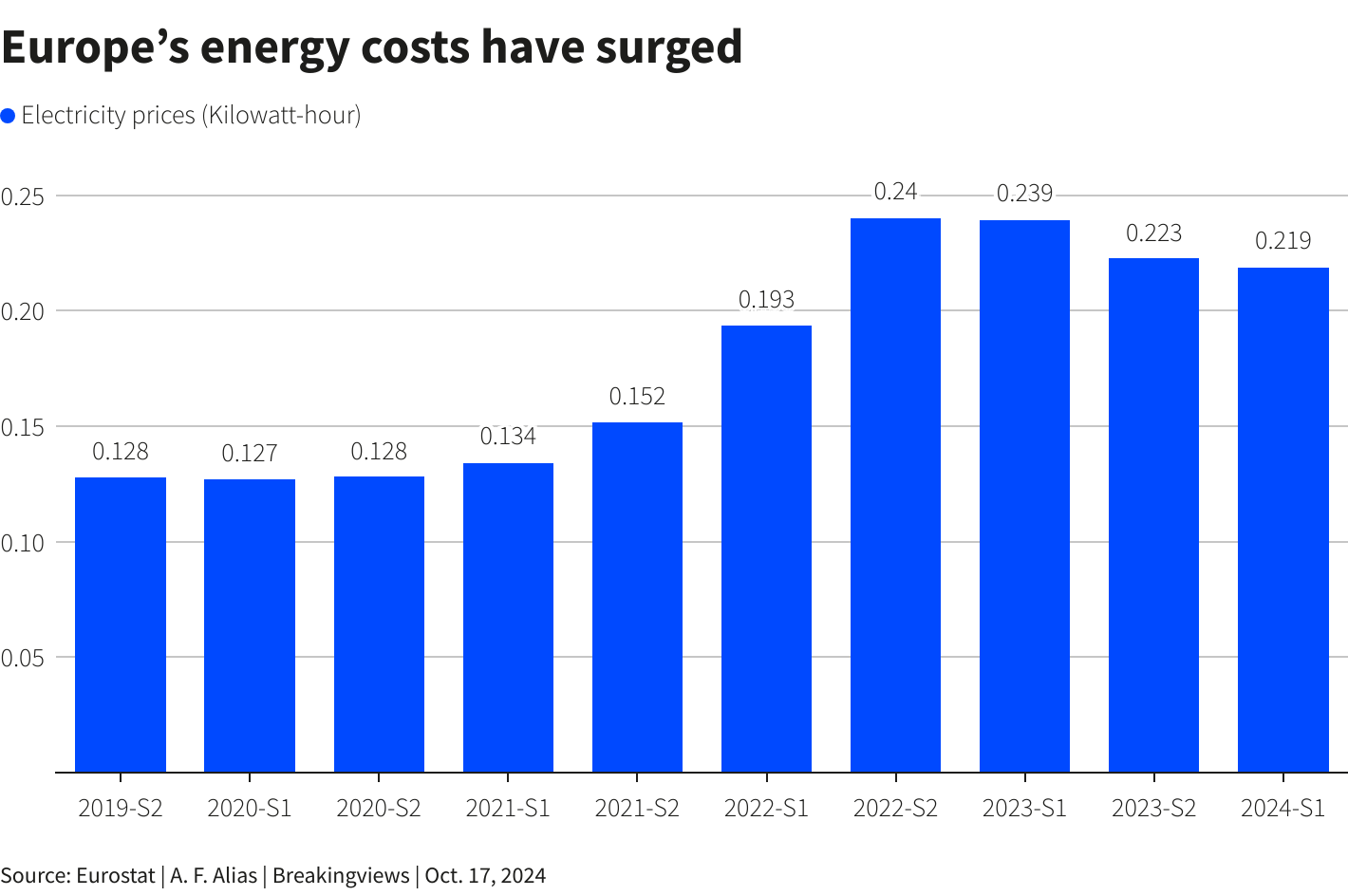

Η στροφή προς τις ανανεώσιμες πηγές ενέργειας συνέβαλε στην αύξηση του κόστους της ηλεκτρικής ενέργειας στην Ευρωπαϊκή Ένωση κατά 45% από το 2020, σύμφωνα με τη Eurostat. Όπως και στη δεκαετία του 1970, το υψηλότερο ενεργειακό κόστος – που επιδεινώθηκε από τον πόλεμο της Ρωσίας με την Ουκρανία – καθιστά απαρχαιωμένο μεγάλο μέρος της μεταποιητικής βάσης της Ευρώπης. Η γερμανική βιομηχανική παραγωγή έχει μειωθεί κατά 14% από την κορύφωσή της το 2017, σύμφωνα με τον Andy Lees της MacroStrategy Partnership.

Το δημόσιο χρέος είναι πολύ μεγαλύτερο από ό,τι πριν από πέντε δεκαετίες. Το ΔΝΤ αναμένει ότι το συνολικό δημόσιο χρέος θα φτάσει τα 100 τρισεκατομμύρια δολάρια μέχρι το τέλος του τρέχοντος έτους. Πέρυσι, το δημοσιονομικό έλλειμμα των ΗΠΑ ανήλθε σε 1,6 τρισεκατομμύρια δολάρια ή στο 6,3% του ΑΕΠ. Ο John Cochrane του Πανεπιστημίου του Στάνφορντ, του οποίου η «δημοσιονομική θεωρία» θέτει μια σύνδεση μεταξύ των υπερβολικών κρατικών δαπανών και του πληθωρισμού, πιστεύει ότι δεν είναι ζήτημα αν θα επιστρέψει ο πληθωρισμός, αλλά πότε.

Ο Sokoloff, ιδρυτής και πρόεδρος του επενδυτικού συμβούλου 13D Research & Strategy, κάλεσε με επιτυχία τη στροφή του πληθωρισμού πριν από σαράντα χρόνια. Δεν είναι τόσο αισιόδοξος σήμερα. Αυτό που βλέπουμε, κατά την άποψή του, είναι μια κυκλική ύφεση. Τεράστιοι κοσμικοί οδηγοί υψηλότερων τιμών παραμένουν σε ισχύ. Η αποπαγκοσμιοποίηση, ο επανεξοπλισμός, η αποδολαριοποίηση, η γήρανση των δημογραφικών στοιχείων, η κλιματική αλλαγή και η ενεργειακή μετάβαση θα συνεχίσουν να ασκούν ανοδική πίεση στον πληθωρισμό τα επόμενα χρόνια. Όπως και στις αρχές της δεκαετίας του 1970, δεν υπάρχει πολιτική όρεξη για υψηλά πραγματικά επιτόκια για να κρατήσει το καπάκι των τιμών ή τη λιτότητα για να τεθούν υπό έλεγχο τα δημόσια οικονομικά.

Ο χρυσός, λέει ο Sokoloff, είναι από καιρό ένα αξιόπιστο βαρόμετρο τόσο του πληθωρισμού όσο και του αποπληθωρισμού. Από την αρχή του έτους η τιμή του κίτρινου μετάλλου έχει αυξηθεί σχεδόν 30%. Αυτό μας λέει, τονίζει ο βετεράνος αναλυτής, ότι τέσσερις δεκαετίες αποπληθωρισμού έχουν τελειώσει και τα ομόλογα βρίσκονται τώρα σε μια μακροπρόθεσμη κοσμική αγορά. Ο πληθωρισμός δεν είναι νεκρός, απλώς ξεκουράζεται…

![Ψηφιακά στοιχεία διακίνησης αποθεμάτων [1ο Μέρος]](https://www.ot.gr/wp-content/uploads/2025/07/aade7-8-768x602-1.jpg)