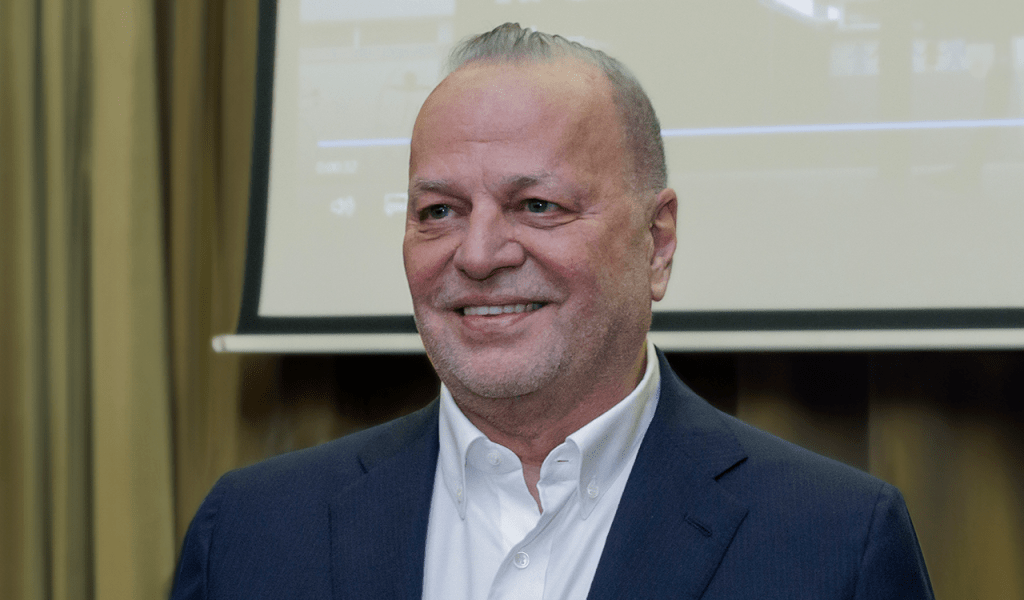

Το παραδοσιακό «καμπανάκι» στο Χρηματιστήριο Αθηνών ετοιμάζεται να χτυπήσει την Πέμπτη 27 Μαρτίου ο Όμιλος Fais.

Κάτι που θα σηματοδοτήσει την έναρξη διαπραγμάτευσης των μετοχών του ομίλου στη Λεωφόρο Αθηνών και μαζί την αρχή μιας νέας εποχής.

Σύμφωνα με ανακοίνωση της εταιρείας, το 76% των μετοχών της δημόσιας προσφοράς κατανεμήθηκε σε ιδιώτες επενδυτές ενώ το 24% διατέθηκε σε ειδικούς επενδυτές.

Η ανακοίνωση

Η «ΑΛΦΑ ΤΡΑΠΕΖΑ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ» ως Συντονιστής Κύριος Ανάδοχος και Σύμβουλος Έκδοσης και η «EUROXX ΧΡΗΜΑΤΙΣΤΗΡΙΑΚΗ ΑΝΩΝΥΜΗ ΕΤΑΙΡΙΑ ΠΑΡΟΧΗΣ ΕΠΕΝΔΥΤΙΚΩΝ ΥΠΗΡΕΣΙΩΝ» ως Συντονιστής Κύριος Ανάδοχος, της δημόσιας προσφοράς των 11.375.625 κοινών, ονομαστικών μετά ψήφου μετοχών («Προσφερόμενες Μετοχές») της εταιρείας «ΦΑΙΣ ΣΥΜΜΕΤΟΧΩΝ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ» («Εταιρεία»), οι οποίες αποτελούνται από (Α) 9.100.500 νέες κοινές, ονομαστικές, με δικαίωμα ψήφου μετοχές (οι «Νέες Μετοχές», η «Αύξηση»), και (Β) 2.275.125 υφιστάμενες μετοχές (oι «Προσφερόμενες Υφιστάμενες Μετοχές») κυριότητας των υφιστάμενων μετόχων HANDYWAY HOLDING LTD (1.281.520 Προσφερόμενες Υφιστάμενες Μετοχές) και KRIMMLER INVESTMENTS LTD (993.605 Προσφερόμενες Υφιστάμενες Μετοχές) (οι «Πωλητές Μέτοχοι»), δυνάμει της από 04.03.2025 απόφασης του Διοικητικού Συμβουλίου της Εταιρείας, με βάση την εξουσία που του παρασχέθηκε από την έκτακτη αυτόκλητη γενική συνέλευση των μετόχων της Εταιρείας της 28.11.2024 (η «Δημόσια Προσφορά»), ανακοινώνουν τα ακόλουθα:

Την Παρασκευή 21.03.2025 ολοκληρώθηκαν επιτυχώς η Δημόσια Προσφορά και η διάθεση μέσω αυτής 11.375.625 Προσφερόμενων Μετοχών.

Δυνάμει της από 21.03.2025 απόφασης του Διοικητικού Συμβουλίου της Εταιρείας, η τιμή διάθεσης των Προσφερόμενων Μετοχών («Τιμή Διάθεσης») καθορίστηκε σε €4,70 ανά Προσφερόμενη Μετοχή για το σύνολο της Δημόσιας Προσφοράς (Ειδικοί και Ιδιώτες Επενδυτές).

Τα συνολικά αντληθέντα κεφάλαια της Δημόσιας Προσφοράς, πριν από την αφαίρεση των δαπανών της δημόσιας προσφοράς και εισαγωγής, ανέρχονται σε €53,47 εκατ. (ήτοι €4,70*11.375.625 Προσφερόμενες Μετοχές), και συγκεκριμένα τα αντληθέντα κεφάλαια για την Εταιρεία ανέρχονται σε €42,77 εκατ. (ήτοι €4,70*9.100.500 Νέες Μετοχές) και τα αντληθέντα κεφάλαια για τους Πωλητές Μετόχους ανέρχονται σε €10,69 εκατ. (ήτοι €4,70*2.275.125 Προσφερόμενες Υφιστάμενες Μετοχές).

Η συνολική έγκυρη ζήτηση στην Τιμή Διάθεσης €4,70 ανήλθε σε 16.150.703 μετοχές (ήτοι, ποσό €75,91 εκατ.), υπερκαλύπτοντας τις προς διάθεση 11.375.625 Προσφερόμενες Μετοχές μέσω Δημόσιας Προσφοράς, κατά 1,42 φορές περίπου.

Οι συνολικά 11.375.625 Προσφερόμενες Μετοχές που διατέθηκαν μέσω της Δημόσιας Προσφοράς, κατανεμήθηκαν βάσει της έγκυρης ζήτησης που εκδηλώθηκε στην Τιμή Διάθεσης, ως εξής:

* 8.645.475 Προσφερόμενες Μετοχές (76% του συνόλου της Δημόσιας Προσφοράς) σε Ιδιώτες Επενδυτές, επί συνολικού αριθμού 12.150.403 μετοχών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση στη συγκεκριμένη κατηγορία επενδυτών (δηλαδή, ικανοποιήθηκε το 71,2% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών, η οποία αφορούσε σε 4.273 αιτήσεις), και

* 2.730.150 Προσφερόμενες Μετοχές (24% του συνόλου της Δημόσιας Προσφοράς) σε Ειδικούς Επενδυτές, επί συνολικού αριθμού 4.000.300 μετοχών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση στη συγκεκριμένη κατηγορία επενδυτών (δηλαδή ικανοποιήθηκε το 68,2% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στην Τιμή Διάθεσης, η οποία αφορούσε σε 63 αιτήσεις).

Σύμφωνα με τη σύμβαση αναδοχής που συνήφθη μεταξύ της Εταιρείας, των Συντονιστών Κύριων Αναδοχών, των Κυρίων Αναδοχών, των Αναδοχών και των Πωλητών Μετόχων, οι Συντονιστές Κύριοι Ανάδοχοι, οι Κύριοι Ανάδοχοι και οι Ανάδοχοι δεν ανέλαβαν καμία δέσμευση ανάληψης τυχόν αδιάθετων Προσφερόμενων Μετοχών. Επιπλέον, σημειώνεται ότι οι Συντονιστές Κύριοι Ανάδοχοι, οι Κύριοι Ανάδοχοι και οι Ανάδοχοι δεν υπέβαλαν αιτήσεις συμμετοχής στη Δημόσια Προσφορά για δικό τους λογαριασμό, με εξαίρεση το Συντονιστή Κύριο Ανάδοχο «EUROXX ΧΡΗΜΑΤΙΣΤΗΡΙΑΚΗ ΑΝΩΝΥΜΗ ΕΤΑΙΡΙΑ ΠΑΡΟΧΗΣ ΕΠΕΝΔΥΤΙΚΩΝ ΥΠΗΡΕΣΙΩΝ», ο οποίος υπέβαλε αίτηση για 300.000 Προσφερόμενες Μετοχές για ίδιο λογαριασμό στη Δημόσια Προσφορά και ανέλαβε 195.726 Προσφερόμενες Μετοχές και τον Ανάδοχο «ΚΥΚΛΟΣ ΧΡΗΜΑΤΙΣΤΗΡΙΑΚΗ – ΑΝΩΝΥΜΟΣ ΕΤΑΙΡΙΑ ΠΑΡΟΧΗΣ ΕΠΕΝΔΥΤΙΚΩΝ ΥΠΗΡΕΣΙΩΝ», ο οποίος υπέβαλε αίτηση για 37.000 Προσφερόμενες Μετοχές για ίδιο λογαριασμό στη Δημόσια Προσφορά και ανέλαβε 26.327 Προσφερόμενες Μετοχές.

![Ακίνητα: Σε ποια εξοχικά στρέφονται οι επενδυτές [ πίνακας]](https://www.ot.gr/wp-content/uploads/2026/02/property-scaled.jpg)