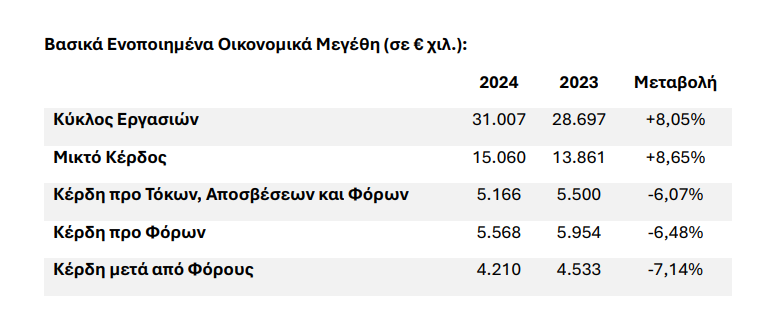

Ιστορικό υψηλό επίπεδο πωλήσεων ύψους 31,007 εκατ. ευρώ κατέγραψε η AS Company το 2024, σημειώνοντας αύξηση 8,05% σε σχέση με το 2023.

Σύμφωνα με την εταιρεία, το 2024 αποτέλεσε έτος στρατηγικών επενδύσεων και επιχειρηματικής διεύρυνσης.

Παράλληλα, η λειτουργική κερδοφορία παρέμεινε σε υψηλά επίπεδα, με τα ενοποιημένα κέρδη προ φόρων να διαμορφώνονται σε 5,568 εκατ. ευρώ, παρουσιάζοντας μικρή μείωση κατά 6,48% σε σύγκριση με την προηγούμενη χρονιά.

Ο όμιλος διατήρησε την ηγετική του θέση στην αγορά παιχνιδιών, ενισχύοντας περαιτέρω το προϊοντικό του χαρτοφυλάκιο με επιτυχημένα καινοτόμα προϊόντα που συνδυάζουν υψηλή ποιότητα και ανταγωνιστική τιμή. Η ένταξη των brands Chicco, Boppy, Bébé Comfort και Safety First εντός του 2024, σηματοδοτεί μία στρατηγική στροφή του Ομίλου σε νέες κατηγορίες προϊόντων και καναλιών, θέτοντας τα θεμέλια για μελλοντική ανάπτυξη.

Το ποσοστό μικτού κέρδους διατηρήθηκε σε υψηλά επίπεδα και διαμορφώθηκε σε 48,57%, επιβεβαιώνοντας την ισχυρή εμπορική στρατηγική του ομίλου.

Η μικρή υποχώρηση της λειτουργικής κερδοφορίας αποδίδεται στην προγραμματισμένη αύξηση λειτουργικών δαπανών, λόγω της ενσωμάτωσης νέων brands και της ενίσχυσης της παρουσίας του ομίλου στις αγορές Ελλάδας και Ρουμανίας μέσω στοχευμένων επενδύσεων σε marketing και εμπορικές υποδομές.

Η συμβολή των δύο θυγατρικών εταιριών παρέμεινε ουσιαστική, με συμμετοχή 15,72% στον κύκλο εργασιών και 17,19% στο EBITDA του ομίλου, ενισχύοντας το πολυκαναλικό και πολυγεωγραφικό επιχειρηματικό μοντέλο.

Στρατηγικές Πρωτοβουλίες και Επενδύσεις

Το 2024 σηματοδοτήθηκε από την επιτυχή απόκτηση των αποθεμάτων και άυλων εμπορικών στοιχείων των brand Chicco, Boppy, Bébé Comfort και Safety First από την εταιρεία «Β. & Μ. Σκαρμούτσος Α.Ε.», συνολικής αξίας 1,52 εκατ. ευρώ, εξέλιξη που ενισχύει τη θέση του ομίλου στον τομέα βρεφικών και παιδικών προϊόντων.

Στο πλαίσιο της αποδοτικότερης διαχείρισης των κινδύνων και αξιοποίησης των ταμειακών διαθεσίμων της Εταιρίας, η διοίκηση επέλεξε από το 2022 να επενδύσει μέρος της ρευστότητάς της σε επενδυτικά ακίνητα που δύνανται να αξιοποιηθούν στον τομέα του τουρισμού, εκμεταλλευόμενη τα εγγενή πλεονεκτήματα της Ελλάδας, με αγορές γης σε περιοχές της Κρήτης, το συνολικό ύψος των οποίων ανήλθε μέχρι σήμερα σε 4,242 εκατ. ευρώ.

Τα ταμειακά διαθέσιμα, οι επενδύσεις σε εύλογη αξία και η αξία των επενδυτικών ακινήτων διαμορφώθηκαν την 31.12.2024 σε 20,1 εκατ. ευρώ, παρουσιάζοντας αύξηση κατά 1,78 εκατ. ευρώ σε σχέση με την αντίστοιχη ημερομηνία του 2023, γεγονός που αποδεικνύει την ικανότητα του ομίλου να συνδυάζει ανάπτυξη με χρηματοοικονομική ευρωστία

Προοπτικές και Στόχοι για το 2025

Η διοίκηση της εταιρείας παραμένει προσηλωμένη στην υλοποίηση του στρατηγικού της σχεδίου, εστιάζοντας στην ενίσχυση της λειτουργικής αποδοτικότητας, τη μεγιστοποίηση της αξίας των πρόσφατων επενδύσεων και την αξιοποίηση ευκαιριών περαιτέρω ανάπτυξης μέσω εξαγορών και εισόδου σε συμπληρωματικούς τομείς. Στο πλαίσιο αυτό, βασικές προτεραιότητες για τη χρήση 2025 αποτελούν:

- Η ενίσχυση της κερδοφορίας και της αποδοτικότητας των επενδύσεων.

- Η περαιτέρω θωράκιση της ρευστότητας.

- Η διατήρηση της ηγετικής θέσης στην εγχώρια αγορά παιχνιδιών και η ανάπτυξη διεθνών συνεργασιών.

Η διοίκηση προτίθεται να εισηγηθεί προς την τακτική γενική συνέλευση του 2025, τη διανομή μικτού μερίσματος ύψους 0,17 ευρώ ανά μετοχή, αντανακλώντας τη δέσμευση της εταιρείας στην απόδοση αξίας στους μετόχους της.

Η προτεινόμενη διανομή, το ύψος της οποίας είναι σύμφωνο με την πολιτική της διοίκησης για μεσοσταθμικές μερισματικές αποδόσεις της τάξης του 5%, τελεί υπό την έγκριση της τακτικής γενικής συνέλευσης των μετόχων.

![Ιράν: Πώς ο πόλεμος θα επηρεάσει τη γεωργία – Οι ελληνικές εξαγωγές [πίνακες]](https://www.ot.gr/wp-content/uploads/2026/03/ot_ladi_elies_feta_apples_kiwi.png)