Σταθερές και ανθεκτικές χαρακτηρίζει τις ελληνικές τράπεζες η Έκθεση Χρηματοπιστωτικής Σταθερότητας της Τράπεζας της Ελλάδας (ΤτΕ).

Η ΤτΕ αναφέρει ότι κατά το πρώτο εξάμηνο του 2025 οι ελληνικές τράπεζες ενίσχυσαν περαιτέρω τα θεμελιώδη μεγέθη τους και την ανθεκτικότητά τους σε πιθανές διαταραχές.

Η έκθεση σημειώνει ότι το πρώτο εξάμηνο του 2025 οι ελληνικοί τραπεζικοί όμιλοι κατέγραψαν κέρδη μετά από φόρους και διακοπτόμενες δραστηριότητες ύψους 2,5 δισ. ευρώ, έναντι κερδών 2,4 δισ. ευρώ το αντίστοιχο διάστημα του 2024.

Ανθεκτικές τράπεζες

Αναλυτικότερα η έκθεση αναφέρει ότι η κερδοφορία και η κεφαλαιακή επάρκεια των ελληνικών τραπεζικών ομίλων διατηρήθηκαν σε ικανοποιητικό επίπεδο, ενώ η ποιότητα χαρτοφυλακίου βελτιώθηκε περαιτέρω. Επιπρόσθετα, η ρευστότητά τους παραμένει υψηλή και, μετά τις διαδοχικές αναβαθμίσεις της πιστοληπτικής τους διαβάθμισης, οι ελληνικές τράπεζες βρίσκονται εντός της επενδυτικής κατηγορίας.

Οι δείκτες κεφαλαιακής επάρκειας των ελληνικών τραπεζικών ομίλων παρέμειναν σε υψηλό επίπεδο

Την ανθεκτικότητα των ελληνικών τραπεζών επιβεβαιώνουν και τα αποτελέσματα της πανευρωπαϊκής άσκησης προσομοίωσης ακραίων καταστάσεων του 2025 που δημοσιεύθηκαν πρόσφατα.

Σύμφωνα με αυτά, υπό το δυσμενές σενάριο οι ελληνικές τράπεζες διατηρούν επίπεδα κεφαλαίου που υπερβαίνουν τις κανονιστικές απαιτήσεις με ασφαλές περιθώριο και διαμορφώνονται υψηλότερα από τον ευρωπαϊκό μέσο όρο.

Οι κίνδυνοι

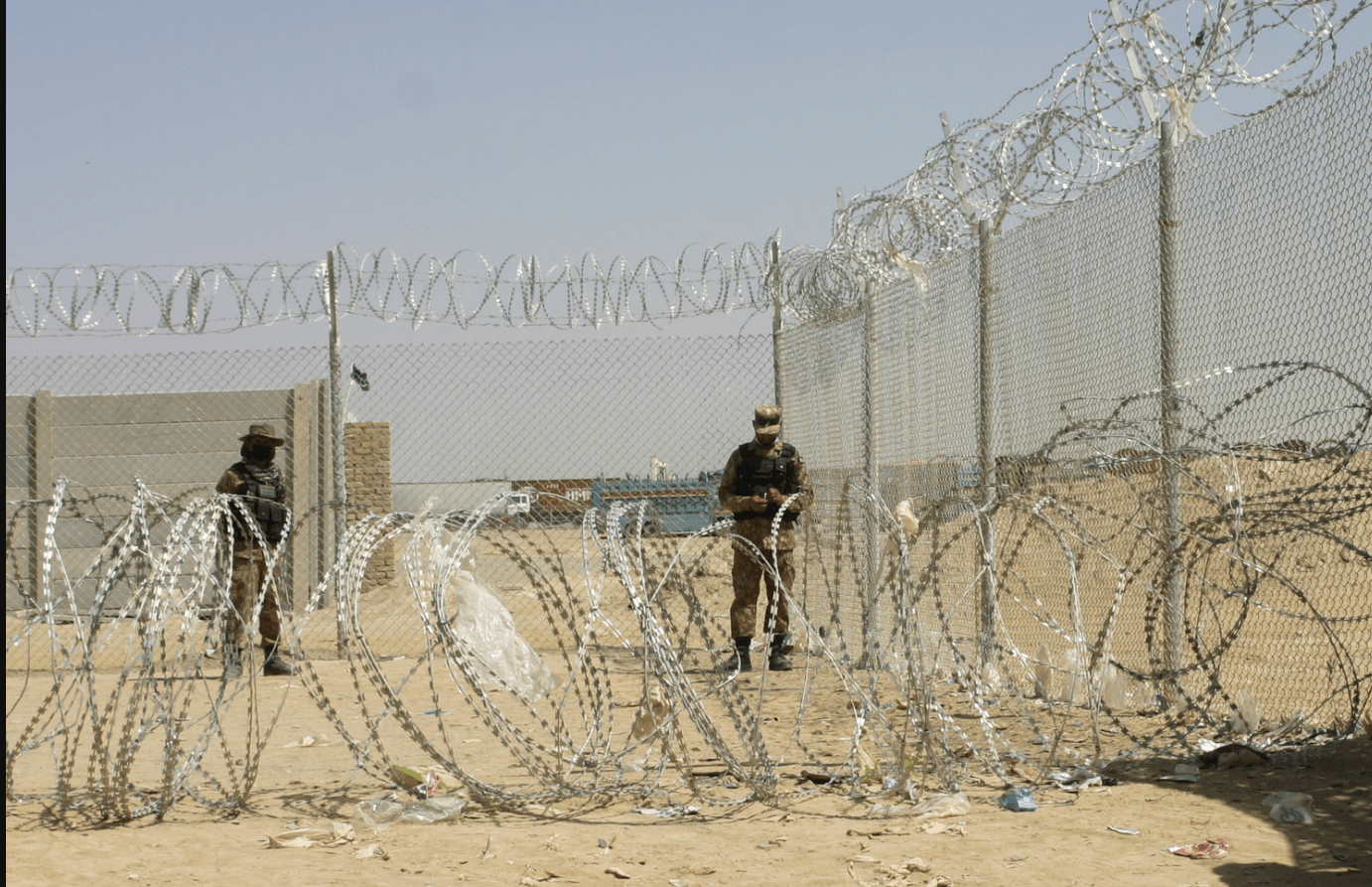

Οι κίνδυνοι για τη χρηματοπιστωτική σταθερότητα στην Ελλάδα παραμένουν κυρίως εξωγενείς και συνδέονται με τις γεωπολιτικές εντάσεις, την άνοδο του εμπορικού προστατευτισμού και το ενδεχόμενο απότομης ανατιμολόγησης των περιουσιακών στοιχείων στις διεθνείς αγορές κεφαλαίων.

Όπως υπογραμμίζει η ΤτΕ, η επίτευξη της εμπορικής συμφωνίας της Ευρωπαϊκής Ένωσης (ΕΕ) με τις Ηνωμένες Πολιτείες της Αμερικής (ΗΠΑ) τον Ιούλιο απέτρεψε μεν έναν εμπορικό πόλεμο, ωστόσο η αβεβαιότητα παραμένει αυξημένη και, σε συνδυασμό με την επιβολή δασμών στις ευρωπαϊκές εξαγωγές προς τις ΗΠΑ, αναμένεται να επιβραδύνει το ρυθμό οικονομικής μεγέθυνσης στην ΕΕ, επηρεάζοντας έμμεσα και την ελληνική οικονομία.

Επίσης, η συνέχιση του πολέμου στην Ουκρανία, αλλά και η έκρυθμη κατάσταση στη Μέση Ανατολή, παρά την πρόσφατη επίτευξη εκεχειρίας, συντηρούν τις γεωπολιτικές εντάσεις και τους κινδύνους κυβερνοασφάλειας. Ταυτόχρονα, ο κίνδυνος απότομης ανατιμολόγησης των χρηματοοικονομικών περιουσιακών στοιχείων διεθνώς παραμένει εξαιρετικά υψηλός. Η επέλευση των παραπάνω κινδύνων θα μπορούσε να επηρεάσει έμμεσα το χρηματοπιστωτικό σύστημα στην Ελλάδα μέσω μείωσης των επενδύσεων και της πιστωτικής επέκτασης, αύξησης του κόστους χρηματοδότησης και επιδείνωσης της ποιότητας του δανειακού και επενδυτικού χαρτοφυλακίου.

Οι δείκτες κεφαλαιακής επάρκειας

Σύμφωνα με την Έκθεση, οι δείκτες κεφαλαιακής επάρκειας των ελληνικών τραπεζικών ομίλων παρέμειναν σε υψηλό επίπεδο. Συγκεκριμένα, ο Δείκτης Κεφαλαίου Κοινών Μετοχών της Κατηγορίας 1 (Common Equity Tier 1 ratio – CET1 ratio) σε ενοποιημένη βάση μειώθηκε οριακά σε 15,8% τον Ιούνιο του 2025 από 16% το Δεκέμβριο του 2024 και ο Συνολικός Δείκτης Κεφαλαίου (Total Capital Ratio – TCR) ενισχύθηκε σε 20,4% από 19,8% το Δεκέμβριο του 2024, πολύ κοντά στο μέσο όρο των σημαντικών τραπεζών στην Τραπεζική Ένωση.

Η ποιότητα του δανειακού χαρτοφυλακίου των πιστωτικών ιδρυμάτων βελτιώθηκε, καθώς τον Ιούνιο του 2025 ο λόγος των μη εξυπηρετούμενων δανείων προς το σύνολο των δανείων στην Ελλάδα διαμορφώθηκε σε 3,6%, έναντι 3,8% το Δεκέμβριο του 2024. Το ποσοστό αυτό είναι το χαμηλότερο από την ένταξη της Ελλάδας στην ευρωζώνη.

Όσον αφορά τις προοπτικές, η αβεβαιότητα και οι κίνδυνοι στο διεθνές περιβάλλον αποτελούν τη μεγαλύτερη πρόκληση. Ο εγχώριος τραπεζικός τομέας διαθέτει ισχυρά θεμελιώδη μεγέθη και είναι σε πολύ καλύτερη θέση σε σχέση με το παρελθόν να αντιμετωπίσει τυχόν αναταράξεις. Ωστόσο, τυχόν επιδείνωση των διεθνών χρηματοπιστωτικών συνθηκών ενδέχεται να επηρεάσει αρνητικά την οικονομική δραστηριότητα και, έμμεσα, τον εγχώριο τραπεζικό τομέα. Συνεπώς, αποτελεί προτεραιότητα η περαιτέρω θωράκιση του χρηματοπιστωτικού συστήματος και επιβάλλεται εγρήγορση από όλους τους εμπλεκόμενους φορείς.