Με μεγάλη επιτυχία ολοκλήρωσε η Alpha Bank την τιμολόγηση πράσινου ομολόγου υψηλής εξοφλητικής προτεραιότητας ύψους €500 εκατ. – την πρώτη

έκδοση της Τράπεζας μετά την επιστροφή της στην επενδυτική βαθμίδα.

Η συναλλαγή σημείωσε ζήτηση-ρεκόρ, συγκεντρώνοντας προσφορές άνω των €3 δισ. και υπερκαλύπτοντας έξι φορές το ζητούμενο ποσό, με επιτόκιο 3,125%.

Όπως αναφέρει η τράπεζα περισσότεροι από 140 διεθνείς επενδυτές συμμετείχαν, επιβεβαιώνοντας την ανανεωμένη εμπιστοσύνη των αγορών στη δυναμική, τη σταθερότητα και τις προοπτικές της Alpha Bank — εμπιστοσύνη που ενισχύεται περαιτέρω μέσα από τη στρατηγική συνεργασία με την UniCredit.

Η ισχυρή ζήτηση επέτρεψε στην Τράπεζα να μειώσει το πιστωτικό περιθώριο κατά 28 μονάδες βάσης από τις αρχικές εκτιμήσεις, καταλήγοντας σε τελική τιμολόγηση 92

μονάδες βάσης πάνω από το mid-swap – το χαμηλότερο spread που έχει επιτευχθεί ποτέ από ελληνική τράπεζα σε αντίστοιχη έκδοση.

Ραγδαία ζήτηση – εντυπωσιακό ενδιαφέρον

Η ανταπόκριση της αγοράς υπήρξε εντυπωσιακή: ενδεικτικό είναι ότι μέσα σε μόλις μία ώρα από το άνοιγμα του βιβλίου προσφορών, οι εντολές είχαν ξεπεράσει το 1,5 δισ. ευρώ, υπογραμμίζοντας την ένταση και το βάθος του επενδυτικού ενδιαφέροντος. Η ποιότητα των επενδυτών ήταν εξίσου αξιοσημείωτη, με πολλές εντολές να

υπερβαίνουν τα €50 εκατ., γεγονός που αναδεικνύει τη στροφή των κορυφαίων θεσμικών επενδυτών προς την Ελλάδα και την Alpha Bank.

Ιστορικά χαμηλό πιστωτικό περιθώριο

Η ισχυρή ζήτηση επέτρεψε στην Τράπεζα να μειώσει το πιστωτικό περιθώριο κατά 28 μονάδες βάσης από τις αρχικές εκτιμήσεις, καταλήγοντας σε τελική τιμολόγηση 92

μονάδες βάσης πάνω από το mid-swap – το χαμηλότερο spread που έχει επιτευχθεί ποτέ από ελληνική τράπεζα σε αντίστοιχη έκδοση.

Η επιλογή να πραγματοποιηθεί η πρώτη μετα–investment grade έκδοση ως “Green Bond” υπογραμμίζει τη στρατηγική ευθυγράμμιση της Τράπεζας με τις αρχές ESG

Η επίδοση αυτή αποτυπώνει τη θεαματική βελτίωση στο προφίλ της Alpha Bank: η προηγούμενη αντίστοιχη συναλλαγή της, τον Φεβρουάριο 2024, είχε τιμολογηθεί με

spread 243 μονάδων βάσης ενώ είναι ευθέως ανταγωνιστική, αν όχι καλύτερη, με άλλες εκδόσεις του κλάδου ακόμη και μικρότερης διάρκειας. Ακόμη πιο εντυπωσιακό είναι το γεγονός ότι, παρά την έντονη συμπίεση του spread (από αρχικές ενδείξεις 120 bps σε τελικές 92 bps), καταγράφηκε ελάχιστη απομείωση εντολών, ένδειξη σταθερής και ποιοτικής ζήτησης.

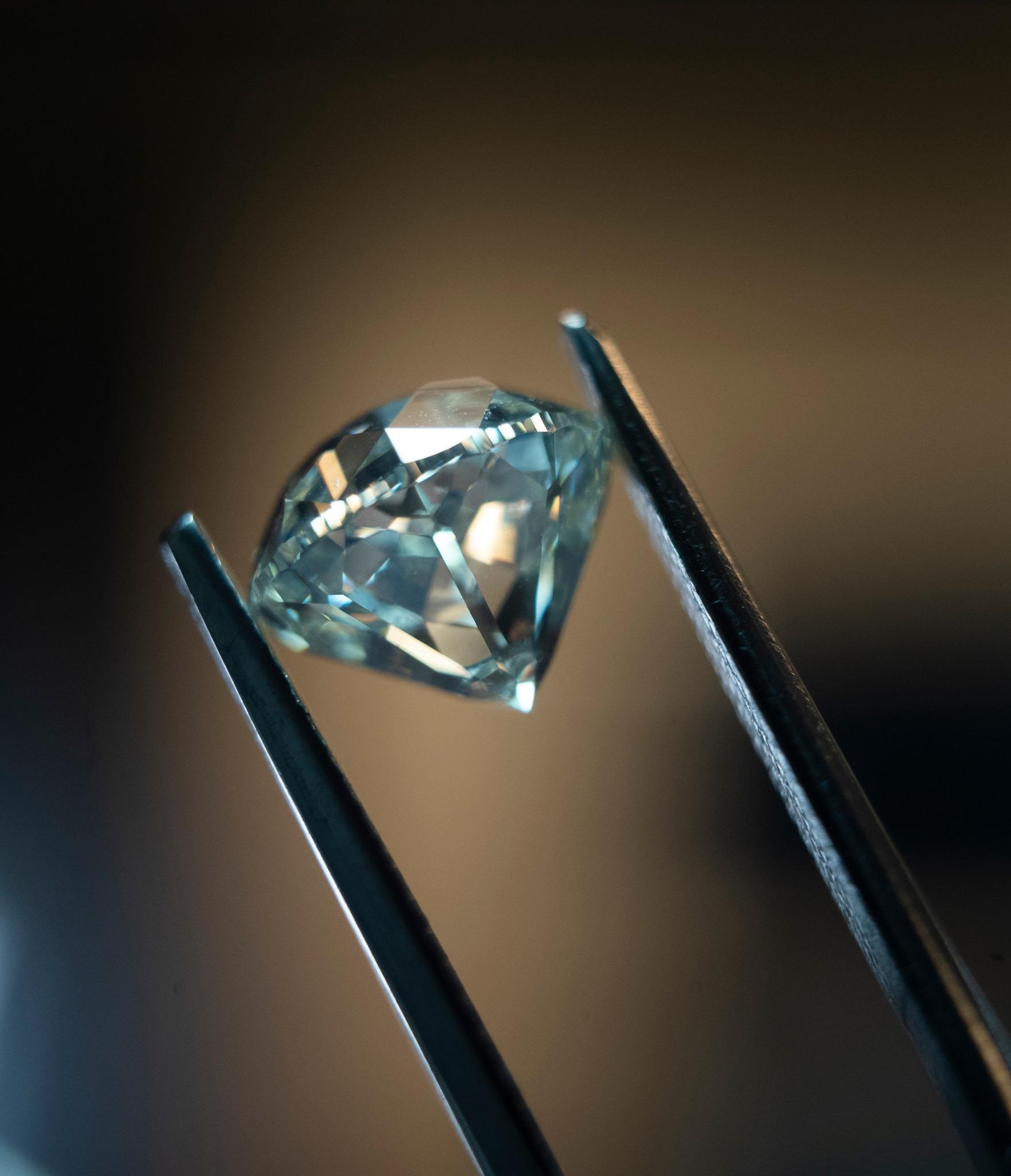

Η πρώτη πράσινη έκδοση στην ιστορία της Alpha Bank

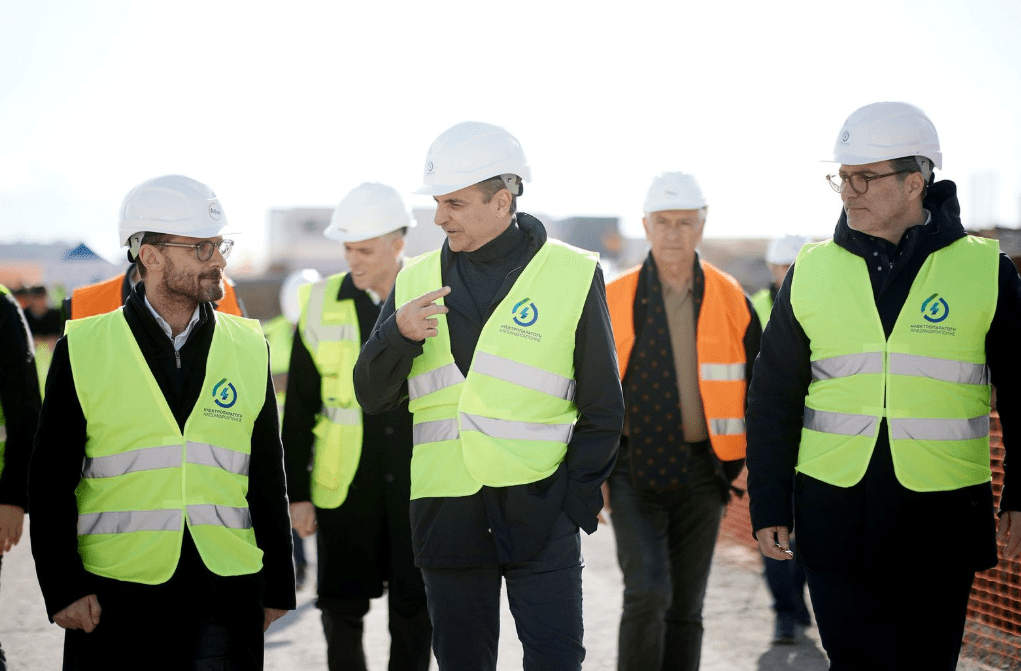

Όπως αναφέρει η τράπεζα, η έκδοση αυτή αποτελεί την πρώτη πράσινη συναλλαγή στην ιστορία της Alpha Bank και ταυτόχρονα την πρώτη πλήρως “investment grade” έκδοση της Τράπεζας. Προσθέτει μάλιστα, ότι με αυτή την κίνηση, ενισχύει έμπρακτα τη δέσμευσή της στη βιώσιμη ανάπτυξη, διοχετεύοντας τα αντληθέντα κεφάλαια σε πράσινα έργα και χρηματοδοτήσεις που προάγουν την ενεργειακή απόδοση, τις ανανεώσιμες πηγές ενέργειας και τη μείωση του περιβαλλοντικού αποτυπώματος

Στρατηγική επιλογή

Η επιλογή να πραγματοποιηθεί η πρώτη μετα–investment grade έκδοση ως “Green Bond” υπογραμμίζει τη στρατηγική ευθυγράμμιση της Τράπεζας με τις αρχές ESG και

τη φιλοδοξία της να διαδραματίσει πρωταγωνιστικό ρόλο στη χρηματοδότηση της πράσινης μετάβασης στην ελληνική οικονομία.

Ορόσημο για την Alpha Bank

Τέλος, η Alpha Bank τονίζει ότι η επιτυχία αυτής της έκδοσης συνιστά πολλαπλή επιβεβαίωση:

- της επιστροφής της Alpha Bank στην επενδυτική βαθμίδα

- της ενίσχυσης της κεφαλαιακής της βάσης και των χρηματοδοτικών της δυνατοτήτων,

- καθώς και της επιβεβαίωσης της εμπιστοσύνης των διεθνών αγορών στο ελληνικό τραπεζικό σύστημα.

Η έκδοση αυτή σηματοδοτεί ότι η αναβάθμιση σε investment grade δεν αποτελεί απλώς τυπική αναγνώριση, αλλά ουσιαστική επιβεβαίωση της στρατηγικής πορείας και της σταθερής προόδου της Alpha Bank. Παράλληλα, αποδεικνύει ότι το ελληνικό τραπεζικό σύστημα είναι έτοιμο να διαδραματίσει πρωταγωνιστικό ρόλο στη χρηματοδότηση της ανάπτυξης της χώρας, με όρους που αντανακλούν την πραγματική του αξία στις διεθνείς αγορές.

![Ελβετικό φράγκο: Πάνω από 3.000 αιτήσεις για ρύθμιση δανείων [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/09/ot_elvetiko_fragko.jpg)

![Ακίνητα: Σε ποια εξοχικά στρέφονται οι επενδυτές [ πίνακας]](https://www.ot.gr/wp-content/uploads/2026/02/property-scaled.jpg)