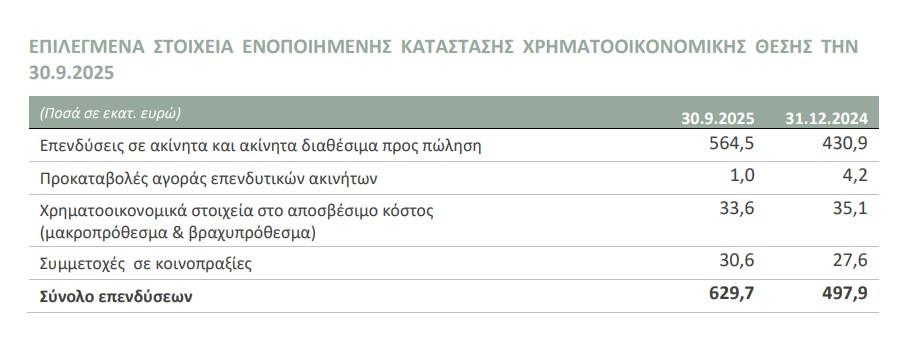

Με 70 ακίνητα και 531 χιλιάδες τ.μ. κτιρίων υπό διαχείριση «έτρεξε» το εννεάμηνο για την PREMIA Properties, με τη συνολική αξία επενδύσεων να διαμορφώνεται σε € 629,7 εκ., αυξημένη κατά 26% σε σχέση με το τέλος του 2024.

Ισχυροί δείκτες αποδοτικότητας με τη μικτή απόδοση των ακινήτων εισοδήματος (gross yield) να διαμορφώνεται σε 7,2% και τη μέση σταθμισμένη διάρκεια μισθώσεων ακινήτων (WAULT) να ανέρχεται σε 9,7 έτη κατά την 30.9.2025.

Ενισχυμένο το χαρτοφυλάκιο της PREMIA

Η εταιρεία ποντάρει στη συνέχιση υλοποίησης του επενδυτικού προγράμματος και την ενεργητική διαχείριση χαρτοφυλακίου.

Στο πλαίσιο αυτό αποκτήθηκε το οινοποιείο Σεμέλη μαζί με τους αμπελώνες του, ακίνητο γραφείων στη Θεσσαλονίκη μισθωμένο στην Κτηματολόγιο ΑΕ, σχολικό συγκρότημα στην Αρτέμιδα καθώς και τρία ακόμη εμπορικά ακίνητα σε Θεσσαλονίκη (γραφείο προς ανακαίνιση και μίσθωση) και Αθήνα (εμπορικό ακίνητο μισθωμένο στη Σπανός Α.Ε. και εμπορικό ακίνητο στο Κορωπί προς ανακαίνιση).

Επίσης, αποκτήθηκαν προς μετατροπή σε φοιτητικές εστίες δύο κτίρια, σε Λάρισα και Ξάνθη, ενώ κατά το τέταρτο τρίμηνο αποκτήθηκαν ακόμη τρία κτίρια σε Αθήνα (Καισαριανή), Βόλο και Ρόδο.

Ακόμη, η εταιρεία προχώρησε στην πρώτη της επένδυση εκτός Ελλάδας, αποκτώντας ξενοδοχειακή μονάδα στις Κανάριες νήσους.

Η επέκταση στον ξενοδοχειακό κλάδο συνεχίστηκε και στο τέταρτο τρίμηνο με την απόκτηση δύο ξενοδοχειακών μονάδων στην Κω, η ολοκλήρωση της οποίας αναμένεται εντός του έτους.

Τέλος, πραγματοποιήθηκαν πωλήσεις 5 ακινήτων (οικόπεδα και οικιστικό ακίνητο στην Πάρο, εμπορικό ακίνητο στη Θεσσαλονίκη και οικόπεδο στην Κατερίνη) με το σχετικό κέρδος να ανέρχεται σε € 1,1 εκατ.

Οι δείκτες

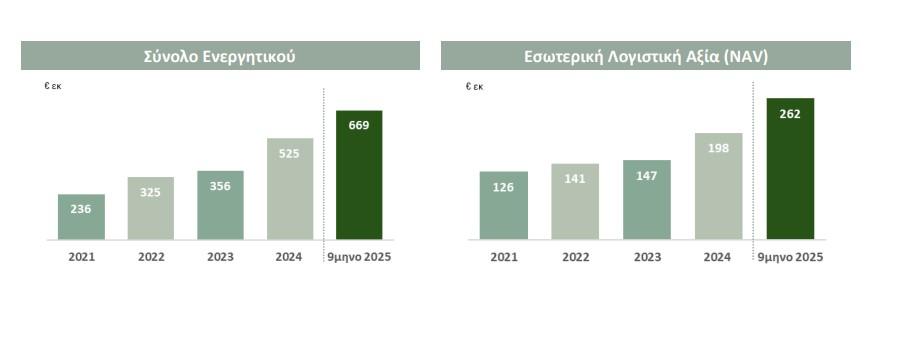

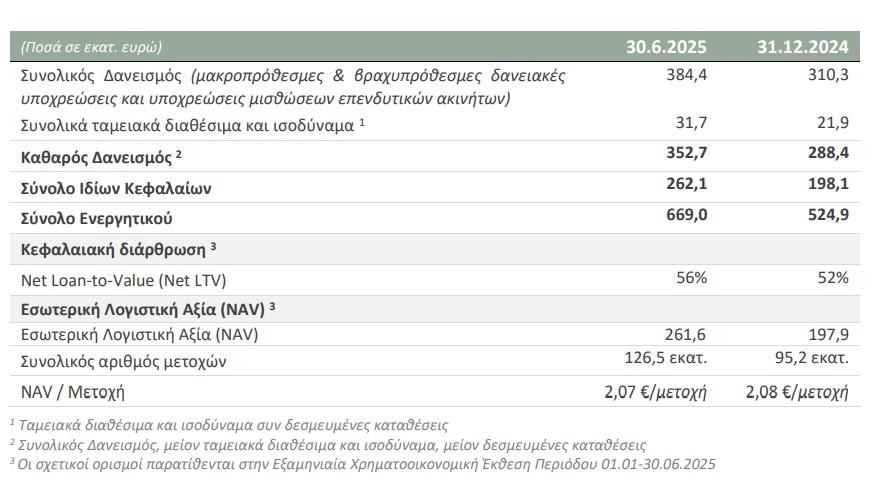

Η Premia εμφάνισε υγιή χρηματοοικονομική διάρθρωση με την Καθαρή Θέση του Ομίλου να διαμορφώνεται σε €262 εκατ., τον καθαρό δανεισμό σε € 353 εκατ. και το συνολικό Ενεργητικό του Ομίλου να ανέρχεται σε € 669 εκατ. Περαιτέρω ισχυροποίηση της κεφαλαιακής δομής με την επιτυχή ολοκλήρωση αύξησης μετοχικού κεφαλαίου, μέσω της οποίας αντλήθηκαν κεφάλαια ύψους € 40 εκατ.

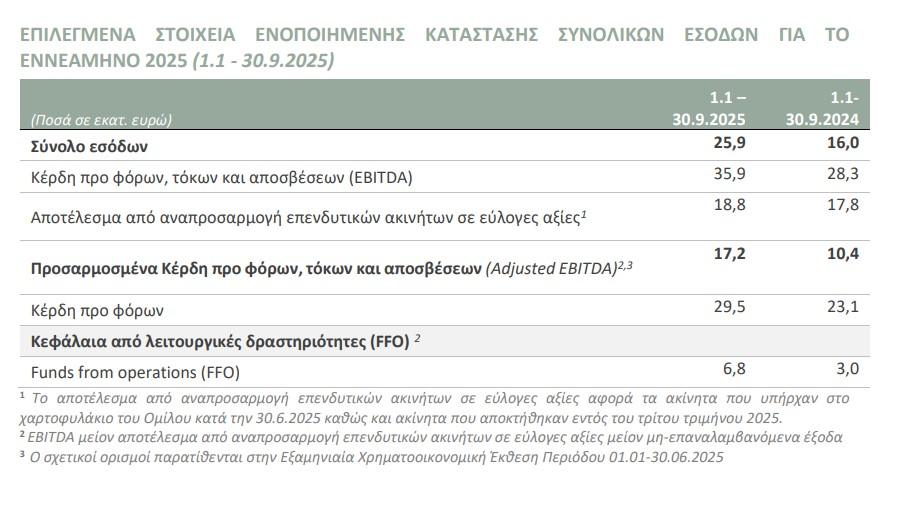

Κατά το εννεάμηνο σημειώθηκε αύξηση εσόδων κατά 73% και αύξηση λειτουργικής κερδοφορίας (Adjusted EBITDA) κατά 65%, σε ενοποιημένη βάση, σε σχέση με την αντίστοιχη περίοδο 2024. Όπως και αύξηση των κερδών προ φόρων κατά 27%, κυρίως ως αποτέλεσμα της αυξημένης λειτουργικής κερδοφορίας.

Πώς θα κλείσει το 2025 για την PREMIA

Βασική προτεραιότητα έως το τέλος 2025 είναι η ολοκλήρωση συναλλαγών που βρίσκονται σε εξέλιξη στο πλαίσιο υλοποίησης του business plan του Ομίλου. Η εταιρεία εξακολουθεί να εστιάζει σε ακίνητα εισοδήματος ενώ κατά περίπτωση εξετάζει τη συμμετοχή σε έργα ανάπτυξης (redevelopments), προκειμένου να επιτευχθούν αυξημένες αποδόσεις και υπεραξίες, επιδιώκοντας την προσθήκη ποιοτικών ακινήτων με υψηλές αποδόσεις, μακροχρόνια συμβόλαια και αξιόπιστους μισθωτές.

Η PREMIA επικεντρώνεται σε κλάδους στους οποίους έχει ήδη παρουσία και μεσοπρόθεσμα οι προσδοκίες παραμένουν θετικές, με έμφαση στα ξενοδοχεία και τη φοιτητική κατοικία. Ταυτόχρονα, δίνει ιδιαίτερη έμφαση στην αποτελεσματική διαχείριση των δανειακών υποχρεώσεων της και τη χρηματοδότησή του Ομίλου με ανταγωνιστικούς όρους, αξιοποιώντας όλα τα κατάλληλα χρηματοδοτικά εργαλεία όπως χρηματοδοτήσεις στο πλαίσιο του Ταμείου Ανάκαμψης και Ανθεκτικότητας.

Σε κάθε περίπτωση, η Διοίκηση με διευθύνοντα σύμβουλο τον Κώστα Μαρκάζο, και πρόεδρο τον Ηλία Γεωργιάδη, παρακολουθεί συστηματικά και αξιολογεί τα μακροοικονομικά και χρηματοοικονομικά δεδομένα και συνθήκες που παραμένουν ρευστά εν μέσω γεωπολιτικής αβεβαιότητας ώστε, εφόσον απαιτηθεί, να προβεί στις απαραίτητες προσαρμογές στη στρατηγική της.

Πού θα κινηθούν οι επενδύσεις

Το συνολικό επενδυτικό πρόγραμμα της PREMIA για το 2025 εκτιμάται ότι θα ανέλθει σε περίπου €180 εκατ., εκ των οποίων έχουν υλοποιηθεί μέχρι σήμερα περ. €120 εκατ, ενισχύοντας κατά κύριο λόγο την παρουσία της σε στρατηγικούς κλάδους όπως τα ξενοδοχεία και η φοιτητική κατοικία.

Όπως προκύπτει και από τα αποτελέσματα του εννεαμήνου 2025, υπάρχει ουσιαστική βελτίωση των οικονομικών επιδόσεων του Ομίλου. Η Διοίκηση εκτιμά ότι τα συνολικά ενοποιημένα έσοδα θα φτάσουν τελικώς στα επίπεδα των €35εκατ. (προηγούμενη εκτίμηση 34-35 εκατ.) και η λειτουργική κερδοφορία (Adjusted EBITDA) του Ομίλου στα επίπεδα των €23εκατ. (προηγούμενη εκτίμηση 22-23 εκατ.) για το 2025, με προοπτική να τα υπερβούν.