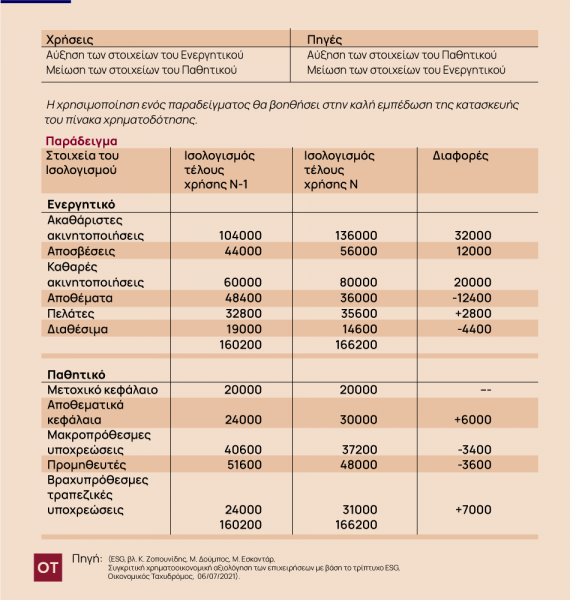

Ο προσδιορισμός των ροών των χρήσεων και των πηγών που δημιουργούνται κατά τη διάρκεια του οικονομικού έτους μπορεί επομένως να βασίζεται στη σύγκριση, γραμμή προς γραμμή, του ισολογισμού στο τέλος του έτους με τον ισολογισμό στην αρχή του έτους.

Από το Διαφορικό Ισολογισμό

Αυτή η αντιπαράθεση γίνεται με τη διαφορά: επεξεργαζόμαστε αυτό που είναι γνωστό ως διαφορικός ισολογισμός ή ένας ισολογισμός διαφορών των τιμών.

Για τη μέτρηση των χρηματοοικονομικών ροών μιας περιόδου Ν, απαιτούνται δύο διαφορετικοί ισολογισμοί τέλους χρήσης Ν-1 και Ν. Η μέτρηση των μεταβολών των αξιών των διάφορων περιουσιακών στοιχείων γίνεται με τον υπολογισμό των διαφορών ανάμεσα στα ποσά τους που έχουν καταχωρηθεί στους δύο ισολογισμούς τέλους χρήσης.

Οι υπολογιζόμενες διαφορές (διαφορικός ισολογισμός) μπορούν στη συνέχεια να ταξινομηθούν σε χρήσεις και πηγές κεφαλαίων σύμφωνα με τον ακόλουθο κανόνα:

Χρήσεις –> εκροές κεφαλαίων

Πηγές –> εισροές κεφαλαίων

Στην περίπτωση του διαφορικού ισολογισμού ο βασικός κανόνας για τη διάκριση των χρήσεων κεφαλαίων από τις πηγές κεφαλαίων είναι ο ακόλουθος:

Πριν προχωρήσουμε στην κατασκευή του πίνακα χρηματοδότησης θα μελετηθεί η σημασία των αποσβέσεων. Θα χρησιμοποιηθεί ένα εικονικό παράδειγμα.

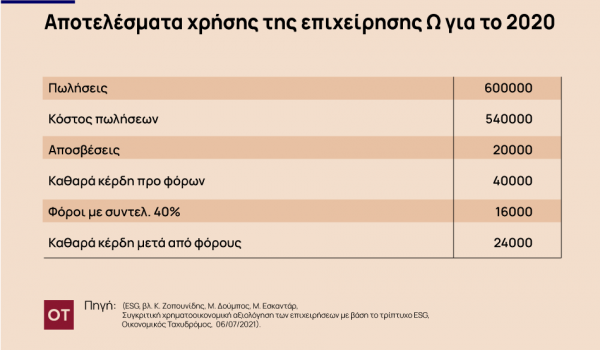

Παρουσιάζονται παρακάτω τα αποτελέσματα χρήσης της επιχείρησης Ω για το 2020.

Υποθέτουμε ότι τόσο οι πωλήσεις όσο και η καταβολή του κόστους έγιναν μετρητοίς μέσα στο 2020. Η ερώτηση τώρα είναι: ποιo ποσό χρημάτων από τη λειτουργία της επιχείρησης είναι διαθέσιμο για την πραγματοποίηση επενδύσεων σε πάγια ή κυκλοφορούντα στοιχεία (ή και στα δύο), την εξόφληση δανείων ή τη διανομή μερισμάτων. Η απάντηση είναι 44000€, δηλαδή το άθροισμα των καθαρών κερδών μετά από φόρους και των αποσβέσεων.

Η εξήγηση είναι απλή: οι αποσβέσεις δεν είναι ταμειακή δαπάνη. Η επιχείρηση εισέπραξε 600000€ σε μετρητά. Το κόστος των πωλήσεων της, ύψους 540000€ καταβλήθηκε μετρητοίς και συνεπώς απόμειναν 60000. Το ποσό αυτό παρέμεινε και μετά τις αποσβέσεις. Βέβαια οι φόροι καταβλήθηκαν μετρητοίς, ώστε αν αφαιρεθεί το ποσό των 16000 (φόροι με συντελεστή 40%), από τις ακαθάριστες λειτουργικές ταμειακές ροές 60000€ θα έχουμε καθαρές λειτουργικές ταμειακές ροές ύψους 44000€. Εφόσον εισρέουν 600000 και εκρέουν 556000, πρέπει να παραμείνουν στη διάθεση της επιχείρησης Ω 44000€. Έτσι, το ποσό αυτό είναι ίσο με το άθροισμα των καθαρών κερδών μετά από φόρους και των αποσβέσεων: 24000 συν 20000 ισούται με 44000.

Όπως φαίνεται από το παραπάνω παράδειγμα, οι αποσβέσεις είναι μια μη ταμειακή επιβάρυνση που προστίθεται πάλι στα καθαρά κέρδη για τον προσδιορισμό του περιθωρίου αυτοχρηματοδότησης. Στην περίπτωση που εξετάζεται εδώ, δηλαδή την κατασκευή του πίνακα χρηματοδότησης, οι αποσβέσεις θεωρούνται πηγή κεφαλαίων. Η κατασκευή του πίνακα χρηματοδότησης, γίνεται σχεδόν αυτόματα.

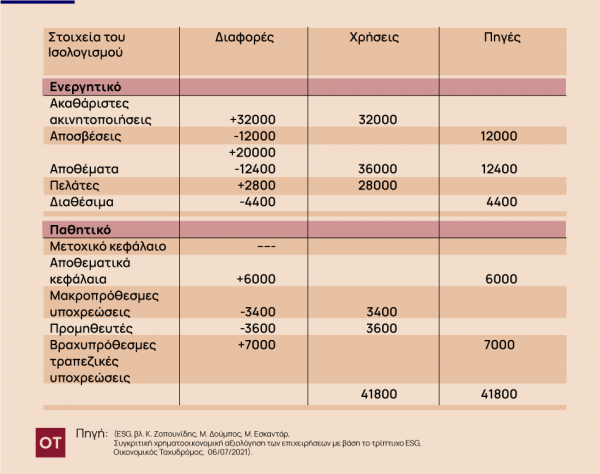

Επίσης, είναι απαραίτητο να εξακριβωθεί ότι το σύνολο των χρήσεων κεφαλαίων ισούται με το σύνολο πηγών κεφαλαίων. Ο λογιστικός μηχανισμός της διάκρισης των μεταβολών των αξιών των διάφορων στοιχείων σε πηγές και χρήσεις κεφαλαίων κρύβει μερικές δυσκολίες ερμηνείας.

Δυσκολίες ερμηνείας των καθαρών χρηματοοικονομικών ροών

1. Ανάλυση της μεταβολής των ακαθάριστων ακινητοποιήσεων

Μέσα στο παράδειγμά μας, θεωρήθηκε έμμεσα ότι η διαφορά των 32000€ του ποσού των ακαθάριστων ακινητοποιήσεων μεταξύ της αρχής και του τέλους της περιόδου αποτελούσε μια χρήση κεφαλαίων (πραγματοποίηση μιας επένδυσης). Η διαφορά των 32000€ μπορεί όμως να προέρχεται από μια επένδυση ποσού 50000€ και την πώληση (παραχώρηση) μιας ακινητοποίησης ποσού 18000€. Στην περίπτωση αυτή η επένδυση ισούται με τη διαφορά του ποσού των ακαθάριστων ακινητοποιήσεων μείον του ποσού των πωλούμενων ακινητοποιήσεων.

2. Ανάλυση της μεταβολής των σωρευτικών αποσβέσεων

Η μεταβολή των σωρευτικών αποσβέσεων (θετική) θεωρήθηκε ως μια πηγή. Μπορεί όμως να είναι ίση με τις αποσβέσεις της συγκεκριμένης περιόδου μείον τις σωρευτικές αποσβέσεις που αντιστοιχούν στην παραχώρηση της ακινητοποίησης.

3. Ανάλυση των μεταβολών του μετοχικού κεφαλαίου και των αποθεματικών κεφαλαίων

Η αύξηση του μετοχικού κεφαλαίου μπορεί μερικές φορές να προέλθει από συγχώνευση των αποθεματικών κεφαλαίων από φυσικά κέρδη (εισφορά ακινητοποιήσεων). Στην περίπτωση αυτή δεν υπάρχει πηγή κεφαλαίου. Η αύξηση των αποθεματικών κεφαλαίων μπορεί επίσης να προέλθει από συγχώνευση.

4. Ανάλυση της μεταβολής των μακροπρόθεσμων υποχρεώσεων

Η μεταβολή αυτή είναι ίση με την υπογραφή δανείων (πηγή) μείον την πληρωμή (απόσβεση) παλιών δανείων (χρήση). Η απόσβεση που πραγματοποιήθηκε την περίοδο Ν αντιστοιχεί στα ποσά που μεταφέρθηκαν στο λογαριασμό «μακροπρόθεσμες υποχρεώσεις πληρωτέες στην επόμενη χρήση» στο τέλος της περιόδου Ν-1. Συνηθίζεται, για την αποφυγή κάθε λάθους, πριν από την παρουσίαση του πίνακα χρηματοδότησης, να μεταφέρονται μέσα στις μακροπρόθεσμες υποχρεώσεις, οι μακροπρόθεσμες υποχρεώσεις πληρωτέες στην επόμενη χρήση.

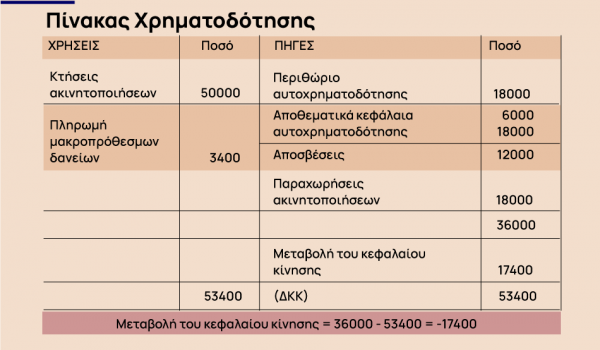

Στον Πίνακα Χρηματοδότησης

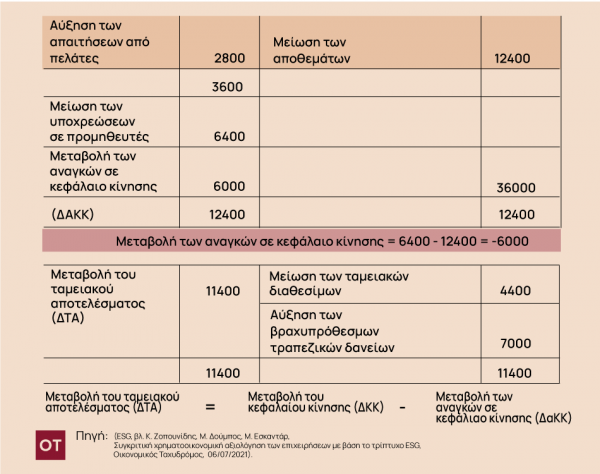

Πολύ συχνά, ο πίνακας χρηματοδότησης προορίζεται για να δείξει τις προϋποθέσεις πραγματοποίησης της χρηματοοικονομικής ισορροπίας, δηλαδή γίνονται οι υπολογισμοί του κεφαλαίου κίνησης, των αναγκών σε κεφάλαιο κίνησης και του ταμειακού αποτελέσματος.

Ο τρόπος υπολογισμού των τριών αυτών παραμέτρων με τη βοήθεια του πίνακα χρηματοδότησης είναι πιο δυναμικός από τον τρόπο υπολογισμού με τη βοήθεια του ισολογισμού (στατικός τρόπος υπολογισμού).

Η εφαρμογή του τύπου δίνει: ΔΤΑ = – 17400 – (-6000) = – 11400

Έτσι μια μείωση του κεφαλαίου κίνησης πολύ μεγαλύτερη από τη μείωση των αναγκών σε κεφάλαιο κίνησης δημιούργησε στη δεδομένη περίοδο μια μείωση του ταμειακού αποτελέσματος (κίνδυνος αθέτησης πληρωμών). Η μείωση του ταμειακού αποτελέσματος φαίνεται καθαρά από τη μείωση των ταμειακών διαθεσίμων και την αύξηση των βραχυπρόθεσμων τραπεζικών δανείων.

Πολλές φορές, για την ανάλυση της εξέλιξης της χρηματοοικονομικής ισορροπίας της επιχείρησης κατασκευάζεται ένας πίνακας χρηματοδότησης για πολλές περιόδους (από 3 έως 5 χρόνια).

Χρησιμότητα του πίνακα χρηματοδότησης

Ουσιαστικά, ένας πίνακας χρηματοδότησης ή ταμειακών ροών δεν περιέχει πληροφορίες που δεν μπορούν να ληφθούν από την κατάσταση λογαριασμού αποτελεσμάτων ή από τη σύγκριση δύο διαδοχικών ισολογισμών (διαφορικός

ισολογισμός). Αλλά πρόκειται για μια βολική σύνθεση για την ερμηνεία της εξέλιξης της χρηματοοικονομικής κατάστασης της επιχείρησης και του κινδύνου χρεοκοπίας.

Ο πίνακας χρηματοδότησης επιτρέπει την ανάλυση της επενδυτικής και χρηματοδοτικής πολιτικής της επιχείρησης και τη διερεύνηση αν οι αρχές της χρηματοοικονομικής ισορροπίας εφαρμόσθηκαν κατά την εξεταζόμενη περίοδο.

Ο πίνακας χρηματοδότησης έχει μια διπλή χρησιμότητα μέσα στα πλαίσια της χρηματοοικονομικής διοίκησης.

1. Ο πίνακας χρηματοδότησης είναι ένα εργαλείο ανάλυσης και διάγνωσης.

2. Ο πίνακας χρηματοδότησης είναι εργαλείο ελέγχου.

Ο πίνακας χρηματοδότησης με την πρώτη του χρησιμότητα παρέχει στον αξιολογητή πολλές πληροφορίες.

Οι πληροφορίες που παρέχονται είναι οι ακόλουθες:

– Ποιο είναι το ποσό που επενδύθηκε;

– Πώς έγινε ο καταμερισμός του ποσού, δηλαδή σε ασώματες, ενσώματες και χρηματοοικονομικές ακινητοποιήσεις;

– Ποιο είναι το ποσό του περιθωρίου αυτοχρηματοδότησης;

– Τί ποσό δόθηκε στους μετόχους;

– Ποιο είναι το ποσό της μεταβολής του κεφαλαίου κίνησης;

– Ποιο είναι το ποσό της μεταβολής των αναγκών σε Κ.Κ.;

– Ποιο είναι το ποσό της μεταβολής του ταμειακού αποτελέσματος;

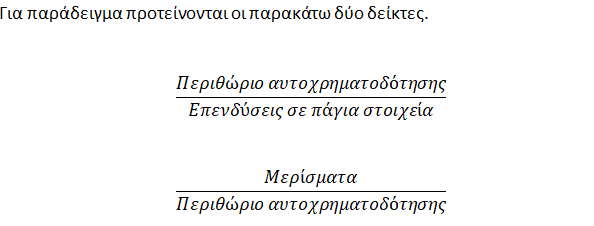

Ο πίνακας χρηματοδότησης βοηθά και στην κατασκευή χρηματοοικονομικών δεικτών για τη βελτίωση της χρηματοοικονομικής ανάλυσης και του κινδύνου χρεοκοπίας.

Ο πρώτος δείκτης δείχνει το ποσοστό των επενδύσεων που αυτοχρηματοδοτείται, δηλαδή η επιχείρηση δεν καταφεύγει σε εξωτερικά μέσα χρηματοδότησης. Μια τιμή πάνω από 50% θεωρείται ικανοποιητική.

Ο δεύτερος δείκτης δείχνει το ποσοστό του περιθωρίου αυτοχρηματοδότησης που προορίζεται για τη διανομή μερισμάτων στους μετόχους.

Άλλοι χρηματοοικονομικοί δείκτες μπορούν να κατασκευαστούν με τον κατάλληλο συνδυασμό των δεδομένων του πίνακα χρηματοδότησης με τα δεδομένα του ισολογισμού και της κατάστασης λογαριασμού αποτελεσμάτων χρήσης.

Ο πίνακας χρηματοδότησης χρησιμοποιείται ως εργαλείο ελέγχου στην περίπτωση που γίνεται σύγκριση ανάμεσα στις πληροφορίες που περιέχει και στις προβλέψεις που περιέχει το Πλάνο επένδυσης και χρηματοδότησης (βλ. Κ. Ζοπουνίδης, Πολυκριτήρια Ανάλυση & Χρηματοοικονομικές Αποφάσεις, Πολυτεχνείο Κρήτης, 1999). Ο πίνακας χρηματοδότησης που εξετάζει εκ των υστέρων τη χρηματοοικονομική πολιτική της επιχείρησης ελέγχει τις προβλέψεις του πλάνου επένδυσης και χρηματοδότησης. Το πλάνο επένδυσης και χρηματοδότησης περιέχει τις προβλεπόμενες χρήσεις και πηγές κεφαλαίων της επιχείρησης για μια μακρά περίοδο (financial planning).

Βέβαια για να είναι η σύγκριση και η ανάλυση των αποκλίσεων ανάμεσα στα προβλεπόμενα και πραγματικά ποσά δυνατή, πρέπει ο πίνακας χρηματοδότησης και το πλάνο επένδυσης και χρηματοδότησης να έχουν την ίδια παρουσίαση.

Συμπερασματικά, ο πίνακας χρηματοδότησης και των χρηματοοικονομικών ροών είναι ένα δυναμικό εργαλείο στα χέρια των CFO για τη χρηματοοικονομική ανάλυση των επιχειρήσεων και τη διάγνωση του κινδύνου χρεοκοπίας των.

Σε συνδυασμό με τις μεθόδους της Τεχνητής Νοημοσύνης και της ψηφιοποίησης, είναι δυνατόν να εξετάζονται πλήθος δεδομένων των επιχειρήσεων (big data) και κριτήρια πιο ποιοτικά (ESG, βλ. Κ. Ζοπουνίδης, Μ. Δούμπος, Μ. Εσκαντάρ, Συγκριτική χρηματοοικονομική αξιολόγηση των επιχειρήσεων με βάση το τρίπτυχο ESG, Οικονομικός Ταχυδρόμος, 06/07/2021).

* Καθηγητής Κωνσταντίνος Ζοπουνίδης, Ακαδημαϊκός, Βασιλική Ακαδημία Οικονομικών & Χρηματοοικονομικών, Βασιλική Ευρωπαϊκή Ακαδημία των Διδακτόρων, Επίτιμος Δρ. ΑΠΘ, Πολυτεχνείο Κρήτης & Audencia Business School, France