Project Syndicate

Οι παγκόσμιες χρηματοοικονομικές και οικονομικές προοπτικές για το επόμενο έτος έχουν επιδεινωθεί ταχύτατα τους τελευταίους μήνες, με τους υπεύθυνους χάραξης πολιτικής, τους επενδυτές και τα νοικοκυριά να διερωτώνται τώρα πόσο θα πρέπει να αναθεωρήσουν τις προσδοκίες τους και για πόσο καιρό. Αυτό εξαρτάται από τις απαντήσεις σε έξι ερωτήσεις.

Διαβάστε επίσης – Μέρες του ’70 στις ΗΠΑ; Διχασμένη η Wall Street

Πρώτον, η άνοδος του πληθωρισμού στις περισσότερες προηγμένες οικονομίες θα είναι προσωρινή ή πιο επίμονη; Αυτή η συζήτηση μαίνεται από τον περασμένο χρόνο, αλλά τώρα έχει σε μεγάλο βαθμό διευθετηθεί: η “Team Persistent” (σ.σ. η ομάδα που υποστήριζε ότι ο πληθωρισμός θα ήταν επίμονος) κέρδισε και η “Team Transitory” (η ομάδα που μιλούσε για παροδικό πληθωρισμό) – η οποίο περιλάμβανε προηγουμένως τις περισσότερες κεντρικές τράπεζες και τις δημοσιονομικές αρχές – πρέπει να παραδεχτεί ότι έκανε λάθος.

Διαβάστε επίσης – Παγκόσμια Οικονομία: Ο στασιμοπληθωρισμός είναι εδώ

Το δεύτερο ερώτημα είναι εάν η αύξηση του πληθωρισμού προήλθε περισσότερο από την υπερβολική συνολική ζήτηση (χαλαρή νομισματική, πιστωτική και δημοσιονομική πολιτική) ή από στασιμοπληθωριστικά αρνητικά σοκ συνολικής προσφοράς (συμπεριλαμβανομένων των αρχικών περιορισμών λόγω COVID-19, των συμφορήσεων της εφοδιαστικής αλυσίδας, της μείωσης στην προσφορά εργατικού δυναμικού στις ΗΠΑ, του αντίκτυπου του πολέμου της Ρωσίας στην Ουκρανία στις τιμές των εμπορευμάτων και της πολιτική «μηδενικής COVID» της Κίνας).

Ενώ τόσο οι παράγοντες της ζήτησης όσο και της προσφοράς ήταν στο μείγμα, είναι πλέον ευρέως αναγνωρισμένο ότι οι παράγοντες προσφοράς διαδραματίζουν ολοένα και πιο αποφασιστικό ρόλο. Αυτό έχει σημασία επειδή ο πληθωρισμός που βασίζεται στην προσφορά είναι στασιμοπληθωριστικός και επομένως αυξάνει τον κίνδυνο μιας σκληρής προσγείωσης (αυξημένη ανεργία και ενδεχομένως ύφεση) όταν η νομισματική πολιτική είναι αυστηρότερη.

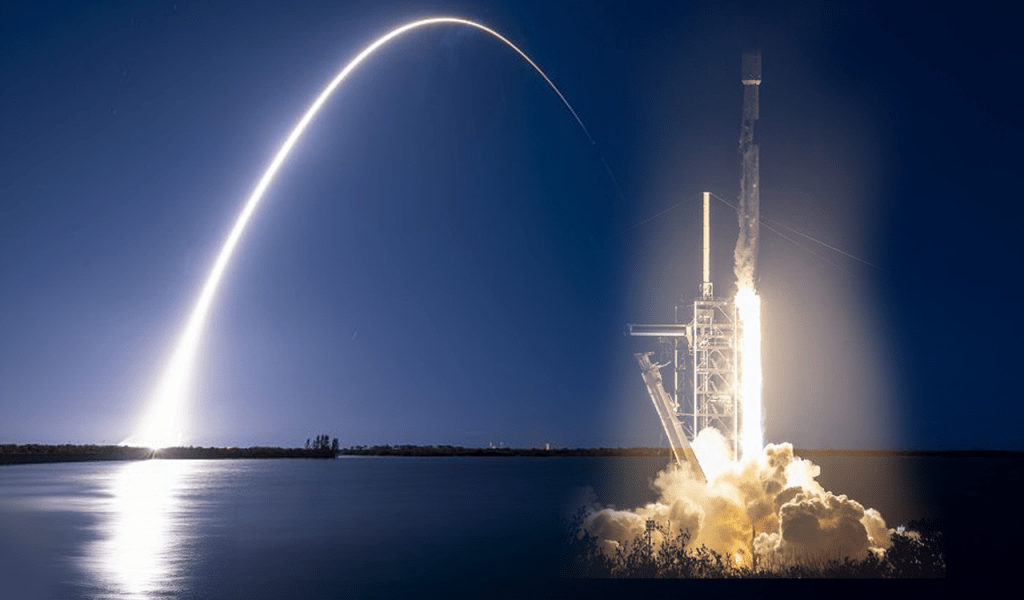

Αυτό οδηγεί άμεσα στο τρίτο ερώτημα: Η σύσφιξη της νομισματικής πολιτικής από την Ομοσπονδιακή Τράπεζα των ΗΠΑ και άλλες μεγάλες κεντρικές τράπεζες θα φέρει απότομη ή ήπια προσγείωση; Μέχρι πρόσφατα, οι περισσότερες κεντρικές τράπεζες και το μεγαλύτερο μέρος της Wall Street εντάσσονταν στην «Team Soft Landing (στην ομάδα της ήπιας προσγείωσης). Αλλά η πεποίθηση αυτή έχει αλλάξει, με ακόμη και τον Πρόεδρο της Fed Τζερόμ Πάουελ να αναγνωρίζει ότι μια ύφεση είναι δυνατή και ότι μια ήπια προσγείωση θα χαρακτηριστεί από προκλήσεις.

Επιπλέον, ένα μοντέλο που χρησιμοποιείται από την Federal Reserve Bank της Νέας Υόρκης δείχνει μεγάλη πιθανότητα απότομης προσγείωσης και η Τράπεζα της Αγγλίας έχει εκφράσει παρόμοιες απόψεις.

Αρκετά εξέχοντα ινστιτούτα της Wall Street έχουν αποφασίσει τώρα ότι η ύφεση είναι το βασικό τους σενάριο (το πιο πιθανό αποτέλεσμα εάν όλες οι άλλες μεταβλητές διατηρηθούν σταθερές).

Τόσο στις Ηνωμένες Πολιτείες όσο και στην Ευρώπη, οι μελλοντικοί δείκτες οικονομικής δραστηριότητας και εμπιστοσύνης των επιχειρήσεων και των καταναλωτών κατευθύνονται απότομα προς τα κάτω.

Το τέταρτο ερώτημα είναι εάν μια σκληρή προσγείωση θα αποδυνάμωνε την επιθετική αποφασιστικότητα των κεντρικών τραπεζών για τον πληθωρισμό. Εάν σταματήσουν τη σύσφιξη της πολιτικής τους μόλις καταστεί πιθανή μια απότομη προσγείωση, μπορούμε να περιμένουμε μια επίμονη άνοδο του πληθωρισμού και είτε οικονομική υπερθέρμανση (πάνω από τον στόχο του πληθωρισμού και πάνω από τη δυνητική ανάπτυξη) είτε στασιμότητα (πληθωρισμός πάνω από τον στόχο και ύφεση), ανάλογα με το αν κυριαρχούν τα σοκ ζήτησης ή προσφοράς.

Οι περισσότεροι αναλυτές της αγοράς φαίνεται να πιστεύουν ότι οι κεντρικές τράπεζες θα παραμείνουν επιθετικές, αλλά δεν είμαι τόσο σίγουρος. Έχω υποστηρίξει ότι τελικά θα εξαλειφθούν και θα δεχτούν υψηλότερο πληθωρισμό – ακολουθούμενο από στασιμοπληθωρισμό – μόλις γίνει επικείμενη μια δύσκολη προσγείωση, επειδή θα ανησυχούν για τη ζημιά μιας ύφεσης και μιας παγίδας χρέους, λόγω της υπερβολικής συσσώρευσης ιδιωτικών και δημόσιων υποχρεώσεων μετά από χρόνια χαμηλών επιτοκίων.

Τώρα που το σενάριο για απότιμη προσγείωση γίνεται η βάση για περισσότερους αναλυτές, αναδύεται ένα νέο (πέμπτο) ερώτημα: Η επερχόμενη ύφεση θα είναι ήπια και βραχύβια ή θα είναι πιο σοβαρή και θα χαρακτηρίζεται από βαθιά οικονομική δυσπραγία; Οι περισσότεροι από εκείνους που ήρθαν αργά και με δυσαρέσκεια στη βασική γραμμή σκληρής προσγείωσης εξακολουθούν να υποστηρίζουν ότι οποιαδήποτε ύφεση θα είναι ρηχή και σύντομη. Υποστηρίζουν ότι οι σημερινές χρηματοοικονομικές ανισορροπίες δεν είναι τόσο σοβαρές όσο αυτές στην περίοδο πριν την παγκόσμια χρηματοπιστωτική κρίση του 2008 και ότι ο κίνδυνος ύφεσης με σοβαρό χρέος και χρηματοπιστωτική κρίση είναι επομένως χαμηλός. Αλλά αυτή η άποψη είναι επικίνδυνα αφελής.

Υπάρχουν πολλοί λόγοι να πιστεύουμε ότι η επόμενη ύφεση θα χαρακτηριστεί από μια σοβαρή στασιμοπληθωριστική κρίση χρέους. Ως μερίδιο του παγκόσμιου ΑΕΠ, τα επίπεδα ιδιωτικού και δημόσιου χρέους είναι πολύ υψηλότερα σήμερα από ό,τι στο παρελθόν, έχοντας αυξηθεί από 200% το 1999 σε 350% σήμερα (με μια ιδιαίτερα απότομη αύξηση από την έναρξη της πανδημίας).

Υπό αυτές τις συνθήκες, η ταχεία ομαλοποίηση της νομισματικής πολιτικής και τα αυξανόμενα επιτόκια θα οδηγήσουν σε χρεοκοπία τα «νοικοκυριά ζόμπι», εταιρείες, χρηματοπιστωτικά ιδρύματα και κυβερνήσεις με υψηλή μόχλευση.

Η επόμενη κρίση δεν θα είναι όπως οι προηγούμενες. Στη δεκαετία του 1970, είχαμε στασιμοπληθωρισμό, αλλά όχι μαζικές κρίσεις χρέους, επειδή τα επίπεδα χρέους ήταν χαμηλά. Μετά το 2008, είχαμε μια κρίση χρέους που ακολουθήθηκε από χαμηλό πληθωρισμό ή αποπληθωρισμό, επειδή η πιστωτική κρίση είχε προκαλέσει αρνητικό σοκ στη ζήτηση. Σήμερα, αντιμετωπίζουμε κλυδωνισμούς της προσφοράς σε ένα πλαίσιο πολύ υψηλότερων επιπέδων χρέους, υπονοώντας ότι οδεύουμε προς έναν συνδυασμό στασιμοπληθωρισμού τύπου της δεκαετίας του 1970 και κρίσεων χρέους του 2008 – δηλαδή σε μια στασιμοπληθωριστική κρίση χρέους.

Όταν αντιμετωπίζει στασιμοπληθωριστικά σοκ, μια κεντρική τράπεζα πρέπει να αυστηροποιήσει τη στάση της, ακόμη και όταν η οικονομία οδεύει προς την ύφεση. Η κατάσταση σήμερα είναι επομένως θεμελιωδώς διαφορετική από την παγκόσμια χρηματοπιστωτική κρίση ή τους πρώτους μήνες της πανδημίας, όταν οι κεντρικές τράπεζες μπορούσαν να χαλαρώσουν επιθετικά τη νομισματική πολιτική ως απάντηση στην πτώση της συνολικής ζήτησης και την αποπληθωριστική πίεση. Περιορισμένος θα είναι και αυτή τη φορά ο χώρος για δημοσιονομική επέκταση. Τα περισσότερα από τα δημοσιονομικά πυρομαχικά έχουν χρησιμοποιηθεί και τα δημόσια χρέη γίνονται μη βιώσιμα.

Επιπλέον, επειδή ο σημερινός υψηλότερος πληθωρισμός είναι παγκόσμιο φαινόμενο, οι περισσότερες κεντρικές τράπεζες σφίγγουν ταυτόχρονα, αυξάνοντας έτσι την πιθανότητα μιας συγχρονισμένης παγκόσμιας ύφεσης. Αυτή η σύσφιξη έχει ήδη αποτέλεσμα: οι φούσκες ξεφουσκώνουν παντού – συμπεριλαμβανομένων των δημόσιων και ιδιωτικών μετοχών, των ακινήτων, των κατοικιών, των μετοχών meme, των κρυπτονομισμάτων, των SPAC (εταιρείες εξαγορών ειδικού σκοπού), των ομολόγων και των πιστωτικών μέσων. Ο πραγματικός και οικονομικός πλούτος μειώνεται και τα χρέη και οι δείκτες εξυπηρέτησης του χρέους αυξάνονται.

Αυτό μας φέρνει στο τελευταίο ερώτημα: Θα ανακάμψουν οι αγορές μετοχών από την τρέχουσα bear market (πτώση τουλάχιστον 20% από την τελευταία αιχμή) ή θα βουτήξουν ακόμη χαμηλότερα; Πιθανότατα, θα βουτήξουν χαμηλότερα. Άλλωστε, σε τυπικές υφέσεις (plain vanilla recession), οι αμερικανικές και παγκόσμιες μετοχές τείνουν να πέφτουν κατά περίπου 35%. Όμως, επειδή η επόμενη ύφεση θα είναι ταυτόχρονα στασιμοπληθωριστική και θα συνοδεύεται από χρηματοπιστωτική κρίση, η κατάρρευση στις αγορές μετοχών θα μπορούσε να είναι πιο κοντά στο 50%.

Ανεξάρτητα από το αν η ύφεση είναι ήπια ή σοβαρή, η ιστορία δείχνει ότι η αγορά μετοχών έχει ακόμα περιθώρια πτώσης πριν φτάσει στον πάτο. Στο τρέχον πλαίσιο, οποιαδήποτε ανάκαμψη –όπως αυτή των δύο τελευταίων εβδομάδων– θα πρέπει να θεωρείται ως αναπήδηση νεκρής γάτας και όχι ως μια συνηθισμένη ευκαιρία αγοράς. Αν και η τρέχουσα παγκόσμια κατάσταση μας φέρνει αντιμέτωπους με πολλά ερωτήματα, δεν υπάρχει πραγματικός γρίφος για επίλυση. Τα πράγματα θα γίνουν πολύ χειρότερα πριν βελτιωθούν.

Ο Nouriel Roubini είναι Ομότιμος Καθηγητής Οικονομικών στο Stern School of Business του Πανεπιστημίου της Νέας Υόρκης και συγγραφέας του επερχόμενου MegaThreats: Ten Dangerous Trends That Imperil Our Future, and How to Survive Them (Little, Brown and Company, Οκτώβριος 2022).

![Δασμοί: Οι εμπορικές συνομιλίες ΕΕ-ΗΠΑ για τους δασμούς στα αυτοκίνητα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/tofas.jpg)

![Τεχνητή νοημοσύνη: Η ζήτηση ενέργειας αυξάνει τις εκπομπές CO2 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/02/data-center.jpg)

![Χρυσές λίρες: Πουλάνε μαζικά οι Έλληνες το εξάμηνο του 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/photo_2025-07-04_13-01-06.jpg)

![Ψηφιακά στοιχεία διακίνησης αποθεμάτων [1ο Μέρος]](https://www.ot.gr/wp-content/uploads/2025/07/aade7-8-768x602-1.jpg)