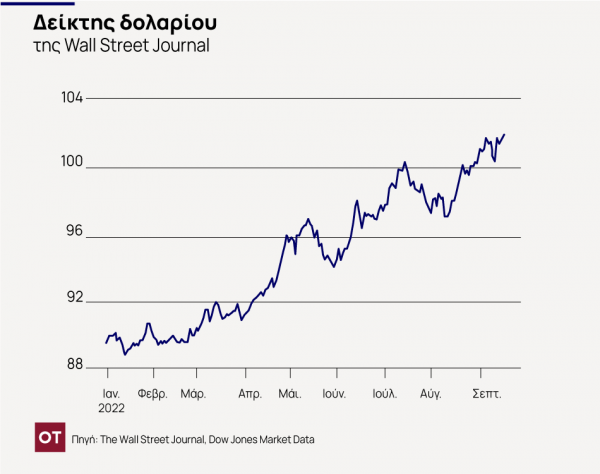

Το δολάριο ΗΠΑ βιώνει ράλι που συμβαίνει μια φορά εδώ και μια γενιά. Αυτό αποτελεί ένα κύμα που απειλεί να επιδεινώσει την επιβράδυνση της ανάπτυξης και να ενισχύσει τον πονοκέφαλο του πληθωρισμού για τις κεντρικές τράπεζες.

Ο ρόλος του δολαρίου ως το κύριο νόμισμα που χρησιμοποιείται στο παγκόσμιο εμπόριο και τα χρηματοοικονομικά δρώμενα σημαίνει ότι οι διακυμάνσεις του έχουν εκτεταμένες επιπτώσεις. Η ισχύς του νομίσματος γίνεται αισθητή στις ελλείψεις καυσίμων και τροφίμων στη Σρι Λάνκα, στον πληθωρισμό ρεκόρ της Ευρώπης και στο εκρηκτικό εμπορικό έλλειμμα της Ιαπωνίας.

Αυτή την εβδομάδα οι επενδυτές παρακολουθούν στενά το αποτέλεσμα της συνεδρίασης πολιτικής της Ομοσπονδιακής Τράπεζας των ΗΠΑ (Federal Reserve) για ενδείξεις σχετικά με την πορεία του δολαρίου. Η κεντρική τράπεζα των ΗΠΑ αναμένεται την Τετάρτη να αυξήσει τα επιτόκια κατά τουλάχιστον 0,75% καθώς καταπολεμά τον πληθωρισμό – πιθανότατα τροφοδοτώντας περαιτέρω κέρδη στο δολάριο.

Αποτελεί ανησυχητικό σημάδι ότι οι προσπάθειες των υπευθύνων χάραξης πολιτικής στην Κίνα, την Ιαπωνία και την Ευρώπη να υπερασπιστούν τα νομίσματά τους αποτυγχάνουν σε μεγάλο βαθμό ενόψει της αδιάκοπης ανόδου του δολαρίου.

Την περασμένη εβδομάδα, το δολάριο έφτασε σε ένα βασικό επίπεδο έναντι του κινεζικού γουάν, με ένα δολάριο να αγοράζει περισσότερα από 7 γουάν για πρώτη φορά από το 2020. Ιάπωνες αξιωματούχοι, οι οποίοι προηγουμένως απλά παρατηρούσαν καθώς το γιεν έχανε το ένα πέμπτο της αξίας του φέτος , άρχισαν να ανησυχούν δημόσια ότι οι αγορές έχουν φτάσει πολύ μακριά.

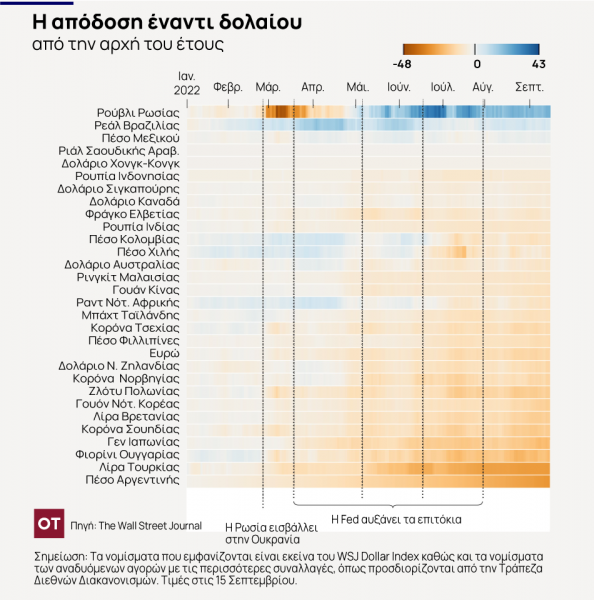

Ο δείκτης ICE U.S. Dollar Index, ο οποίος μετρά την ισοτιμία του νομίσματος έναντι καλαθιού των νομισμάτων των μεγαλύτερων εμπορικών εταίρων των ΗΠΑ, έχει ενισχυθεί περισσότερο από 14% το 2022 και βρίσκεται σε τροχιά για να καταγράψει την καλύτερη χρονιά από την παρουσίαση του δείκτη το 1985. Το ευρώ, το γιεν Ιαπωνίας και η βρετανική λίρα έχουν υποχωρήσει σε χαμηλά πολλών δεκαετιών έναντι του δολαρίου. Τα νομίσματα των αναδυόμενων αγορών έχουν πληγεί: η αιγυπτιακή λίρα υποχώρησε 18%, το ουγγρικό φιορίνι υποχώρησε 20% και το ραντ Νότιας Αφρικής έχασε 9,4%.

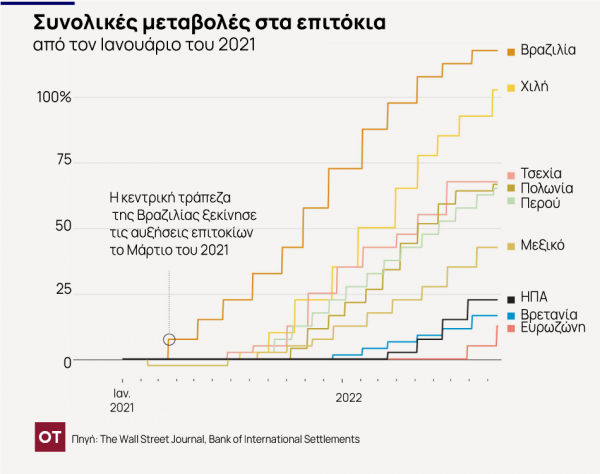

Η άνοδος του δολαρίου φέτος τροφοδοτείται από τις επιθετικές αυξήσεις των επιτοκίων της FED, οι οποίες έχουν ενθαρρύνει τους παγκόσμιους επενδυτές να τραβήξουν χρήματα από άλλες αγορές για να επενδύσουν σε αμερικανικά περιουσιακά στοιχεία υψηλότερης απόδοσης. Πρόσφατα οικονομικά στοιχεία υποδηλώνουν ότι ο πληθωρισμός στις ΗΠΑ παραμένει πεισματικά υψηλός, ενισχύοντας την πιθανότητα για περισσότερες αυξήσεις των επιτοκίων της Fed και για ένα ακόμη ισχυρότερο δολάριο.

Οι θλιβερές οικονομικές προοπτικές για τον υπόλοιπο κόσμο ενισχύουν επίσης το δολάριο. Η Ευρώπη βρίσκεται στην πρώτη γραμμή ενός οικονομικού πολέμου με τη Ρωσία. Η Κίνα αντιμετωπίζει τη μεγαλύτερη επιβράδυνσή της εδώ και χρόνια καθώς ή αναστραφεί η άνθηση πολλών δεκαετιών στα ακίνητα.

Για τις ΗΠΑ, ένα ισχυρότερο δολάριο σημαίνει φθηνότερες εισαγωγές, ούριο άνεμο για προσπάθειες συγκράτησης του πληθωρισμού και σχετική αγοραστική δύναμη ρεκόρ για τους Αμερικανούς. Αλλά ο υπόλοιπος κόσμος πιέζεται υπό την άνοδο του δολαρίου.

«Νομίζω ότι είναι ακόμη νωρίς», εκτιμά ο Raghuram Rajan, καθηγητής οικονομικών στο Booth School of Business του Πανεπιστημίου του Σικάγο. Όταν διετέλεσε διοικητής της Reserve Bank of India (κεντρική τράπεζα της Ινδίας) την περασμένη δεκαετία, είχε παραπονεθεί έντονα για το πώς η πολιτική της FED και το ισχυρό δολάριο έπλητταν τον υπόλοιπο κόσμο. «Θα είμαστε σε καθεστώς υψηλών επιτοκίων για κάποιο χρονικό διάστημα. Οι ευθραυστότητες θα αυξηθούν», είπε.

Την Πέμπτη η Παγκόσμια Τράπεζα προειδοποίησε ότι η παγκόσμια οικονομία οδεύει προς ύφεση και προς «μια σειρά από χρηματοπιστωτικές κρίσεις στις αναδυόμενες αγορές και τις αναπτυσσόμενες οικονομίες που θα τους προκαλούσαν μόνιμη ζημιά».

Το έντονο αυτό μήνυμα ενισχύει τις ανησυχίες ότι οι οικονομικές πιέσεις διευρύνονται για τις αναδυόμενες αγορές και όχι μόνο για τους γνωστούς αδύναμους κρίκους όπως η Σρι Λάνκα και το Πακιστάν που έχουν ήδη ζητήσει βοήθεια από το Διεθνές Νομισματικό Ταμείο. Η Σερβία έγινε η τελευταία που ξεκίνησε συνομιλίες με το ΔΝΤ την περασμένη εβδομάδα.

«Πολλές χώρες έχουν να περάσουν από κάποιο κύκλο πολύ υψηλότερων επιτοκίων από τη δεκαετία του 1990. Υπάρχει πολύ χρέος εκεί έξω που αυξήθηκε από τον δανεισμό κατά την πανδημία», είπε ο κ. Rajan. Το άγχος στις αναδυόμενες αγορές θα διευρυνθεί, πρόσθεσε. «Δεν πρόκειται να περιοριστεί».

Ένα ισχυρότερο δολάριο καθιστά πιο ακριβή την αποπληρωμή χρεών που έχουν συνάψει κυβερνήσεις και εταιρείες των αναδυόμενων αγορών σε δολάρια ΗΠΑ. Οι κυβερνήσεις των αναδυόμενων αγορών έχουν χρέος 83 δισεκατομμυρίων δολαρίων ΗΠΑ το οποίο λήγει μέχρι το τέλος του επόμενου έτους, σύμφωνα με στοιχεία του Ινστιτούτου Διεθνών Οικονομικών που καλύπτει 32 χώρες.

«Πρέπει να το δούμε αυτό μέσα από ένα δημοσιονομικό πρίσμα», είπε ο Daniel Munevar, οικονομολόγος στη Διάσκεψη των Ηνωμένων Εθνών για το Εμπόριο και την Ανάπτυξη. «Μπαίνει κανείς στο 2022 και ξαφνικά το νόμισμα πέφτει 30%. Μάλλον θα αναγκαστούν (οι χώρες) να περικόψουν τις δαπάνες για την υγειονομική περίθαλψη, την εκπαίδευση, ώστε να καλύψουν αυτές τις πληρωμές [χρέους]».

Η άνοδος του νομίσματος έχει επιδεινώσει τα προβλήματα σε μικρότερες χώρες, καθιστώντας πιο ακριβές τις κρίσιμες εισαγωγές τροφίμων και καυσίμων με τιμές σε δολάρια ΗΠΑ. Πολλές έχουν αξιοποιήσει τα αποθέματα δολαρίων και άλλων ξένων νομισμάτων για να βοηθήσουν στη χρηματοδότηση των εισαγωγών και τη σταθεροποίηση των νομισμάτων τους. Και ενώ οι τιμές των εμπορευμάτων έχουν υποχωρήσει από τα υψηλά τους τελευταίους μήνες, αυτό ελάχιστα έχει βοηθήσει για να μειωθεί την πίεση στις αναπτυσσόμενες χώρες.

Εάν υπάρξει μεγαλύτερη ανατίμηση του δολαρίου, αυτό θα είναι η τελευταία σταγόνα που θα ξεχειλίσει το ποτήρι, δήλωσε ο Gabriel Sterne, επικεφαλής της έρευνας αναδυόμενων αγορών στην Oxford Economics. Ήδη πολλές αγορές βρίσκονται σε οριακό σημείο προς την κρίση και «το τελευταίο πράγμα που χρειάζονται είναι ένα ισχυρό δολάριο», είπε.

Οι κεντρικές τράπεζες των αναδυόμενων αγορών έχουν λάβει δραστικά μέτρα για να περιορίσουν την υποτίμηση των νομισμάτων και των ομολόγων τους. Η Αργεντινή αύξησε τα επιτόκια την Πέμπτη στο 75% καθώς επιδιώκει να περιορίσει τον πληθωρισμό και να υπερασπιστεί το πέσο, το οποίο έχει χάσει σχεδόν 30% έναντι του δολαρίου φέτος. Η Γκάνα εξέπληξε επίσης τους επενδυτές τον περασμένο μήνα, ανεβάζοντας τα επιτόκια στο 22%, αλλά το νόμισμά της συνεχίζει να υποχωρεί.

Δεν είναι μόνο οι αναπτυσσόμενες οικονομίες που αγωνίζονται να αντιμετωπίσουν τα ασθενέστερα νομίσματα. Στην Ευρώπη, η αδυναμία του ευρώ ενισχύει την ιστορική αύξηση του πληθωρισμού που προκλήθηκε από τον πόλεμο στην Ουκρανία και την επακόλουθη αύξηση των τιμών του φυσικού αερίου και της ηλεκτρικής ενέργειας.

Στη συνεδρίαση της Ευρωπαϊκής Κεντρικής Τράπεζας στις 8 Σεπτεμβρίου, η πρόεδρος Κριστίν Λαγκάρντ εξέφρασε ανησυχίες για τη διολίσθηση του ευρώ κατά 12% φέτος, λέγοντας ότι «έχει συμβάλλει στη συσσώρευση πληθωριστικών πιέσεων». Η ΕΚΤ σηματοδοτεί μια πιο επιθετική πολιτική, με τους επενδυτές να προβλέπουν τώρα ότι τα επιτόκια να αυξηθούν στο 2,5%. Αλλά αυτό ελάχιστα έχει βοηθήσει στην αξία του νομίσματος.

Η ΕΚΤ είναι ανίσχυρη απέναντι στην ισχύ του δολαρίου, δήλωσε ο Frederik Ducrozet, επικεφαλής μακροοικονομικής έρευνας στην Pictet Wealth Management. «Το αν η ΕΚΤ γίνει πιο επιθετική, αν υπάρχει κάποια βελτίωση στις οικονομικές προοπτικές, ό,τι κι αν συμβεί, γενικά αντισταθμίζεται από περαιτέρω ισχύ του δολαρίου», είπε.

Η υπουργός Οικονομικών των ΗΠΑ Τζάνετ Γέλεν αναγνώρισε ότι η ανατίμηση του δολαρίου θα μπορούσε να δημιουργήσει προκλήσεις για τις αναδυόμενες οικονομίες, ιδιαίτερα εκείνες με μεγάλα χρέη σε δολάρια. Ωστόσο, είπε τον Ιούλιο ότι δεν ανησυχούσε για έναν αυτοενισχυόμενο κύκλο που θα μπορούσε να επιβραδύνει την οικονομική ανάπτυξη παγκοσμίως.

Η ισχύς του δολαρίου έχει πλήξει τη Wall Street, επιβαρύνοντας τα κέρδη των αμερικανικών εταιρειών στο εξωτερικό και περιορίζοντας επενδύσεις που συνδέονται με εμπορεύματα όπως ο χρυσός και το πετρέλαιο.

«Το ισχυρό δολάριο έχει δημιουργήσει έναν αντίθετο άνεμο για κάθε σημαντική κατηγορία περιουσιακών στοιχείων», δήλωσε ο Russ Koesterich, συνεπικεφαλής της Global Asset Allocation της BlackRock. «Είναι μια άλλη πτυχή των πιο αυστηρών οικονομικών συνθηκών και αυτό επηρεάζει τα πάντα».

Οι επενδυτές και οι οικονομολόγοι θεωρούν ότι αυξάνεται η προοπτική ανάληψης παγκόσμιας δράσης για την αποδυνάμωση του δολαρίου – αν και προειδοποιούν ότι η πιθανότητα ενός τέτοιου βήματος παραμένει μικρή. Το 1985, οι ΗΠΑ, η Γαλλία, η Δυτική Γερμανία, το Ηνωμένο Βασίλειο και η Ιαπωνία ξεκίνησαν μια κοινή προσπάθεια, γνωστή ως Plaza Accord, για να μειώσουν την αξία του δολαρίου εν μέσω ανησυχιών ότι έπληττε την παγκόσμια οικονομία.

«Θα μπορούσε να υπάρχει κάποια δικαιολογία για μια συντονισμένη παρέμβαση για την αποδυνάμωση του δολαρίου», δήλωσε ο Paresh Upadhyaya, διευθυντής νομισματικής στρατηγικής στην εταιρεία διαχείρισης περιουσιακών στοιχείων Amundi US. «Έξω από τις ΗΠΑ, το ισχυρό δολάριο γίνεται τώρα ένας τεράστιος αρνητικός άνεμος για τις κεντρικές τράπεζες». Η κεντρική τράπεζα της Κίνας προσπάθησε να στηρίξει το γιουάν απελευθερώνοντας περισσότερη ρευστότητα σε δολάρια στην αγορά. Έχει επίσης μειώσει το ποσό των αποθεματικών που πρέπει να διατηρούν οι τράπεζες έναντι των καταθέσεών τους σε συνάλλαγμα.

Η αυξημένη ευαισθησία των κινεζικών ρυθμιστικών αρχών στην πτώση του γιουάν μπορεί να οφείλεται στις ανησυχίες τους ότι ένα αδύναμο γουάν μπορεί να μειώσει περαιτέρω την εμπιστοσύνη των καταναλωτών, δήλωσε ο Tommy Xie, επικεφαλής έρευνας και στρατηγικής για την ευρύτερη Κίνα στην OCBC Bank.

«Ένα υποτιμημένο γιουάν μπορεί να δημιουργήσει φαύλο κύκλο», είπε ο κ. Xie.

Στην Ιαπωνία, οι υπεύθυνοι χάραξης πολιτικής φοβούνται ότι η πτώση του γιεν σε χαμηλό 24 ετών έναντι του δολαρίου βλάπτει τις επιχειρήσεις. Ο διοικητής της Τράπεζας της Ιαπωνίας Haruhiko Kuroda δήλωσε αυτόν τον μήνα ότι η απότομη υποτίμηση του γιεν «πιθανότατα θα καταστήσει ασταθή την επιχειρηματική στρατηγική των εταιρειών».

Η αδυναμία του γιεν οδήγησε την Ιαπωνία στο μεγαλύτερο εμπορικό έλλειμμα ενός μήνα που έχει καταγραφεί για τον Αύγουστο —2,82 τρισεκατομμύρια γιέν, που ισοδυναμεί με περίπου 20 δισεκατομμύρια δολάρια— καθώς η αξία των εισαγωγών αυξήθηκε κατά 50% λόγω των υψηλότερων τιμών ενέργειας και της πτώσης του νομίσματος.

Ο πρωθυπουργός Fumio Kishida δήλωσε την Τετάρτη ότι η Ιαπωνία πρέπει να βρει τρόπους για να αξιοποιήσει τις θετικές επιπτώσεις της υποτίμησης του γιεν. Μία λύση: να προσελκυστούν περισσότεροι τουρίστες.

«Είναι σημαντικό να ενισχύσουμε τις προσπάθειες για την ενίσχυση της δύναμης του έθνους μας για έσοδα», είπε.