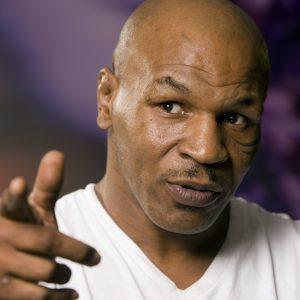

Ο Τζέιμς Κάρβιλ είναι γνωστός ως αυτός που ενορχήστρωσε τη νίκη του Μπιλ Κλίντον απέναντι στον Τζορτζ Μπους, τον πρεσβύτερο, παρότι ο τελευταίος ήταν αυτός που είδε την ΕΣΣΔ να καταρρέει και κέρδισε τον πρώτο πόλεμο του Κόλπου και ως αυτός που είπε την περίφημη φράση: It’s the economy, stupid (είναι η οικονομία ηλίθιε) για να εξηγήσει τι τελικά μετρά στη σκέψη των ψηφοφόρων. Σε μια άλλη αξιομνημόνευτη φράση είπε ότι εάν υπάρχει μετενσάρκωση θα ήθελε να επιστρέψει στη ζωή ως η… αγορά ομολόγων.

Και όντως εάν κανείς το σκεφτεί, λίγα πράγματα είναι πιο καθοριστικά για τη δυναμική της παγκόσμιας αγοράς από το τι συμβαίνει σε όλες εκείνες τις αγορές όπου αναζητά διέξοδο μια παγκόσμια ρευστότητα που το 2019 άγγιζε τα 130 τρισεκατομμύρια δολάρια, πολύ πάνω από το παγκόσμιο ΑΕΠ των 80 τρισεκατομμυρίων δολαρίων. Υπάρχουν εκτιμήσεις ότι σήμερα αυτό η παγκόσμια ρευστότητα, το σύνολο δηλαδή των μετρητών και της πίστωσης που διακινείται στις παγκόσμια χρηματαγορές αγγίζει τα 172 τρισεκατομμύρια δολάρια. Αυτό περιλαμβάνει τη ρευστότητα των κεντρικών τραπεζών, των παραδοσιακών εμπορικών τραπεζών, αλλά και των λεγομένων σκιωδών τραπεζών που προσφέρουν βραχυπρόθεσμο χρέος και συναλλαγματικά παράγωγα.

Διαβάστε επίσης: Καταιγίδα “sell off” κρατικών ομολόγων σε παγκόσμιο επίπεδο

Η μεγάλη αύξηση της παγκόσμιας ρευστότητας τα τελευταία χρόνια έχει να κάνει με τις επιπλέον υποστηρικτικές πιστωτικές γραμμές που διαμορφώθηκαν στην περίοδο της πανδημίας αλλά και από τη μεγάλη αύξηση του ενεργητικού των κεντρικών τραπεζών μέσα από τον τελευταίο γύρο προγραμμάτων ποσοτικής χαλάρωσης (και άρα αγορών ομολόγων και άλλων τίτλων από τις κεντρικές τράπεζες).

Μόνο που αυτό σήμαινε, εκτός όλων των άλλων ότι στο τέλος του 2021 υπήρχε ένα συνολικό παγκόσμιο χρέος πάνω από 300 τρισεκατομμύρια δολάρια ή περίπου τρεις φορές το παγκόσμιο ΑΕΠ. Μόνο που το χρέος πρέπει να αποπληρώνεται ή να ανακυκλώνεται. Μόνο που αυτά σημαίνουν μια ετήσια ανάγκη αναχρηματοδότησης ακόμη και 60 τρισεκατομμυρίων δολαρίων, κάτι που με τη σειρά του σημαίνει ανάγκες επιπλέον ρευστότητας.

Όμως, επιπλέον ρευστότητα χρειάζεται περισσότερο χρέος ως εγγύηση και το επιπλέον χρέος χρειάζεται περισσότερη ρευστότητα ως αναχρηματοδότηση, ορίζοντας έναν κύκλο ιδιαίτερα καθοριστικό για την παγκόσμια οικονομία, την ώρα που ένα μεγάλο μέρος των αγορών κεφαλαίου μετασχηματίζονται περισσότερο σε μηχανισμούς αναχρηματοδότησης του χρέους, παρά σε τρόπους χρηματοδότησης νέων επενδύσεων.

Μόνο που αυτό διαρκώς διαμορφώνει όρους για κρίσεις ρευστότητας, που με τη σειρά τους λειτουργούν αποσταθεροποιητικά για την παγκόσμια οικονομία, οποτεδήποτε αλλάζει μια παράμετρος συγκυρίας και μαζί της η πολιτική των κεντρικών τραπεζών. Και αυτό είναι το ερώτημα που προκύπτει εν μέσω αυξανόμενου πληθωρισμού και πίεσης προς τις κεντρικές τράπεζες να αυξήσουν τα επιτόκια και να εφαρμόσουν πολιτικές «ποσοτικής σύσφιξης».

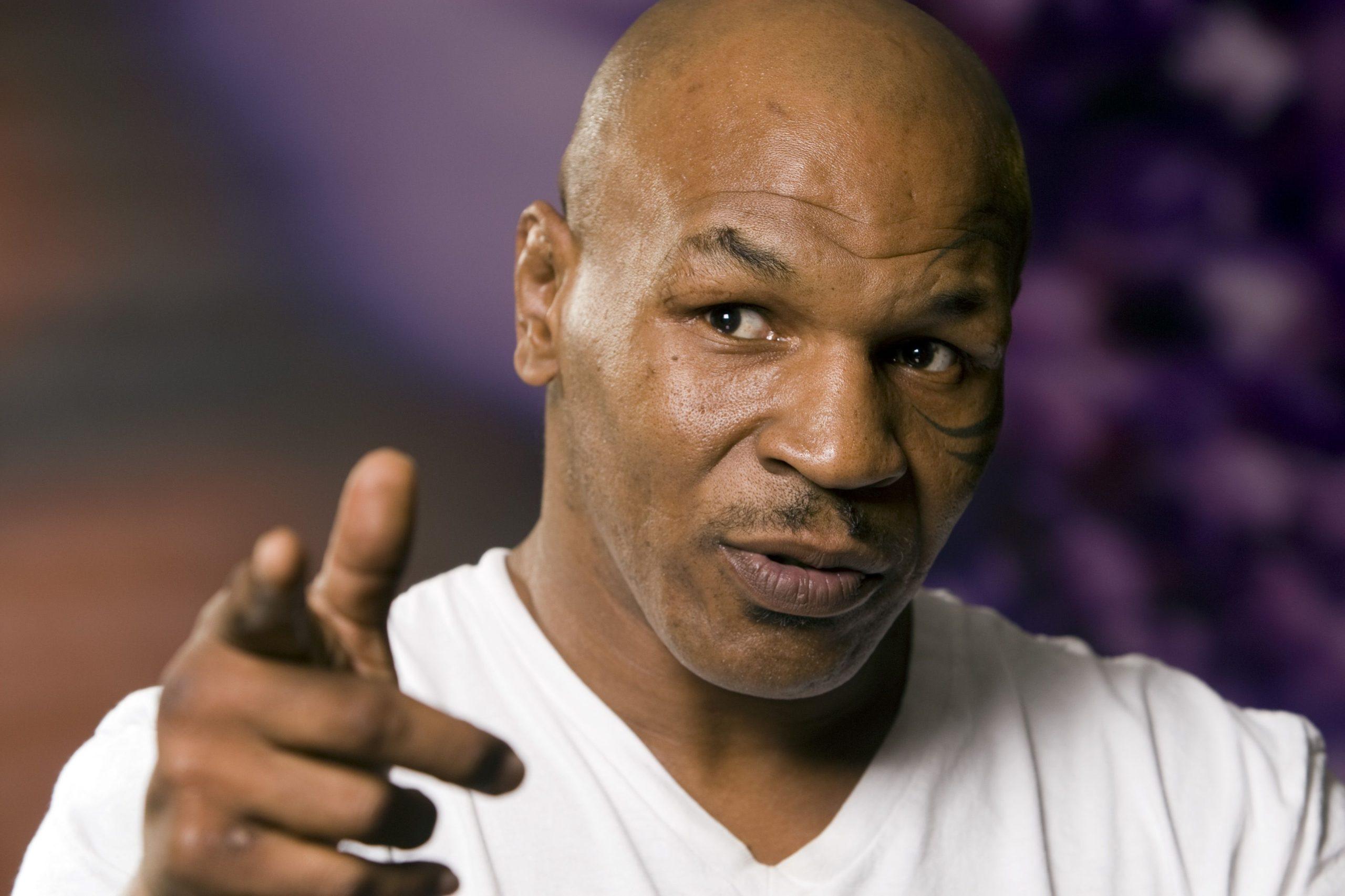

Τα ανησυχητικά σημάδια στις αγορές ομολόγων

Τα προβλήματα που αρχίζουν να υπάρχουν μέσα σε μια συγκυρία που αλλάζει ήδη φάνηκαν στην περίπτωση της Βρετανίας. Με αφορμή τον μίνι-προϋπολογισμό της κυβέρνησης Τρας που ήθελε ταυτόχρονα να μειώσει φόρους και να αυξήσει δαπάνες εν μέσω εκκίνησης αντιπληθωριστικής πολιτικής από την Τράπεζα της Αγγλίας, οδήγησε σε μια πολύ μεγάλη κινητικότητα στην αγορά των κρατικών ομολόγων, που με τη σειρά της απείλησε να ανατινάξει τη χρηματοδοτική θέση των Συνταξιοδοτικών Ταμείων, που τα χρησιμοποιούσαν ως εγγύηση για βραχυπρόθεσμο δανεισμό για την αγορά επιπλέον ομολόγων. Κοντολογίς ο ίδιος φαύλος κύκλος ανάμεσα στη διεύρυνση της ρευστότητας και τη διόγκωση του χρέους.

Όμως, σύννεφα δείχνουν να πυκνώνουν και σε σχέση με τα ομόλογα του αμερικανικού υπουργείου Οικονομικών, τα Treasuries, μια αφορά 24 τρισεκατομμυρίων δολαρίων που αποτελεί ουσιαστικά τη βάση του παγκόσμιου χρηματοοικονομικού συστήματος. Η αγορά αυτή είναι πια πιο ευμετάβλητη, μεγαλώνει η απόσταση ανάμεσα σε τιμές αγοράς και πώλησης και υπάρχει μια πίεση εξαιτίας της απομάκρυνσης της Fed από τις πολιτικές της προηγούμενης περιόδου.

Ήδη υπήρξαν δύο επεισόδια κρίσης ρευστότητας. Το ένα ήταν το 2019 όταν πάγωσε η αγορά βραχυπρόθεσμου διατραπεζικού δανεισμού και το δεύτερο με την πολύ μεγάλη κρίση στην αγορά ομολόγων στις 12 Μαρτίου 2020, ουσιαστικά αμέσως μόλις επισημοποιήθηκε ότι είχαμε να κάνουμε με πανδημία: μέσα στην ανασφάλεια που δημιούργησε ο φόβος ότι οδεύαμε σε μια απότομη και μεγάλη παγκόσμια οικονομική ύφεση και τις νευρικές αντιδράσεις των τραπεζών και άλλων «παικτών», το γεγονός ότι υπήρχε μεγαλύτερη υποχώρηση της ρευστότητας στην αγορά ομολόγων σε σχέση με την αγορά futures πάνω σε ομόλογα, δημιουργώντας μια διαφορά την τιμή τους, που με τη σειρά της σήμαινε ότι όσοι επένδυαν στη διαφορά τιμής ανάμεσά τους αναγκάστηκαν να πουλούν ομόλογα, παρασύροντας τις τιμές τους, παρότι τις προηγούμενες μέρες φαινόταν ότι υπήρχε μεγάλη ζήτηση. Η Fed απάντησε παρεμβαίνοντας στην αγορά repos ώστε να υπάρχει αρκετή ρευστότητα, αλλά ήταν ένα ισχυρό σημάδι ότι η αλλαγή οικονομικής φάσης μετά το τέλος της ποσοτικής χαλάρωσης απειλεί τη σταθερότητα της αγοράς ομολόγων.

Όμως, η αγορά των Treasuries είναι η μεγαλύτερη, πιο ουσιώδης και με το μεγαλύτερο βάθος αγορά ομολόγων στον πλανήτη. Αποτελεί το θεμέλιο του παγκόσμιου χρηματοοικονομικού συστήματος και αποτελεί το σημείο αναφορά με το οποίο ξεκινά η τιμολόγηση κάθε άλλου χρεογράφου.

Τα προβλήματα από την αλλαγή πολιτικής της FED

Και το πρόβλημα είναι ότι αυτή τη στιγμή η αλλαγή πολιτικής της Fed στην κατεύθυνση μιας μεγαλύτερης «ποσοτικής σύσφιξης» εκτιμάται όλο και περισσότερο ότι διαμορφώνει συνθήκη που αυξάνει τον κίνδυνο για τη ρευστότητα της αγοράς.

Θεωρητικά οι πολιτικές «ποσοτικής χαλάρωσης», δηλαδή η μαζική αγορά στοιχείων ενεργητικού από τις κεντρικές τράπεζες, συνεπάγεται μια αύξηση στις τραπεζικές καταθέσεις και στις πιστωτικές γραμμές. Αυτός είναι ο λόγος που επιλέγονται τέτοιες πολιτικές ως μέτρο κατά των υφέσεων. Όμως, ενέχουν τον κίνδυνο πληθωριστικών τάσεων. Εάν αυτές εκδηλωθούν, τότε η αντίστροφη κίνηση της «ποσοτικής σύσφιξης», δηλαδή η διακοπή των μεγάλων αγορών από τις κεντρικές τράπεζες και η προσπάθεια να μειώσουν τον όγκο ενεργητικού που κατέχουν, θα υποχρεώσει τις τράπεζες να ακολουθήσουν πιο συνετή και περιοριστική πολιτική, κάτι που θα συμβάλει και στην υποχώρηση του πληθωρισμού.

Όμως, υπάρχει ο κίνδυνος εάν όλα αυτά λάβουν χώρα σε μια στιγμή μεγάλης πίεσης η αντίδραση των συμμετεχόντων στην αγορά θα είναι να αναζητήσουν βραχυπρόθεσμη χρηματοδότηση, την ώρα που αυτή δεν θα φτάνει για όλους, κοινώς να υπάρξει μια κρίση ρευστότητας. Και αυτό σημαίνει ότι η μείωση του ενεργητικού των κεντρικών τραπεζών δεν είναι μια διαδικασία που θα έχει πάντα ευεργετικά αποτελέσματα και ενέχει πραγματικούς κινδύνους.

Δεν είναι τυχαίο ότι πρόσφατα και η ίδια η Τζάνετ Γέλεν παραδέχτηκε ότι ανησυχεί για την απώλεια επαρκούς ρευστότητας στην αγορά. Ούτε είναι τυχαίο ότι μια έκθεση της Συμβουλευτικής Επιτροπής Δανεισμού του υπουργείου Οικονομικών (Treasury Borrowing Advisory Committee-TBAC), που εκπροσωπεί ένα ευρύ φάσμα θεσμών που εμπλέκονται στις αγορές κεφαλαίων, συνιστά να υπάρξει επαναγορά (buyback) των ομολόγων με μικρότερη ρευστότητα για να μην «παγώσει» η αγορά. Βεβαίως υπάρχει το ερώτημα σε ποιο βαθμό αυτό είναι συμβατό με τη συνολικότερη τάση προς την «ποσοτική σύσφιξη».

Η αβεβαιότητα μιας μεταβατικής περιόδου

Όλα αυτά έχουν να κάνουν με τη διάχυτη αίσθηση ότι η παγκόσμια οικονομία έχει εισέλθει σε μια αρκετά αχαρτογράφητη περιοχή, που χαρακτηρίζεται από υφεσιακές δυναμικές, μια παγιωμένη πληθωριστική δυναμική, ερωτηματικά για την παραγωγικότητα, προβλήματα στις εφοδιαστικές αλυσίδες, αντιφατικές πιέσεις ταυτόχρονα για δημοσιονομικό «σφίξιμο» και για αύξηση των δημοσίων δαπανών και βεβαίως μεγάλες γεωπολιτικές διαιρέσεις και συγκρούσεις.

Σε αυτό το τοπίο και με δεδομένη την απουσία μεγάλων αναπτυξιακών ρυθμών, που να έρχονται από την πραγματική οικονομία, το ευρύτερο παγκόσμιο χρηματοοικονομικό σύστημα, που ούτως ή άλλως είναι ιδιαίτερα αντιφατικά προσανατολισμό σε μια υπερδιόγκωση που σε μικρό βαθμό μετασχηματίζεται σε επένδυση, γίνεται εκ των πραγμάτων όλο και πιο ασταθές.

Όμως, ενώ συνήθως η αστάθεια ξεκινά από κάποιον «αδύναμο κρίκο» στην περιφέρεια, αυτή τη φορά είναι τα ομόλογα των μεγάλων οικονομιών, στον τρόπο που εντάσσονται σε περίπλοκες συναλλαγές, που απειλούν να λειτουργήσουν ως μηχανισμός που θα μπορούσε να πυροδοτήσει μια συνολικότερη οικονομική κρίση.

Σε αυτή την περίπτωση, όσα είδαμε στη Βρετανία θα είναι απλώς ο πρόλογος.

Πηγή: in.gr

![Δασμοί: Οι εμπορικές συνομιλίες ΕΕ-ΗΠΑ για τους δασμούς στα αυτοκίνητα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/tofas.jpg)

![Τεχνητή νοημοσύνη: Η ζήτηση ενέργειας αυξάνει τις εκπομπές CO2 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/02/data-center.jpg)

![Χρυσές λίρες: Πουλάνε μαζικά οι Έλληνες το εξάμηνο του 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/photo_2025-07-04_13-01-06.jpg)

![Βούτυρο: Τι δείχνει το χρηματιστήριο τιμών – Γιατί παίρνουν… φωτιά τα κρουασάν [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/kroyasan-1024x683-1.jpg)