Χαλάρωση των πιέσεων στην εφοδιαστική αλυσίδα και εξασθένιση της συνολικής ζήτησης, καθώς και πιθανή ύφεση των πληθωριστικών πιέσεων κατά τη διάρκεια του 2023, παραμένοντας ωστόσο πάνω από τους στόχους των κεντρικών τραπεζών για -2% προβλέπει η έκθεση Outlook 2023 της Macquarie Asset Management. Η έκθεση αφορά τις θεματικές που θα επηρεάσουν το επενδυτικό τοπίο και την απόδοση των βασικών κατηγοριών περιουσιακών στοιχείων για το επόμενο έτος.

Η άποψη της Macquarie Asset Management είναι ότι οι ΗΠΑ θα εισέλθουν σε συνθήκες ύφεσης το 1ο εξάμηνο του ‘23, ακολουθώντας το Ηνωμένο Βασίλειο και την Ευρώπη, ωστόσο, αυτές οι υφέσεις είναι πιθανό να τελειώσουν στα μέσα του 2023 και οι ανεπτυγμένες χώρες πιθανώς να δουν μια συγχρονισμένη ανάκαμψη προς το τέλος του έτους.

Διαβάστε επίσης: Πληθωρισμός: Μειώνεται, αλλά δεν υποχωρεί

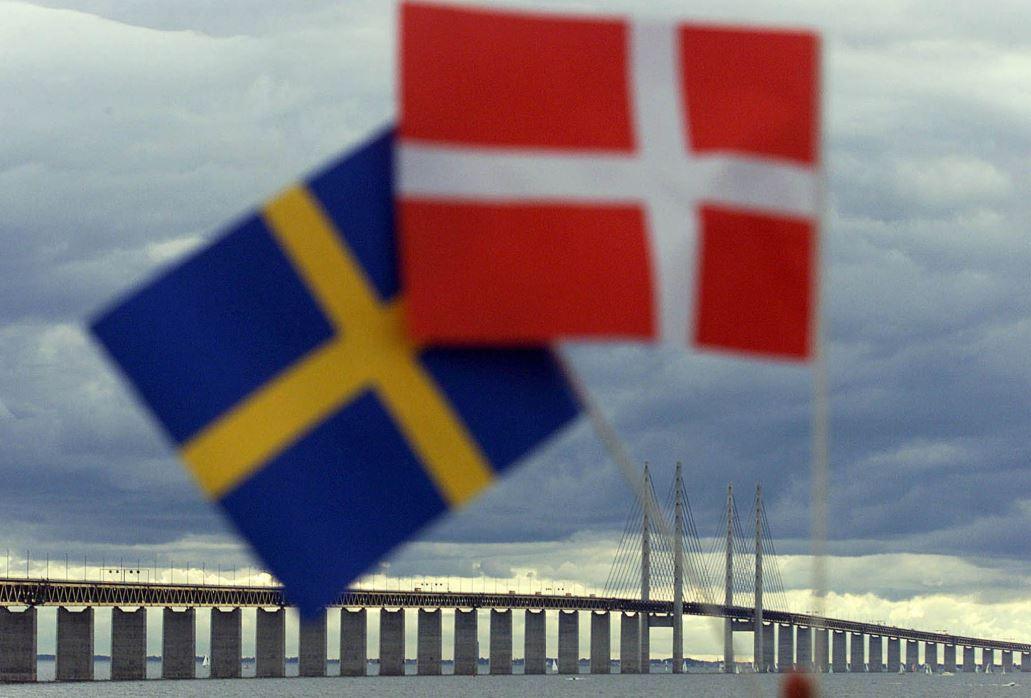

Κυρίαρχη και το 2023 η ενεργειακή ασφάλεια

Η ενεργειακή ασφάλεια θα συνεχίσει να αποτελεί κυρίαρχο θέμα για την ερχόμενη χρονιά. Η Macquarie Asset Management εκτιμά ότι, αν και η Ευρώπη μπορεί να έχει αρκετούς πόρους για να βγάλει τον φετινό χειμώνα μέσω των αυξημένων εισαγωγών υγροποιημένου φυσικού αερίου και της στήριξης σε άλλες πηγές καυσίμων, η μεγαλύτερη πρόκληση θα παρουσιαστεί το επόμενο έτος. Πιστεύει επίσης ότι οι τελευταίες πιέσεις στις ενεργειακές αγορές θα μπορούσαν να επιταχύνουν τη μετάβαση σε ένα ενεργειακό σύστημα χαμηλών εκπομπών διοξειδίου του άνθρακα.

Διαβάστε επίσης: ΕΚΤ- Ενρία: Προειδοποιήσεις για κακή αποτίμηση του κινδύνου από τις τράπεζες

Παγκόσμιες Αγορές Μετοχών

Η Macquarie Asset Management παραμένει επιφυλακτική απέναντι στις μετοχές λόγω των κινδύνων για τα κέρδη και αναμένει πτώση των μετοχικών αγορών, καθώς ο ανεπτυγμένος κόσμος υφίσταται συνθήκες ύφεσης. Βλέπει ευκαιρίες σε βασικές θεματικές ενότητες, όπως η αποπαγκοσμιοποίηση και το onshoring, με κύριους αποδέκτες τις κατασκευαστικές και τεχνικές εταιρείες, τους σιδηροδρόμους και τις εταιρείες καταναλωτικών αγαθών.

Παγκόσμιες αγορές χρέους

Οι αποδόσεις των ομολόγων αυξήθηκαν σημαντικά το 2022, προσφέροντας ελκυστικές αποτιμήσεις και ισχυρά επίπεδα προστασίας για τους επενδυτές στην επενδυτική βαθμίδα, στις αγορές υψηλής απόδοσης και στα ανεπτυγμένα κράτη. Ωστόσο, κατά την άποψη της Macquarie Asset Management, δικαιολογείται μια αμυντική θέση δεδομένης της πιθανότητας οι υφέσεις και ο πληθωρισμός να υπονομεύσουν το ισχυρό ξεκίνημα του 2023.

Πραγματικά περιουσιακά στοιχεία

Στα πραγματικά περιουσιακά στοιχεία, οι υποδομές αυξήθηκαν σε δημοτικότητα για τους θεσμικούς επενδυτές το 2022 λόγω του αμυντικού και συνδεδεμένου με τον πληθωρισμό χαρακτήρα των ταμειακών ροών τους. Σε ένα δύσκολο και ασταθές μακροοικονομικό περιβάλλον που αναμένεται να είναι δύσκολο και ευμετάβλητο το 2023, οι επενδυτές είναι πιθανό να συνεχίσουν να έλκονται από μετοχικές επενδύσεις που είναι αμυντικές, να έχουν υψηλές αποδόσεις και να προσφέρουν προστασία από τον πληθωρισμό. Οι υποδομές διαθέτουν όλα αυτά τα χαρακτηριστικά σε μεγάλο βαθμό.

Ο Ben Way, επικεφαλής του ομίλου Macquarie Asset Management, δήλωσε: «Το 2022 ήταν δύσκολο από πολλές απόψεις: παγκόσμιος πληθωρισμός, το τέλος της χαλαρής νομισματικής πολιτικής, διαταραχές στην εφοδιαστική αλυσίδα και ένας απρόκλητος πόλεμος που, μεταξύ άλλων, οδήγησε την Ευρώπη να δώσει προτεραιότητα στον ενεργειακό εφοδιασμό έναντι της ενεργειακής μετάβασης. Τα γεγονότα αυτά έβαλαν τις παγκόσμιες αγορές σε καθοδική πορεία – και οι προκλήσεις που παρουσίασαν εξακολουθούν να υφίστανται καθώς μπαίνουμε στο 2023.»

«Με βάση την εμπειρία μας και τις απόψεις των εμπειρογνωμόνων μας, παραμένουμε πεισματικά αισιόδοξοι. Η παγκόσμια οικονομία αντιμετωπίζει ποικίλες και πολύπλοκες προκλήσεις, αλλά μπορούμε να διαδραματίσουμε καθοριστικό ρόλο στην παρουσίαση ευκαιριών στους πελάτες μας που θα έχουν θετικό αντίκτυπο για όλους. Όταν η μεταβλητότητα και η αβεβαιότητα είναι σε αφθονία και όταν το κόστος κεφαλαίου δεν είναι μηδενικό, είναι ιδιαίτερα σημαντικό να είναι κάποιος ενεργός επενδυτής».