Έχουν αρχίσει οι αγορές να «κλείνουν τα αυτιά τους» στις κεντρικές τράπεζες, αγνοώντας τη ρητορική τους; Μέχρι πρόσφατα οι ανακοινώσεις των κεντρικών τραπεζών ήταν ο κανόνας για την πορεία των αγορών αλλά σύμφωνα με ανάλυση του Reuters δεν έχουν την ίδια απήχηση.

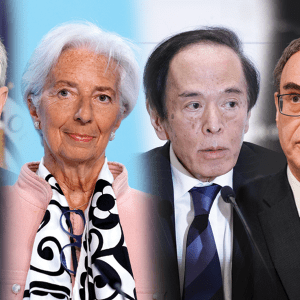

Πρόσφατο παράδειγμα η Ομοσπονδιακή Τράπεζα των ΗΠΑ, η οποία αύξησε τα επιτόκια κατά 25 μονάδες βάσης, οδηγώντας τα στο υψηλότερο επίπεδο από το 2007.

Ομόλογα: Το πρώτο crash test του 2023

Ωστόσο, ο S&P 500 έφθασε σε υψηλό επίπεδο πέντε μηνών, καθώς οι traders εκτιμούν ότι η Fed θα αλλάξει πορεία σύντομα, παρά τα σχόλια του προέδρου της για συνεχόμενες αυξήσεις επιτοκίων. Αντίθετη άποψη με τον Πάουελ έχουν και οι αγορές ομολόγων που προεξοφλούν μειώσεις επιτοκίων, καθώς αλλάζει ο οικονομικός κύκλος, πηγαίνοντας κόντρα στα σχόλια του κεντρικού τραπεζίτη, ο οποίος είπε ότι δεν πρόκειται να μειωθούν τα επιτόκια μέσα στο 2023.

Την σκυτάλη της αύξησης των επιτοκίων πήρε την επόμενη μέρα η Ευρωπαϊκή Κεντρική Τράπεζα και προχώρησε σε πιο επιθετική σύσφιγξη νομισματικής πολιτικής, ανεβάζοντας τα επιτόκια κατά 50 μονάδες βάσης, ενώ προανήγγειλε και άλλες αυξήσεις το Μάρτιο και μετά.

Οι αγορές της ευρωζώνης απάντησαν με ράλι. Ο δείκτης Stoxx 600 σημείωσε το υψηλότερο επίπεδό του από τον Απρίλιο, η απόδοση του 10ετούς ομολόγου της Γερμανίας υποχώρησε κατά 23 μονάδες βάσης, σημειώνοντας τη μεγαλύτερη πτώση εδώ και σχεδόν ένα χρόνο. Οι αποδόσεις των ιταλικών ομολόγων σημείωσαν τη μεγαλύτερη ημερήσια αποκλιμάκωσή τους από την εποχή της πανδημίας, όταν η ΕΚΤ ανακοίνωσε το πρόγραμμα στήριξης.

«Οι αγορές λένε «μπορείτε να λέτε ό,τι θέλετε αυτή τη στιγμή, ξέρουμε ότι θα αλλάξετε τη ρητορική σας », εξηγεί ο επικεφαλής μακροοικονομικής και στρατηγικής κατανομής περιουσιακών στοιχείων της Fidelity International, Σάλμαν Αχμέντ.

Τι βλέπουν οι αγορές

Οι επενδυτές θεωρούν ότι ο πληθωρισμός έχει φθάσει στο ζενίθ του, δεν ήταν τυχαίο εξάλλου ότι η Wall αντέδρασε θετικά όταν ο Πάουελ είπε ότι για πρώτη φορά διαπιστώνει ότι έχει αρχίσει η αποπληθωριστική διαδικασία.

Ο πληθωρισμός στις ΗΠΑ έχει μειωθεί από υψηλό 40 ετών πέρυσι στο 6,5%. Στην ευρωζώνη, που πλήττεται από την ενεργειακή κρίση, ο πληθωρισμός υποχώρησε στο 8,5% τον περασμένο μήνα.

Επιπλέον γνωρίζουν ότι η επίδραση της αύξησης των επιτοκίων έρχεται με χρονοκαθυστέρηση, οπότε και αναμένουν σημάδια επιβράδυνσης της παγκόσμιας οικονομίας, που θα οδηγήσουν σε αλλαγή της νομισματικής πολιτικής. Οι αγορές λοιπόν προεξοφλούν ότι οι κεντρικοί τραπεζίτες θα σταματήσουν την αύξηση των επιτοκίων για να μη βυθίσουν τις οικονομίες σε βαθειά ύφεση.

Ο επικεφαλής της Fed στην πρόσφατη συνέντευξη τύπου είπε ότι η ανάπτυξη ότι θα κινηθεί μεν θετικά αλλά με «υποτονικό ρυθμό» το 2023.

Επιπλέον ανέφερε ότι «δεν ανησυχεί» για το γεγονός ότι η αγορά ομολόγων αναμένει μία ακόμη μείωση πριν από την παύση, καθώς συμμετέχοντες στην αγορά αναμένουν ότι ο πληθωρισμός θα μειωθεί ταχύτερα από ότι προβλέπει η Fed.«Εάν δούμε ότι ο πληθωρισμός θα μειωθεί πολύ πιο γρήγορα, αυτό θα παίξει ρόλο στη διαμόρφωση της πολιτικής μας, φυσικά» είπε ενώ τόνισε ότι εξακολουθεί να πιστεύει ότι η Fed μπορεί να επαναφέρει τον πληθωρισμό στο 2% «χωρίς μια πραγματικά σημαντική ύφεση ή μια πραγματικά σημαντική αύξηση της ανεργίας».

Οι traders από τη πλευρά τους εκτιμούν ότι η Ομοσπονδιακή Τράπεζα των ΗΠΑ θα προχωρήσει σε τουλάχιστον 2 μειώσεις των επιτοκίων μέσα στο 2023 και μείωσαν τις προβλέψεις για υποχώρηση των επιτοκίων σε 3,25% μετά το γερακισιο τόνο των τελευταίων ανακοινώσεων από 3,4%.

Το ίδιο μήνυμα στέλνει και η αγορά των ομολόγων με τις αποδόσεις των 10 ετών να αποκλιμακώνονται κατά 50 μονάδες βάσης από την αρχή της χρονιάς. Το 2022 που η αγορά ομολόγων προεξοφλούσε την επιθετική σύσφιγξη της νομισματικής πολιτικής οι αποδόσεις εκτοξεύτηκαν κατά 236 μονάδες βάσης.

Παράγοντες της αγοράς εξηγούν ότι είναι λογικό οι κεντρικοί τραπεζίτες να διατηρούν γερακίσιο τόνο τους, γαιτί οι αγορές που θα είναι υπερβολικά αισιόδοξες για αλλαγή της πολιτικής μπορούν να υπονομεύσουν τις προσπάθεις σύσφιγξης.

![ΚΑΠ: Πώς η ΕΕ δαπανά το ένα τρίτο του προϋπολογισμού της για τους αγρότες [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/FARMERS.jpg)