Χαρτί και μολύβι έχουν πιάσει οι τράπεζες σχεδιάζοντας τα προϊόντα της νέας γενιάς καταθέσεων προκειμένου να γίνουν ελκυστικές στα προθεσμιακά και επενδυτικά προϊόντα. Οι καταθέτες ψάχνουν σωσίβια από τις ζημιές που δημιουργεί ο υψηλός πληθωρισμός στα εισοδήματα και τα πιστωτικά ιδρύματα έχουν ξεκινήσει να λανσάρουν νέες προθεσμιακές καταθέσεις. Κάποια από τα προγράμματα συνδέονται με επενδυτικά εργαλεία, όπως τα αμοιβαία κεφάλαια, προσφέροντας αποδόσεις αναλόγως με τον βαθμό του ρίσκου.

Τα υβριδικά αυτά προϊόντα αναμένεται να αποτελέσουν τη βάση για τις προσεχείς, υψηλότερεςαποδόσεις. Πρόκειται για συνδυασμό προθεσμιακών καταθέσεων, αμοιβαίων κεφαλαίων και ασφαλιστικών προϊόντων, σε διαφορετική αναλογία, ανάλογα με τη διάρκεια και τον κίνδυνο που μπορεί να αναλάβει ο αποταμιευτής. Αυτά τα προϊόντα, πέρα από τον τόκο θα μπορούν να δίνουν ενδιάμεσες πληρωμές, κάτι σαν μέρισμα, ενώ το ύψος της απόδοσης θα συνδέεται με τον χρόνο διακράτησης και με τον κίνδυνο. Για παράδειγμα, θα είναι μεγαλύτερης διάρκειας από μία προθεσμιακή κατάθεση ενός έτους, αλλά θα δίνουν κίνητρο διατήρησης των χρημάτων στην τράπεζα, μέσω συχνότερου ανατοκισμού.

Στεγαστικά δάνεια: Βάζει φωτιά η άνοδος των επιτοκίων – Πόσο αυξάνονται οι δόσεις

Αντί δηλαδή το επιτόκιο να εφαρμόζεται ετησίως, θα γίνεται εξαμηνιαίος ή τριμηνιαίος ανατοκισμός. Ετσι, ένα ετήσιο επιτόκιο 2%, με εξαμηνιαίο ανατοκισμό έχει ετήσια απόδοση 2,01%. Αν, όμως, ο ανατοκισμός γίνει ανά τρίμηνο ή κάθε μήνα, τότε η απόδοση αυξάνεται σε 2,015% και 2,02%, αντίστοιχα. Σε αυτό μπορεί να προστίθεται προκαταβολικά ο τόκος, οπότε θα αυξάνεται το ποσό στο οποίο εφαρμόζεται το επιτόκιο, εφόσον διακρατηθεί για περισσότερο χρόνο αλλά και το ετήσιο «κουπόνι» που μπορεί να προέρχεται από την απόδοση ενός αμοιβαίο κεφαλαίου. Το αμοιβαίο κεφάλαιο, ανάλογα με τον κίνδυνο, μπορεί να είναι καλάθι άλλων καταθέσεων και νομισμάτων μέχρι μετοχές και εταιρικά ομόλογα υψηλού κινδύνου. Στόχος των τραπεζών είναι να προσφέρουν αποδόσεις γύρω στο 20% στην 5ετία, με μέτριο προς χαμηλό κίνδυνο.

Οι λύσεις

Οι λύσεις. Ταυτόχρονα, θα δημιουργηθούν κατηγορίες και εξατομικευμένες λύσεις – που έως έναν βαθμό υπάρχουν και σήμερα – ώστε να προσαρμόζεται η απόδοση, η διάρκεια και ο κίνδυνος ανάλογα με τον σκοπό. Για παράδειγμα, μπορεί ο αποταμιευτής να θέλει να δημιουργήσει κεφάλαιο ή μηνιαίες καταβολές για μετά τη σύνταξη ή κεφάλαιο για σπουδές των παιδιών.

Ηδη, τα προϊόντα διάρκειας μεγαλύτερης των 12 μηνών, δίνουν τη δυνατότητα στους πελάτες να κλειδώσουν καλές αποδόσεις έως και το 2025. Οι ελληνικές τράπεζες έχουν προχωρήσει από τα τέλη Οκτωβρίου – αν και με αργά βήματα – σε αυξήσεις των αποδόσεων και βάσει του κεφαλαίου και της διάρκειας μπορούν να φτάνουν το 2%.

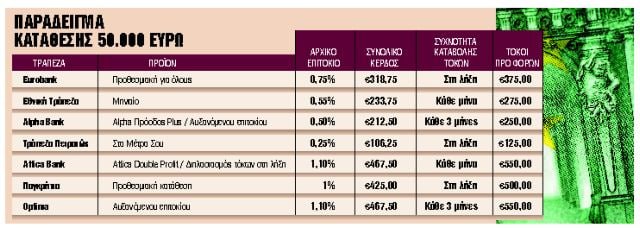

Οι αποδόσεις. «ΤΑΝΕΑ Σαββατοκύριακο» παρουσιάζουν τις αποδόσεις των προθεσμιακών προϊόντωνκαι παραδείγματα για το πόσο είναι το όφελος για τον καταθέτη στη λήξη του προϊόντος για κεφάλαια από 50.000 ως 100.000 ευρώ.

Σύμφωνα με τα στοιχεία της Τράπεζας της Ελλάδος, τον Δεκέμβριο το μέσο επιτόκιο στα υφιστάμενα υπόλοιπα των καταθέσεων με συμφωνημένη διάρκεια έως 2 έτη από νοικοκυριά αυξήθηκε κατά 8 μονάδες βάσης. Διαμορφώθηκε στο 0,22%, ενώ το αντίστοιχο επιτόκιο των καταθέσεων από επιχειρήσεις αυξήθηκε κατά 46 μονάδες βάσης και διαμορφώθηκε στο 0,73%. Αυτά τα επιτόκια είναι ακόμα πιο αυξημένα κατά τον Ιανουάριο, και τραπεζικοί παράγοντες αναφέρουν ότι η αυξητική τάση θα συνεχιστεί κατά το επόμενο διάστημα, υπό τη σκιά επίσης των αυξήσεων της Ευρωπαϊκής Κεντρικής Τράπεζας.

Τα ελληνικά ιδρύματα έχουν λανσάρει προϊόντα όπου στη 12μηνη διάρκεια, το επιτόκιο φτάνει το 1%, στις προθεσμιακές με διάρκεια τους 24 μήνες φτάνει το 2%, ενώ για ποσά άνω των 100.000 ευρώ οι αποδόσεις μπορεί να είναι ακόμα πιο αυξημένες. Στις προθεσμιακές που συνδέονται με επενδύσεις σε αμοιβαία κεφάλαια η απόδοση φτάνει περίπου το 1% και αυξάνεται αναλόγως του βαθμού του ρίσκου και το ποσό του επενδυτή.

Παραδείγματα

Για παράδειγμα: – καταθέτης με κεφάλαιο 50.000 ευρώ και διάρκεια προθεσμιακής στους 12 μήνες μπορεί να βρει επιτόκιο που φτάνει το 1%, με καταβολή τόκων κάθε μήνα. Το συνολικό καθαρό κέρδος, στο οποίο συμπεριλαμβάνονται οι τόκοι και η επιβράβευση, θα είναι σε ένα έτος περίπου 467 ευρώ.

– καταθέτης με κεφάλαιο 50.000 ευρώ και διάρκεια προθεσμιακής στους 24 μήνες μπορεί να βρει επιτόκιο που φτάνει το 2%, με καταβολή τόκων κάθε τρεις μήνες. Το συνολικό καθαρό κέρδος, στο οποίο συμπεριλαμβάνονται οι τόκοι και η επιβράβευση, θα είναι σε ένα έτος περίπου 1.700 ευρώ.

– καταθέτης με κεφάλαιο 100.000 ευρώ και διάρκεια προθεσμιακής στους 12 μήνες μπορεί να βρει επιτόκιο που φτάνει το 1,3%, με καταβολή τόκων κάθε μήνα. Το συνολικό καθαρό κέρδος, στο οποίο συμπεριλαμβάνονται οι τόκοι και η επιβράβευση, θα είναι σε ένα έτος περίπου 1.005 ευρώ.

– καταθέτης με κεφάλαιο 100.000 ευρώ και διάρκεια προθεσμιακής στους 24 μήνες μπορεί να βρει επιτόκιο που φτάνει το 2%, με καταβολή τόκων κάθε 3 μήνες. Το συνολικό καθαρό κέρδος, στο οποίο συμπεριλαμβάνονται οι τόκοι και η επιβράβευση, θα είναι σε ένα έτος περίπου 3.400 ευρώ.

Πηγή: Έντυπη έκδοση Τα Νέα