Υπό την απειλή του πλειστηριασμού αναμένεται να τεθούν οι ιδιοκτήτες 700.000 ακινήτων, μετά την απόφαση που έλαβε χθες ο Άρειος Πάγος.

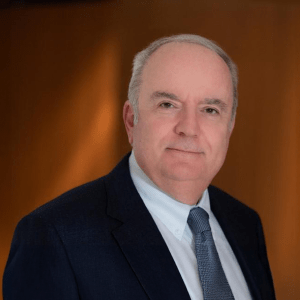

Σύμφωνα με πληροφορίες, με ισχυρή πλειοψηφία (56-9), η Ολομέλεια του Αρείου Πάγου, σε διάσκεψη κεκλεισμένων των θυρών, τάχθηκε υπέρ των εκπροσώπων των funds (servicers), με αποτέλεσμα οι δεύτεροι να είναι σε θέση να προχωρούν σε πλειστηριασμούς. Όπως προκύπτει, οι δικαστές αποδέχθηκαν την εισήγηση της αρμόδιας εισαγγελέως και αποφάνθηκαν ότι οι διαχειριστές των funds που εδρεύουν στην Ελλάδα (servicers), μπορούν να προχωρούν σε δικαστικές πράξεις, ήτοι να προβαίνουν σε πλειστηριασμούς με τη δική τους επωνυμία.

Τι σημαίνει όμως αυτό για χιλιάδες δανειολήπτες ενυπόθηκων δανείων σε όλη την Ελλάδα; Υπενθυμίζεται ότι, σύμφωνα με γνωμοδότηση που είχε κατατεθεί στον Αρειο Πάγο, στα χέρια των εταιρειών διαχείρισης δανείων του εξωτερικού, αλλά και των funds που έχουν συστήσει ελληνικές τράπεζες (ως θυγατρικές) έχουν περιέλθει 700.000 ακίνητα, αξίας 45 δισ. ευρώ. Πολλά από αυτά τα ενυπόθηκα ακίνητα κινδυνεύουν να βγουν στο «σφυρί» με ταχύτατες διαδικασίες και χωρίς ουσιαστικά να έχουν οι ιδιοκτήτες τους δυνατότητα νομικής άμυνας. Τα ενυπόθηκα αυτά ακίνητα ανήκουν σε δανειολήπτες οι οποίοι αδυνατούν οικονομικά να καταβάλουν τις μηνιαίες δόσεις και οι δανειακές τους συμβάσεις και τα υποθηκευμένα ακίνητα έχουν πωληθεί στα funds. Το θέμα γίνεται ακόμη πιο σοβαρό, καθότι τα επιτόκια ολοένα και αυξάνονται μετά τις αποφάσεις της ΕΚΤ, με αποτέλεσμα πολλοί δανειολήπτες να κινδυνεύουν να να «κοκκινίσουν».

Επιτόκια: Νέος γύρος αυξήσεων σε στεγαστικά και καταναλωτικά δάνεια [παραδείγματα]

Ουσιαστικά, προστίθεται η επιβάρυνση από τις αυξήσεις επιτοκίων σε όσους πληρώνουν στεγαστικό δάνειο, με κυμαινόμενο επιτόκιο. Ενδεικτικά, για ιδιοκτήτη που είχε δάνειο ύψους 100.000 ευρώ, διάρκειας 20-30 χρόνια, η συνολική επιβάρυνση φτάνει τα 300 ευρώ για ανά μήνα. Συνεπώς, πολλοί δανειολήπτες κινδυνεύουν να «κοκκινίσουν» και να απειληθούν με πλειστηριασμούς στην πορεία. Την ίδια στιγμή, ο Εξωδικαστικός Μηχανισμός φαίνεται ότι δε μπορεί να οδηγήσει σε μαζικές λύσεις, καθότι τα στοιχεία που δημοσιοποίησε το υπουργείο Οικονομικών δείχνουν οι ρυθμίσεις έφτασαν μόλις τις 3.323 από το σύνολο των 47.600 αιτήσεων, ήτοι ποσοστό λίγο κάτω από 7%, γεγονός το οποίο προκαλεί μεγαλύτερη ανησυχία, με τις πληροφορίες να αναφέρουν ότι το υπουργείο Οικονομικών ετοιμάζεται να προχωρήσει σε αλλαγές.

Το «μήνυμα» στα δικαστήρια

Αξίζει να σημειωθεί ότι προκάλεσε εντύπωση η ταχύτητα με την οποία ελήφθη η απόφαση, καθότι η αρχική συζήτηση διεξήχθη στις 26 Ιανουαρίου, οπότε και υπήρξε η εισήγηση της εισαγγελέως, με το περιθώριο λήψης της απόφασης να είναι 60 ημέρες. Όπως σημείωναν νομικές πηγές, η χθεσινή απόφαση δίνει το περιθώριο στα δικαστήρια όλης της Ελλάδας, ούτως ώστε να μην προχωρούν σε ανακοπές πλειστηριασμών, έως ότου καθαρογραφεί και δημοσιοποιηθεί η συγκεκριμένη απόφαση, η οποία αφορά και την πρώτη κατοικία. Νομικοί κύκλοι σημείωναν ότι μετά τη δημοσιοποίηση της απόφασης της Ολομέλειας, είναι πιθανό να σημειωθεί ένα μεγάλο κύμα πλειστηριασμών χιλιάδων «κόκκινων» οφειλετών.

Αξίζει να υπενθυμιστεί ότι το θέμα συζητήθηκε στις 26 Ιανουαρίου στην Ολομέλεια του Αρείου Πάγου, οπότε δικηγορικοί σύλλογοι, επιμελητήρια, καταναλωτικές οργανώσεις και άλλοι φορείς υποστήριξαν ότι οι servicers δεν μπορούν να λειτουργούν ως διάδικοι των funds, καθώς αυτό δεν προβλέπεται στη νομοθεσία του 2003, στη βάση της οποίας έγινε η όλη διαδικασία.

Από την πλευρά τους, οι νομικοί εκπρόσωποι των Eurobank και doValue, για υπόθεση των οποίων συνεδρίασε το δικαστήριο, υπογράμμισαν ότι ο νόμος του 2015 που διέπει τη λειτουργία του κλάδου, ορίζει την υποχρεωτική διαμεσολάβηση των διαχειριστών.

Σημείωσαν δε πως αυτό προβλέφθηκε για την προστασία των οφειλετών, ώστε να μη διαπραγματεύονται απευθείας με τα funds, αλλά με εταιρείες που είναι υποχρεωμένες να ακολουθούν συγκεκριμένους κανόνες. «Σημασία δεν έχει πώς ένα δάνειο αποενοποιήθηκε, με απευθείας πώληση ή μέσω τιτλοποίησης, αλλά ποιος θα είναι αυτός που θα το διαχειριστεί» τόνισαν σχετικά.

Οι διαφορές των νόμων και οι παρεμβάσεις

Το ζήτημα οδηγήθηκε στην Ολομέλεια του Αρείου Πάγου, κατόπιν αντικρουόμενων αποφάσεων που έχουν εκδοθεί από το Ανώτατο Δικαστήριο επί του θέματος και κυρίως λόγω της αντιφατικότητας των σχετικών νόμων του 2003 και του 2015.

Θα πρέπει να υπενθυμιστεί ότι ο νόμος 4354/2015 για τα «κόκκινα» δάνεια, προβλέπει ειδική νομιμοποίηση στους servicers, ώστε να μπορούν να πραγματοποιούν διαδικαστικές πράξεις αντί του δικαιούχου της απαίτησης, ενώ ο 3156/2003 που αφορά γενικά σε ρυθμίσεις δανείων και στο άρθρο 10 (παράγραφος 14) αναφέρει ότι οι προβλεπόμενες εταιρείες ενεργούν πράξεις διαχειρίσεως για λογαριασμό των εταιρειών που έχουν τα δάνεια, χωρίς να αποδίδεται σε αυτές η συγκεκριμένη ιδιότητα του «μη δικαιούχου ή μη υπόχρεου διαδίκου».

Αξίζει να σημειωθεί ότι τράπεζες, funds και servicers επέλεγαν τον νόμο του 2003, καθώς δεν τους επέβαλε να υποβάλουν αιτιολογημένη πρόταση ρύθμισης στους δανειολήπτες, όπως προέβλεπε ο μεταγενέστερος νόμος του 2015. Επίσης, ο νόμος του 2003 ορίζει ότι πως όσα έσοδα αποκτήσουν από τη διαχείριση των κόκκινων δανείων (αγοράζουν στο 8% της απαίτησης αλλά μέσω ενός πλειστηριασμού μπορεί να εισπράξουν πολλαπλάσια ποσά) είναι καθαρό αφορολόγητο κέρδος.

Για το θέμα είχε κάνει παρέμβαση και ο Δικηγορικός Σύλλογος Αθηνών είχε παρέμβει, αναφέροντας χαρακτηριστικά πως «όπως τεκμηριωμένα αναπτύχθηκε ενώπιον του Ανωτάτου Δικαστηρίου, αντίθετα από τη μέχρι τώρα πρακτική των Εταιριών Διαχείρισης Απαιτήσεων από Δάνεια και Πιστώσεις (Ε.Δ.Α.Δ.Π.), οι τελευταίες δεν διαθέτουν κατά νόμο κατ’ εξαίρεση νομιμοποίηση για την άσκηση διαδικαστικών εν γένει πράξεων (έκδοση διαταγής πληρωμής, επίσπευση αναγκαστικής εκτέλεσης κλπ), στις περιπτώσεις που η μεταβίβαση των απαιτήσεων και η αντίστοιχη ανάθεση της διαχείρισης προς αυτές γίνεται με βάση τις διατάξεις για την τιτλοποίηση των απαιτήσεων του Ν. 3156/2003».

![Ακτοπλοϊα: Αυξημένη η κίνηση τον Ιούλιο παρά τα υψηλές τιμές στα εισιτήρια [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/07/EV_BR_030918_APERGIA_PNO11-1024x683-1.jpg)

![ΗΠΑ: Γιατί η επενδυτική τραπεζική…φυτοζωεί; [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/ot_banks_USA-768x450-1.png)