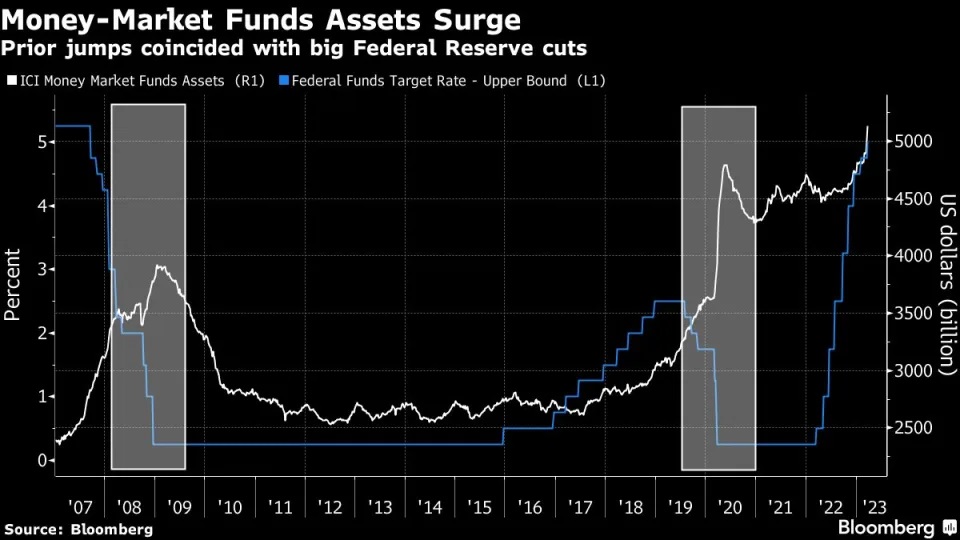

Στην ασφάλεια των επενδυτικών funds που τοποθετούνται σε μετρητά έχουν στραφεί οι επενδυτές τις τελευταίες εβδομάδες, υποκινούμενοι από τον φόβο για μια επανάληψη της Lehman Brothers μετά την κατάρρευση των τραπεζών σε ΗΠΑ και Ευρώπη. Αποτέλεσμα τα συνολικά υπό διαχείριση κεφάλαια να έχουν σκαρφαλώσει σε υψηλό ιστορικό ρεκόρ για την εν λόγω αγορά.

Με τις μετοχές και τα ομόλογα να επιδίδονται σε σκαμπανεβάσματα, η μετατόπιση των κεφαλαίων προς την ασφάλεια των μετρητών, μοιάζει ενδεδειγμένη επί του παρόντος.

Τα επικίνδυνα ομόλογα της Credit Suisse bank

Τα αποκαλούμενα money market funds, είναι επενδυτικά ταμεία τα οποία τοποθετούνται σε βραχυπρόθεσμα χρεόγραφα ή καταθέτουν χρήματα σε τραπεζικούς λογαριασμούς. Οι επιστροφές προς τους επενδυτές είναι πολύ μικρές, ωστόσο θεωρούνται ασφαλή καταφύγια και συχνά χαρακτηρίζονται ως «πάρκινγκ» κεφαλαίων μέχρι να περάσουν οι όποιες αναταράξεις συντελούνται.

Σύμφωνα με τη Bank of America (BofA η οποία επικαλείται τα στοιχεία της EPFR Global, την εβδομάδα που ολοκληρώθηκε την Τετάρτη 22 Μαρτίου στα money market funds καταγράφηκαν εισροές περί των 143 δισ. δολαρίων, ένα εβδομαδιαίο ποσό που είναι το μεγαλύτερο της τελευταίας τριετίας και συγκεκριμένα από τον Μάρτιο του 2020.

Η τάση αυτή ωστόσο έχει αρχίσει να καταγράφεται εδώ και κάποιο καιρό, εφόσον τις τελευταίες τέσσερις εβδομάδες οι συνολικές εισροές στα εν λόγω funds έχουν υπερβεί τα 300 δισ. δολάρια.

Το σύνολο των κεφαλαίων που έχουν συγκεντρώσει τα funds αυτής της κατηγορίας έχει εκτοξευθεί υψηλότερα των 5,1 τρισ. δολαρίων, επίπεδο που συνιστά ιστορικό υψηλό ρεκόρ.

«Η πίστωση και οι χρηματιστηριακές αγορές δεν βλέπουν μειώσεις των επιτοκίων και δεν φοβούνται αρκετά την ύφεση», σύμφωνα με ομάδα αναλυτών με επικεφαλής τον Μάικλ Χάρτνετ. Ο ίδιος υποστηρίζει ότι τα spreads των ομολόγων με επενδυτική βαθμίδα και οι μετοχές θα δεχθούν πλήγμα τους επόμενους τρεις έως έξι μήνες.

Οι αγορές βρίσκονται σε αναβρασμό μετά τα προβλήματα της Credit Suisse που οδήγησαν στην εξαγορά της από τη UBS με τη μεσολάβηση της κυβέρνησης.

Ωστόσο η εξέλιξη αυτή μετά και την κατάρρευση δύο περιφερειακών τραπεζών στις ΗΠΑ δεν έχει πτοήσει κεντρικές τράπεζες, με την Federal Reserve, την Ευρωπαϊκή Κεντρική Τράπεζα και την Τράπεζα της Αγγλίας να προχωρούν με αυξήσεις επιτοκίων παραμένοντας προσηλωμένες στον στόχο τους για να τιθασεύσουν τον υψηλό πληθωρισμό. Μερίδα αναλυτών και επενδυτών ανέμεναν ότι μετά τα πρόσφατα προβλήματα στον τραπεζικό κλάδο, ενδεχομένως οι κεντρικές τράπεζες να έκαναν παύση στις επιτοκιακές αυξήσεις.

Σύμφωνα με τον Χάρτνετ, η Fed είναι πιθανό να μειώσει πολύ επιθετικά τα επιτόκια τους επόμενους 12 μήνες, ωστόσο αυτό θα ξεκινήσει πιθανώς μόνο αφού οι θέσεις εργασίας στις ΗΠΑ αρχίσουν να μειώνονται.

Οι επενδυτές θα πρέπει να πουλήσουν μετοχές μετά την τελευταία αύξηση των επιτοκίων εξαιτίας των αρνητικών επιπτώσεων από την υψηλότερη ανεργία, σύμφωνα με τον Χάρτνετ. «Είναι πλέον μια αγορά σε πτωτική περίοδο μεγαλύτερης διάρκειας από το κανονικό», όμως οι πρόσφατες παρεμβάσεις στη νομισματική πολιτική σημαίνει ότι οι μετοχές δεν έχουν τιμολογηθεί για μια μεγάλη πτώση και οι μεγαλύτερες ανοδικές ανακάμψεις στην αγορά «συμβαίνουν μόνο μετά από μεγαλύτερες μειώσεις».

Αφού οι μετοχές υποχωρούν, «θα αγοράσουμε την επικράτηση των πληθωριστικών κυκλικών παραγόντων, όχι την παλιά επικράτηση των πιστώσεων, των ιδιωτικών κεφαλαίων και της τεχνολογίας με τη μεγάλη κεφαλαιοποίηση».

Μερικά ακόμη στοιχεία

Οι εισροές επανήλθαν σε μετοχές στα 2,6 δισεκατομμύρια δολάρια, με τους επενδυτές να διοχετεύουν 3 δισ. δολάρια στις αναδυόμενες αγορές, την ίδια ώρα που στις αμερικανικές μετοχές οι εκροές ανήλθαν στο 1,7 δισ. δολάρια.

Τις τελευταίες δύο εβδομάδες στην Ευρώπη έχουν σημειωθεί εκροές στις μετοχές ύψους 1,3 δισ. δολαρίων.

Στις ΗΠΑ εισροές ύψους 3,5 δισ. δολαρίων καταγράφηκαν στις μετοχές ανάπτυξης και εκροές της τάξεως των 9,3 δισ. δολαρίων στις μετοχές αξίας.

Αναφορικά με τα ομόλογα, οι εκροές των τελευταίων δύο εβδομάδων ανέρχονται στα 1,2 δισ. δολάρια.

![ΤτΕ: Δυναμική ανάπτυξη με υψηλό πληθωρισμό για την Ελλάδα μέχρι το 2027 [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/06/ot_greec_economy799-1024x600-1.png)