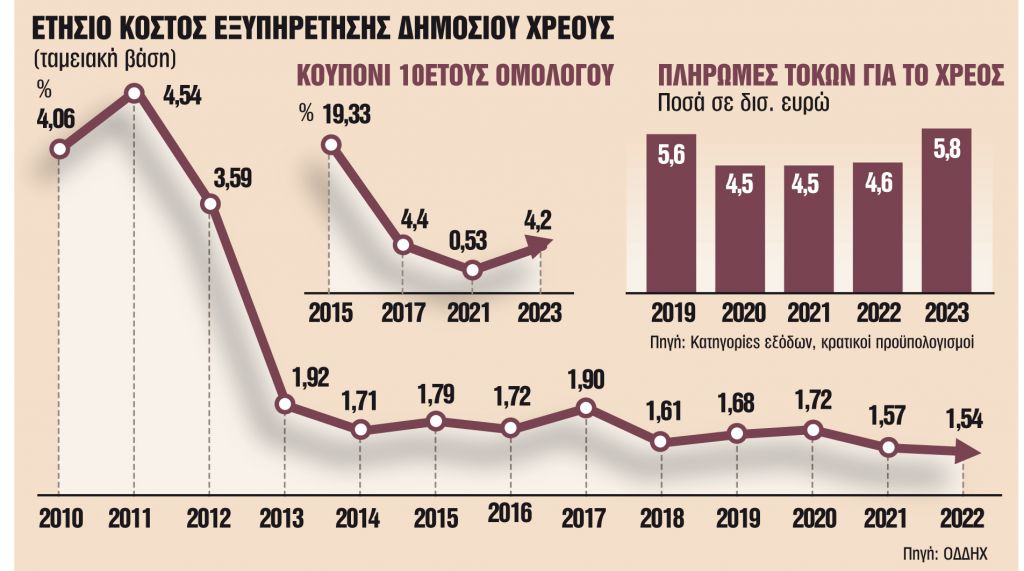

Σωσίβιο απέναντι στις αναταράξεις των διεθνών εξελίξεων και των εγχώριων εκπλήξεων, ειδικά στο πολιτικό μέτωπο, αποτελεί η μείωση του κόστους εξυπηρέτησης, σε συνδυασμό με το υψηλότερο ΑΕΠ και τα υψηλά ταμειακά διαθέσιμα στα 38 δισ. ευρώ. Το παράδοξο λοιπόν των χαμηλών αποδόσεων στα ελληνικά ομόλογα, αν και το ελληνικό δημόσιο χρέος είναι από τα υψηλότερα στον κόσμο ως ποσοστό του ΑΕΠ (170%), έχει εξήγηση.

Αναλυτές υπολογίζουν ότι η Ελλάδα μπορεί να λάβει δάνεια με κόστος κατά 10 μονάδες βάσης χαμηλότερο κατά μέσο όρο από τους δανειολήπτες επενδυτικής βαθμίδας. Το χρέος της Ελλάδας είναι σαν ένα ομόλογο διάρκειας 20 ετών, με ετήσιες ανάγκες χρηματοδότησης, κάτω από 10% του ΑΕΠ και σταθερό επιτόκιο 1,4%.

Bloomberg: Η υπεραπόδοση των ελληνικών ομολόγων

Οι δαπάνες της γενικής κυβέρνησης για τόκους (μετά τα swap) έχει διαμορφωθεί στα περίπου 4,5-4,8 δισ. ευρώ το 2023, από 5,7 δισ. ευρώ το 2020. Ο συνδυασμός της μείωσης της εξυπηρέτησης του χρέους και του υψηλότερου ΑΕΠ για το 2021-2022 αναβάθμισαν στα μάτια των αγορών τα ελληνικά ομόλογα. Tα ελληνικά χαρτιά καταγράφουν από τις καλύτερες επιδόσεις παγκοσμίως με πενταετή συνολική απόδοση 18%.

Αυτό που βλέπουν οι αγορές – και έχουν καταστήσει περιζήτητα τα ελληνικά ομόλογα – είναι κυρίως η βιωσιμότητα του δημόσιου χρέους, η οποία σε μακροπρόθεσμο ορίζοντα συνδέεται με συνετή δημοσιονομική πολιτική και με αυξημένο ρυθμό ανάπτυξης. Πρόσφατα το Bloomberg, βάσει του αντίστοιχου δείκτη του, ανέφερε ότι το κόστος δανεισμού μειώθηκε στο 3,9%, από 15% το 2015, και 63% από το 2012.

Πρώτον, υπάρχουν μικρές χρηματοδοτικές ανάγκες και μεγάλα διαθέσιμα (σχεδόν 38 δισ.).

Δεύτερον, το μεγαλύτερο μέρος του χρέους (περίπου το 75%) βρίσκεται στα χέρια κρατών και όχι στην αγορά.

Τρίτον, η μέση διάρκεια (λήξεις και ανάγκη νέου δανεισμού) είναι πάνω από 20 χρόνια. Οι χρηματοδοτικές ανάγκες για το 2023 ανέρχονται σε 15,4 δισ. ευρώ και σχεδόν οι μισές χρηματοδοτικές ανάγκες του Δημοσίου για το 2023 θα καλύπτονται μέσω των νέων εκδόσεων.

Σύμφωνα με τα τελευταία διαθέσιμα στοιχεία, η εξυπηρέτηση των τόκων του χρέους ως ποσοστό των συνολικών εσόδων παραμένει σε πτωτική πορεία, φθάνοντας το 4,8% το 2022 από 6,9% το 2018 και 11,3% το 2012. Η επίδοση αυτή είναι χαμηλότερη από την αντίστοιχη της Ιταλίας (8,1%) και οριακά χαμηλότερη συγκριτικά με την Ισπανία (5%) και την Πορτογαλία (4,9%), χώρες οι οποίες βρίσκονται σε υψηλότερη επενδυτική βαθμίδα.

Εκθεση Unicredit

Σε έκθεσή της η Unicredit προέβλεψε συνέχιση της ανάπτυξης για την Ελλάδα, κατά την τρέχουσα διετία. Αναμένει ανάπτυξη 1,4% για το 2023 και 1,5% το 2024. Η Capital Economics κάνει λόγο για τις καλύτερες οικονομικές επιδόσεις από τις περισσότερες χώρες της ευρωζώνης φέτος και βλέπει ανάπτυξη στο 0,8% το 2023 και το 2024 θα επιταχυνθεί στο 1,7%, ενώ περαιτέρω ενίσχυση στο 2,3% αναμένεται για το 2025.

![Bιομηχανία: Αθήνα vs Θεσσαλονίκη – Οι διαφορές στις επενδυτικές επιλογές τους [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/03/biomixanika-300x300.jpg)

![Δασμοί: Οι εμπορικές συνομιλίες ΕΕ-ΗΠΑ για τους δασμούς στα αυτοκίνητα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/tofas.jpg)

![Τεχνητή νοημοσύνη: Η ζήτηση ενέργειας αυξάνει τις εκπομπές CO2 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/02/data-center.jpg)

![Χρυσές λίρες: Πουλάνε μαζικά οι Έλληνες το εξάμηνο του 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/photo_2025-07-04_13-01-06.jpg)

![Bιομηχανία: Αθήνα vs Θεσσαλονίκη – Οι διαφορές στις επενδυτικές επιλογές τους [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/03/biomixanika.jpg)

![Βούτυρο: Τι δείχνει το χρηματιστήριο τιμών – Γιατί παίρνουν… φωτιά τα κρουασάν [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/kroyasan-1024x683-1.jpg)

![Εκατομμυριούχοι: Η μεγαλύτερη μετακίνηση πλούτου στην ιστορία το 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/04/money-2048x1366-1.jpeg)

![Τραμπ: Διοργανώνει σύνοδο κορυφής ΗΠΑ και πέντε αφρικανικών χωρών [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/06/trump-maga-scaled.jpg)