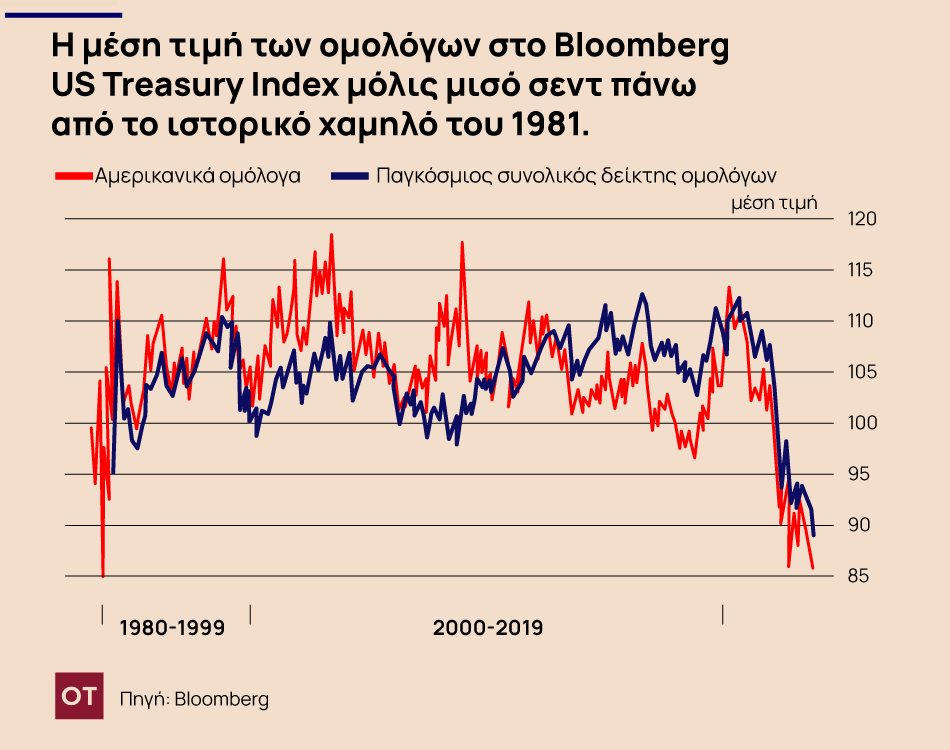

Μπορεί τα ομόλογα να λειτουργούν παραδοσιακά ως επενδυτικά καταφύγια σε περιόδους κρίσεων ή αυξημένων πληθωριστικών πιέσεων, ωστόσο τα πράγματα πλέον φαίνεται ότι έχουν αλλάξει: το ανελέητο ξεπούλημα που παρατηρείται το τελευταίο διάστημα στην παγκόσμια αγορά ομολόγων έχει εκτινάξει τις αποδόσεις σε πολυετή υψηλά, με τους αναλυτές να τονίζουν ότι αυτή η εικόνα μπορεί και να είναι η νέα «κανονικότητα».

Από το αρνητικό αυτό κλίμα δεν θα μπορούσαν να μείνουν ανεπηρέαστα και τα ελληνικά ομόλογα, με τις αποδόσεις του ελληνικού 10ετούς τίτλου να διαμορφώνονται στο 4,47%.

Ειδικότερα, στη δευτερογενή αγορά ομολόγων σήμερα και πιο συγκεκριμένα στο Ηλεκτρονικό Σύστημα Συναλλαγών (ΗΔΑΤ) της Τραπέζης της Ελλάδος καταγράφηκαν συναλλαγές 110 εκατ. ευρώ εκ των οποίων τα 68 εκατ. ευρώ αφορούσαν σε εντολές αγοράς. Η απόδοση του Ελληνικού 10ετούς ομολόγου διαμορφώθηκε στο 4,47% από 4,41% που έκλεισε χθες, έναντι 2,94% του αντίστοιχου Γερμανικού τίτλου, με αποτέλεσμα το spread να διαμορφωθεί στο 1,53% από 1,48% χθες.

Το αμερικανικό ομόλογο 30ετούς διάρκεια ανήλθε στο 5% για πρώτη φορά από το 2007 και το γερμανικό 10ετές ξεπέρασε προς στιγμήν το 3% την Τετάρτη, κινήσεις που θα μπορούσαν να επιταχύνουν μια παγκόσμια επιβράδυνση, να βλάψουν τις μετοχές και τα εταιρικά ομόλογα.

Ομόλογα: Παγκόσμιο sell off – Πωλητές στα κάγκελα, αγοραστές σε ακινησία

Στην αγορά του αμερικανικού δημοσίου – που θεωρείται το θεμέλιο του παγκόσμιου χρηματοπιστωτικού συστήματος – οι αποδόσεις των 10 ετών έχουν εκτιναχθεί κατά 20 μονάδες βάσης (bps) στο 4,8% μόνο αυτήν την εβδομάδα. Από την αρχή του έτους έχει ανέβει κατά σχεδόν 100 μονάδες βάσης και από το 2022 πάνω από 200 bps.

Λευκή πετσέτα

Οι αποδόσεις των ομολόγων κινούνται αντιστρόφως από τις τιμές και οι διαχειριστές περιουσιακών στοιχείων που είχαν κρατήσει ομόλογα αναμένοντας ότι οι τιμές θα αυξηθούν, τώρα ρίχνουν… λευκή πετσέτα.

«Αυτή τη στιγμή υπάρχει τεράστια ώθηση πίσω από το sell off (σε ομόλογα) επειδή η τοποθέτηση στην αγορά ήταν λάθος», σχολιάζει στο Reuters, o Juan Valenzuela, διαχειριστής χαρτοφυλακίου σταθερού εισοδήματος στην Artemis.

«Πολλοί άνθρωποι συμμερίζονταν την ιδέα ότι επειδή η Federal Reserve έφτανε στο αποκορύφωμα των αυξήσεων επιτοκίων, ήρθε η ώρα να αγοράσουν κρατικά ομόλογα».

Οι αποδόσεις τριάντα ετών στις ΗΠΑ άγγιξαν την Τετάρτη το ψυχολογικό επίπεδο του 5% για πρώτη φορά μετά την παγκόσμια χρηματοπιστωτική κρίση και, καθώς εξαπλώθηκε η καταστροφή, η απόδοση του 10ετούς ομολόγου της Γερμανίας έφτασε στο 3%, ένα νέο ορόσημο σε μια αγορά όπου οι αποδόσεις ήταν αρνητικές στις αρχές του 2022.

Οι αποδόσεις των 10ετών ομολόγων της Αυστραλίας και του Καναδά αυξήθηκαν πάνω από 20 bps αυτή την εβδομάδα και οι αποδόσεις των βρετανικών 30ετών κρατικών ομολόγων έφθασαν σε νέο υψηλό 25ετίας πάνω από το 5% την Τετάρτη.

Σε ένα επιπλέον σημάδι της νευρικότητας που επικρατεί μεταξύ των επενδυτών ομολόγων είναι ο δείκτης αστάθειας των ομολόγων MOVE που βρίσκεται σε υψηλό τεσσάρων μηνών.

Τι σημαίνει η άνοδος στις αποδόσεις

Το κόστος δανεισμού του δημοσίου επηρεάζει τα πάντα, από τα επιτόκια στεγαστικών δανείων για ιδιοκτήτες κατοικιών έως τα επιτόκια δανείων για εταιρείες.

Η ταχύτητα της κατάρρευσης των ομολόγων πυροδότησε συναγερμό στις αγορές μετοχών και οδήγησε το δολάριο στο υψηλότερο επίπεδο των τελευταίων μηνών έναντι του ευρώ , της λίρας και του ιαπωνικού γεν.

Οι παγκόσμιες μετοχές έφθασαν στο χαμηλότερο επίπεδο από τον Απρίλιο την Τετάρτη και το κόστος ασφάλισης της έκθεσης σε ένα καλάθι ευρωπαϊκών εταιρικών junk ομολόγων έφτασε σε υψηλό πέντε μηνών, σύμφωνα με στοιχεία της S&P Global Market Intelligence.

«Είμαστε πολύ προσεκτικοί σχετικά με τα επικίνδυνα περιουσιακά στοιχεία σε αυτή τη συγκυρία», υπογράμμισε ο Vikram Aggarwal, διαχειριστής κρατικών ομολόγων στη Jupiter. Και υπογράμμισε ότι τα πιο επικίνδυνα περιουσιακά στοιχεία όπως οι μετοχές και οι εταιρικές πιστώσεις καθίστανται ευάλωτα σε μια ενδεχόμενη ύφεση που θα προκληθεί από τις αυξήσεις των επιτοκίων των κεντρικών τραπεζών.

Δυσκολίες για τις κεντρικές τράπεζες

Μια νέα άνοδος του κόστους δανεισμού είναι επίσης πονοκέφαλος για τις κεντρικές τράπεζες, καθώς σταθμίζουν την ανάγκη διατήρησης των επιτοκίων σε υψηλά επίπεδα για τον περιορισμό του πληθωρισμού έναντι μιας επιδεινούμενης οικονομικής προοπτικής.

Ωστόσο, η αβεβαιότητα σχετικά με το πότε και με ποια μορφή εμφανίζεται αυτή η επιδείνωση οδηγεί σε περαιτέρω επιπλοκές στις αγορές ομολόγων και συμβάλλει στην εντονότερη πώληση των ομολόγων μεγαλύτερης διάρκειας.

Το 10ετές premium στις ΗΠΑ, ένα προσεκτικά παρακολουθούμενο μέτρο της αποζημίωσης που απαιτούν οι επενδυτές για να δανείσουν χρήματα για μακροπρόθεσμο ορίζοντα, έγινε θετικό για πρώτη φορά από τον Ιούνιο του 2021 και αυξήθηκε πάνω από 70 μονάδες βάσης από τα τέλη Αυγούστου, σύμφωνα με τη Fed της Νέας Υόρκης.