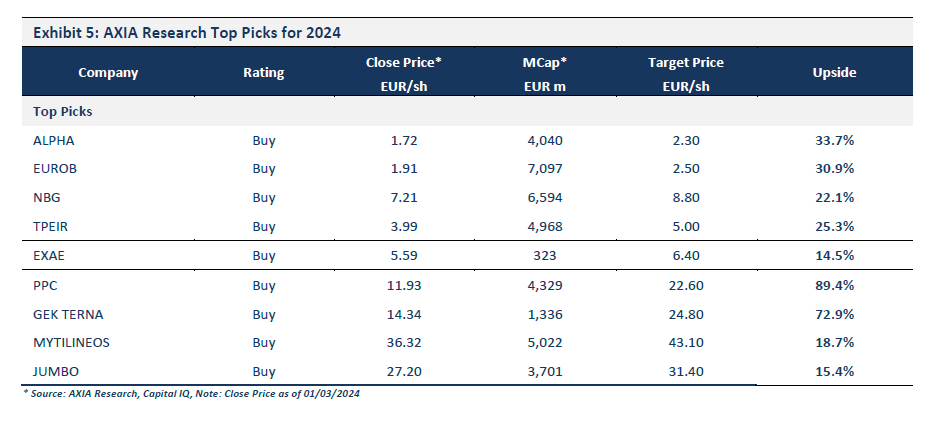

Alpha Bank, Eurobank, Εθνική, Πειραιώς, ΕΧΑΕ, ΔΕΗ, ΓΕΚ Τέρνα, Μυτιληναίος και Jumbo είναι οι κορυφαίες επιλογές της Axia, εν μέσω ισχυρής ζήτησης για τα ελληνικά περιουσιακά στοιχεία. Όπως αναφέρουν οι αναλυτές της, η αναπροσαρμογή της αξίας των ελληνικών περιουσιακών στοιχείων έχει ακόμη δρόμο και αυτό είναι εμφανές σε κάθε μέτρηση (αποτίμηση, αποδόσεις ακινήτων κ.λπ.).

Στην τελευταία ανάλυσή της για την πορεία της ελληνικής οικονομίας και της κεφαλαιαγοράς, η Axia κάνει έναν μικρό απολογισμό από τις συζητήσεις με τους επενδυτές τα τελευταία χρόνια. Οι κύριες ανησυχίες ήταν οι δυνατότητες της ελληνικής οικονομίας μεσοπρόθεσμα, ο πολιτικός κίνδυνος στη χώρα, η ισχύς των ισολογισμών των τοπικών τραπεζών και οι δυνατότητες της Ελλάδας να ανακτήσει την επενδυτική βαθμίδα.

Axia research: Οι θετικοί καταλύτες για τον ΟΤΕ – Τι δείχνουν τα αποτελέσματα τριμήνου

Όλα αυτά ήταν σημαντικές και έγκυρες ανησυχίες και ήταν επίσης τα σημεία που είχε θίξει η Axia στις εκθέσεις της.

Πλέον μερικά πράγματα έχουν αλλάξει:

• Η συναίνεση τώρα αποκλίνει ως προς την άποψη ότι η ελληνική οικονομία έχει τη δυναμική να ξεπεράσει τον μέσο όρο της ΕΕ τα επόμενα χρόνια, παρά τις εξωτερικές αδυναμίες και τις γεωπολιτικές ανησυχίες

• Η έννοια του πολιτικού κινδύνου όχι μόνο δεν καταγράφεται πλέον, ενώ αντίθετα, η Ελλάδα θεωρείται πιθανώς ως η χώρα με τον χαμηλότερο πολιτικό κίνδυνο στη δυτική Ευρώπη

• Το τραπεζικό σύστημα έχει ενισχυθεί. Οι τράπεζες διατηρούν ισχυρή κερδοφορία και οδηγούν σε υψηλά επαναλαμβανόμενα κέρδη, ακόμη και εν αναμονή της μείωσης των επιτοκίων. Καθώς οι ισολογισμοί ενισχύονται περαιτέρω και η ποιότητα του κεφαλαίου βελτιώνεται, η διανομή μερισμάτων βρίσκεται στο τραπέζι

• Η Ελλάδα πέτυχε το καθεστώς της Επενδυτικής Βαθμίδας, ενώ το δημόσιο χρέος συνεχίζει να μειώνεται με σημαντικό ρυθμό υποβοηθούμενο από το τρέχον πληθωριστικό περιβάλλον, αλλά κυρίως δεδομένης της ικανότητας του προϋπολογισμού να δημιουργεί σημαντικά πρωτογενή πλεονάσματα. Το χρέος προς το ΑΕΠ προβλέπεται στο 152,3% μέχρι το τέλος του 2024 και παρόλο που παραμένει υψηλό, έχει πέσει κάτω από τα πρόσφατα υψηλά επίπεδα χρέους προς το ΑΕΠ (206% το 2020).

Δεν υπάρχουν άλλες ανησυχίες;

Οι κίνδυνοι παραμένουν, με την Axia να συστήνει στους επενδυτές να είναι σε εγρήγορση, ειδικά για μια οικονομία που καθοδηγείται από την κατανάλωση, παρά τα βήματα που έγιναν για τη μετάβαση σε ένα οικονομικό μοντέλο που βασίζεται περισσότερο στις επενδύσεις και την παραγωγή.

Όσον αφορά τις προσπάθειες μετάβασης, απαιτούνται περαιτέρω μεταρρυθμίσεις προκειμένου να επιταχυνθούν οι διαδικασίες και να υπάρξουν περισσότερες επενδύσεις. Έχουν γίνει σημαντικά βήματα τα τελευταία 15 χρόνια, αλλά απαιτείται επιμονή της κυβέρνησης για να προχωρήσει σε περαιτέρω μεταρρυθμίσεις, αναφέρει η Axia.

Παρά την ανάγκη για πρόσθετα βήματα για την ενίσχυση της ελκυστικότητας της οικονομίας, ο βασικός μοχλός του αποσυγχρονισμού του οικονομικού κύκλου της Ελλάδας σε σύγκριση με τους ομολόγους της στην Ευρωζώνη, δηλαδή η υποεπένδυση στην οικονομία, απέχει πολύ από το να αντιμετωπιστεί. Έτσι, οι οικονομικές επιδόσεις της Ελλάδας θα πρέπει να παραμείνουν «ακραίες» έναντι των ομοτίμων της στην Ευρωζώνη για μεγαλύτερο χρονικό διάστημα.

Η Axia θεωρεί ότι αυτό έχει καταγραφεί στους επενδυτές και αντικατοπτρίζεται στην επιταχυνόμενη ζήτηση για ελληνικά περιουσιακά στοιχεία. Υπάρχει έντονη ζήτηση για ιδιωτικές συναλλαγές, το χρηματιστήριο είχε ισχυρή απόδοση το 2023 και ξεκίνησε δυναμικά φέτος, ενώ οι τοποθετήσεις και οι πρόσφατες IPO κατέγραψαν υψηλή ζήτηση από ντόπιους και ξένους συμμετέχοντες.

Ακόμα κι έτσι, η Axia υποστηρίζει ότι η αναπροσαρμογή της αξίας των ελληνικών περιουσιακών στοιχείων έχει ακόμη δρόμο και αυτό είναι εμφανές σε κάθε μέτρηση (αποτίμηση, αποδόσεις ακινήτων κ.λπ.). Είναι σημαντικό, εκτός από τη δυναμική της οικονομίας, οι επενδυτές που ενδιαφέρονται για τα ελληνικά περιουσιακά στοιχεία θα πρέπει να λογαριάζουν και τις προσπάθειες της χώρας να αυξήσει τη γεωπολιτική της επιρροή και παράλληλα τις προσπάθειες των τοπικών επιχειρήσεων να επεκταθούν πέρα από τα σύνορα.

Οι προοπτικές της ελληνικής οικονομίας γίνονται εμφανείς…

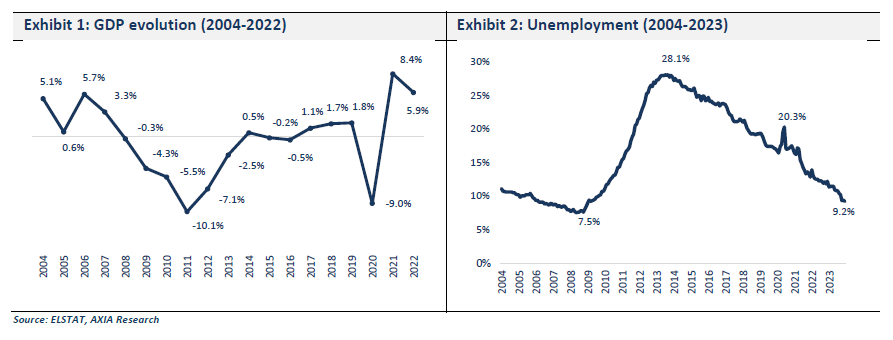

Η σημαντική υποεπένδυση στην οικονομία επέτρεψε στην Ελλάδα να βρίσκεται σε διαφορετικό οικονομικό κύκλο έναντι άλλων χωρών της Ευρωζώνης, οδηγώντας σε υψηλότερες Άμεσες Ξένες Επενδύσεις, χαμηλότερη ανεργία και διατηρώντας το οικονομικό κλίμα σε υψηλά επίπεδα παρά τις επίμονες πληθωριστικές πιέσεις και τις γεωπολιτικές εντάσεις. Το Ταμείο Ανάκαμψης της ΕΕ (RRF) και η ενίσχυση των ισολογισμών του τραπεζικού τομέα, λειτουργούν ως σημαντικοί παράγοντες για την επενδυτική ώθηση και αυτό θα συνεχίσει να ισχύει μεσοπρόθεσμα.

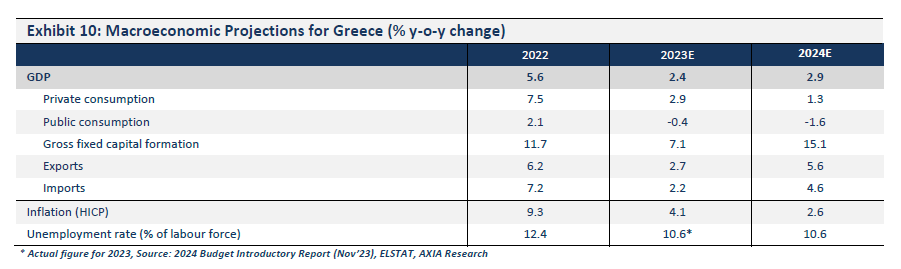

Κόντρα λοιπόν στους παγκόσμιους αρνητικούς «ανέμους», η ελληνική οικονομία θα συνεχίσει να αναπτύσσεται με έντονο ρυθμό τα επόμενα χρόνια, υποστηριζόμενη από i) συνεχείς μεταρρυθμίσεις, ii) τα οφέλη από την επανάκτηση της IG και iii) την επενδυτική διάθεση.

Είναι σημαντικό, η δέσμευση της κυβέρνησης για συνετή δημοσιονομική διαχείριση και για πρωτογενή πλεονάσματα, να συμβάλει στη συνέχιση της μείωσης του δημόσιου χρέους, υποστηρίζοντας περαιτέρω την πιστοληπτική ικανότητα της χώρας.

…η ζήτηση για τα ελληνικά περιουσιακά στοιχεία έχει αυξηθεί και πρέπει να παραμείνει ισχυρή

Μετά τις γενικές εκλογές και την ανάκτηση του καθεστώτος IG, και καθώς η δυναμική της οικονομίας γίνεται εμφανής, οι επενδυτές ασχολούνται περισσότερο με τις ελληνικές μετοχές. Το 2024 ξεκίνησε δυναμικά, με μια ανανεωμένη άνοδο της αγοραστικής δυναμικής σε μετοχές και κλάδους.

Παρά την ισχυρή απόδοση του δείκτη το 2023, το P/E του FTSE/ASE Large Cap παραμένει σημαντικά χαμηλότερο στο 8,1x έναντι αυτού των αναδυόμενων αγορών MSCI (11,3x) και τους STOXX Europe (12,3x).

Είναι σημαντικό ότι τα καθαρά έσοδα των εισηγμένων εταιρειών θα συνεχίσουν να αυξάνονται με έντονο ρυθμό λόγω της αυξανόμενης λειτουργικής μόχλευσης και των αυξανόμενων επενδύσεων. Επίσης, σύμφωνα με την Axia, τα επιχειρηματικά σχέδια των περισσότερων εταιρειών δείχνουν πιο δυναμική επέκταση στο εξωτερικό λόγω των ισχυρών ισολογισμών τους.

Επιστροφή του ΧΑ στις ώριμες αγορές

Ένα άλλο θέμα που θα πρέπει να προσελκύσει την προσοχή των επενδυτών για τα εισηγμένα περιουσιακά στοιχεία είναι η χρονική στιγμή της επιστροφής του ΧΑ σε καθεστώς ανεπτυγμένων αγορών (DM). Μετά την ανάκτηση της πιστοληπτικής ικανότητας IG της Ελλάδας, η οποία αποτελεί προϋπόθεση για την αναβάθμιση του ΧΑ στο καθεστώς DM, η Axia προσπαθεί να εκτιμήσει τη χρονική διαφορά μεταξύ των δύο.

Σύμφωνα με τις εκτιμήσεις της, το καθεστώς DM του ΧΑ αναμένεται να καθυστερήσει έως το 2ο εξάμηνο του 24/1ου εξάμηνο του 2025 για τον FTSE/MSCI αντίστοιχα. Επιπλέον, η αξιολόγηση πιστοληπτικής ικανότητας IG είναι ιδιαίτερα σημαντική για τις ενεργές ροές, ενώ η κατάσταση DM είναι πιο σχετική για τις τιμαριθμοποιημένες ροές (κυρίως ETF) και ορισμένα κεφάλαια συγκριτικής αξιολόγησης.

Τα top picks

Αναφορικά με τις επενδυτικές επιλογές της Axia, αρχικά, συνεχίζει να ευνοεί την έκθεση στον ελληνικό τραπεζικό τομέα. Σε ένα περιβάλλον υψηλότερων επιτοκίων, οι τράπεζες της ΕΕ βρίσκονται στο προσκήνιο μετά από πολλά χρόνια υποαπόδοσης, αλλά εκτιμά ότι οι ελληνικές τράπεζες θα έχουν καλύτερη απόδοση σε σχετική (έναντι SX7P) και απόλυτη βάση.

Οι τέσσερις συστημικές τράπεζες έχουν ζήτηση λόγω της αύξησης των εσόδων και της κερδοφορίας σε περιβάλλον υψηλότερων επιτοκίων και θετικών καταλυτών (πολιτική σταθερότητα, ανάκτηση του καθεστώτος IG και αύξηση του ΑΕΠ).

Σε ό,τι αφορά τους μη χρηματοοικονομικούς τίτλους, εξαιρουμένων των διυλιστηρίων (για ιδιόρρυθμους λόγους), η Axia αναμένει ότι το ΧΑ θα διατηρήσει τη δυναμική ανάπτυξης του EPS σε όλους τους τομείς. Σε κάθε περίπτωση, οι επιλογές της περιλαμβάνουν i) τη ΔΕΗ με τιμή στόχο στα 22,60 ευρώ, ii) τη ΓΕΚ ΤΕΡΝΑ στα 24,80 ευρώ, iii) τον Μυτιληναίο στα 43,10 ευρώ, iv) την Jumbo στα 31,40 ευρώ και v) την EXAE στα 6,40 ευρώ.

![ΙΟΒΕ: Κρατά σταθερή την πρόβλεψη για ανάπτυξη στο 2,2% για φέτος – Ανησυχία για πληθωρισμό [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/06/ot_greece_economy1-2-1024x600-1-1-1-300x300.jpg)

![ΙΟΒΕ: Κρατά σταθερή την πρόβλεψη για ανάπτυξη στο 2,2% για φέτος – Ανησυχία για πληθωρισμό [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/06/ot_greece_economy1-2-1024x600-1-1-1.jpg)