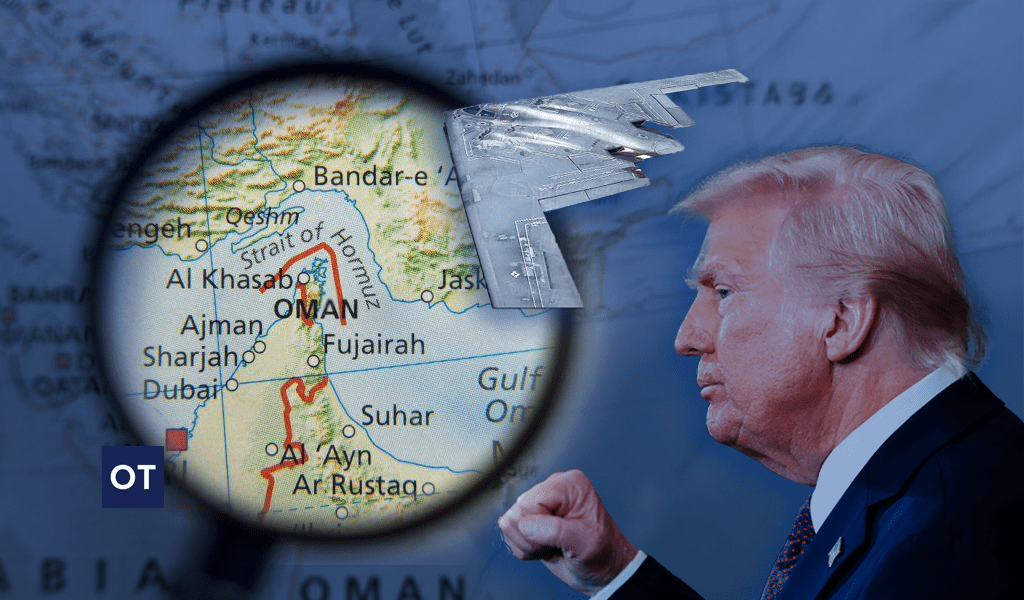

Ενώ πολύ κουβέντα γίνεται για τον ανταγωνισμό και κατ’ επέκταση την επίμονη ακρίβεια, οι μικρές και οι μεσαίες επιχειρήσεις «πνίγονται» όταν στον αντίποδα οι μεγάλες εταιρείες αυξάνουν τα μερίδιά τους και την επιρροή τους στην αγορά.

Σύμφωνα με όσα αναφέρονται στην ετήσια έρευνα του Ινστιτούτου Μικρών Επιχειρήσεων (ΙΜΕ) της ΓΣΕΒΕΕ οι εκπρόσωποι της μικρομεσαίας επιχειρηματικότητας θεωρούν ότι η εγχώρια αγορά συγκεντρώνεται επικίνδυνα, χωρίς η Πολιτεία να παίρνει πρωτοβουλίες για να ελέγξει αυτή τη συγκέντρωση.

Υποχωρεί η «δημοκρατικότητα» της αγοράς

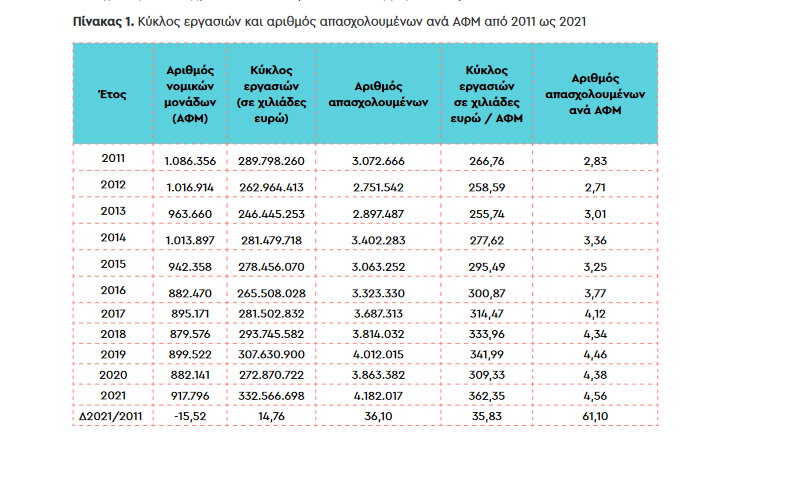

Το απλούστερο μέτρο αξιολόγησης του βαθμού συγκέντρωσης προκύπτει από την εξέταση της εξέλιξης του κύκλου εργασιών ανά επιχειρηματική μονάδα, επισημαίνεται στην έρευνα.

Συγκεκριμένα, την περίοδο 2011 ως 2021, η οποία συμπεριλαμβάνει την κορύφωση της δημοσιονομικής κρίσης, την ασθενή ανάκαμψη που ακολούθησε, την κρίση της πανδημίας και τη μετέπειτα μεγέθυνση, ο αριθμός των νομικών μονάδων μειώθηκε κατά 16%, ο κύκλος εργασιών αυξήθηκε κατά 15%, ο αριθμός απασχολουμένων αυξήθηκε 36% (υπερδιπλάσιος ρυθμός από τον κύκλο εργασιών), η μέση επιχειρηματική μονάδα (ΑΦΜ) αύξησε τον κύκλο εργασιών της κατά 36% (267.000: 2011, 362.000: 2021), ενώ ο αριθμός απασχολουμένων ανά μονάδα αυξήθηκε κι αυτός από 2,83 το 2011 σε 4,56 το 2021.

«Να διευκρινίσουμε ότι για να παρέμενε ίδιος ο βαθμός συγκέντρωσης της ελληνικής οικονομίας την εξεταζόμενη περίοδο 2011-2021 θα έπρεπε ο αριθμός των νομικών μονάδων να αυξανόταν με τον ίδιο ρυθμό που αυξήθηκε ο κύκλος εργασιών», αναφέρει η έκθεση του ΙΜΕ ΓΣΕΒΕΕ 2023 με τίτλο «Ανταγωνισμός & Μικρές Επιχειρήσεις».

Και συνεχίζει: «Αν, αντίθετα με ό,τι συνέβη, η διαφορά του αριθμού των ΑΦΜ ήταν μεγαλύτερη της διαφοράς του κύκλου εργασιών, τότε η δομή της οικονομίας θα γινόταν πιο δημοκρατική». Προσθέτει ακόμη ότι η συγκέντρωση στην αγορά είναι ακόμη μεγαλύτερη από τη διαφαινόμενη, καθώς ο αριθμός των ενεργών εταιρικών ΑΦΜ είναι μικρότερος του υφιστάμενου αριθμού.

Οι 5 μεγάλοι κάθε κλάδου

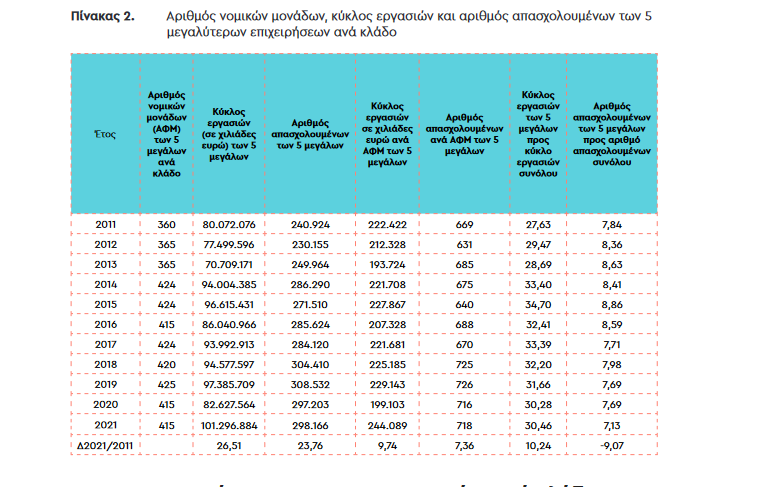

Μεγαλύτερο ενδιαφέρον, όμως, παρουσιάζει το μερίδιο των 5 μεγαλύτερων επιχειρήσεων στο σύνολο της ιδιωτικής οικονομίας.

Έτσι, φαίνεται ότι ο κύκλος εργασιών τους αυξήθηκε από 28% το 2011, σε 30% το 2021. Την ίδια δε περίοδο (που χαρακτηρίζεται ως περίοδος μεγάλης αύξησης στη συνολική απασχόληση), το μερίδιο των 5 μεγάλων στην απασχόληση μειώθηκε κατά 9%, κυμαινόμενο από 8% το 2011, σε 7% το 2021. Συνάγεται, επομένως, ότι η συμβολή τους στην απασχόληση υπολείπεται του μεριδίου τους στα έσοδα, τονίζεται στην έρευνα της ΓΣΕΒΕΕ.

Συγκέντρωση και ανταγωνισμός κατά κλάδο

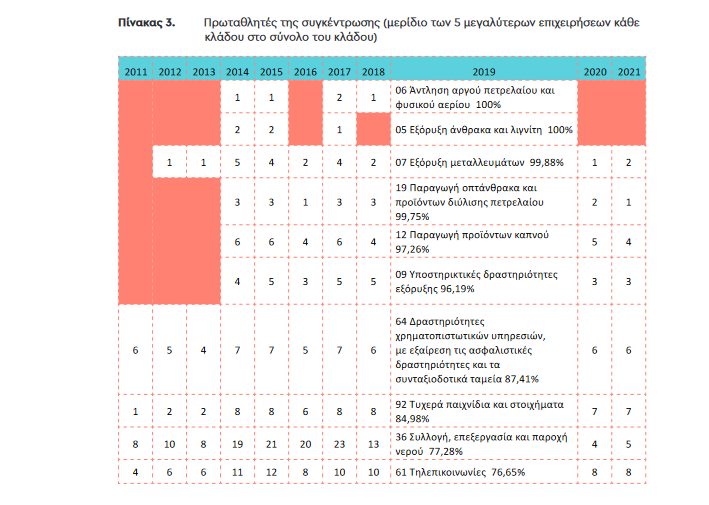

Χρήσιμα συμπεράσματα συνάγονται, αν εξετάσουμε την κλαδική κατανομή της συγκέντρωσης, με βάση τον λόγο των 5 μεγάλων επιχειρήσεων προς το σύνολο του κάθε κλάδου.

Εξετάζοντας το 2019, επειδή δεν επηρεάζεται από τις αλλαγές της πανδημίας και του αναγκαστικού κλεισίματος, οι δέκα κλάδοι με το υψηλότερο ποσοστό συγκέντρωσης ήταν οι εξής: άντληση αργού πετρελαίου και φυσικού αερίου και εξόρυξη άνθρακα και λιγνίτη κατά 100%. Ακολουθούν, με ποσοστά πάνω από 90%, οι κλάδοι εξόρυξης μεταλλευμάτων (99,88%), παραγωγή οπτάνθρακα και προϊόντων διύλισης πετρελαίου (99,75%), παραγωγή προϊόντων καπνού (97,26%) και υποστηρικτικές δραστηριότητες εξόρυξης (96,19%).

Με χαμηλότερο βαθμό συγκέντρωσης εμφανίζονται οι δραστηριότητες χρηματοπιστωτικών υπηρεσιών, εξαιρουμένων ασφαλιστικών δραστηριοτήτων και συνταξιοδοτικών ταμείων (87,41%), τυχερά παιχνίδια και στοιχήματα (84,98), συλλογή, επεξεργασία και παροχή νερού (77,28%) και τηλεπικοινωνίες (76,65%).

Στην άλλη άκρη της διάταξης, δηλαδή των επιχειρήσεων με τη μικρότερη συγκέντρωση, βρίσκονται 10 κλάδοι που το μερίδιο των 5 μεγάλων βρίσκεται πέριξ, αλλά κυρίως υπολείπεται του 10%. Συγκεκριμένα: εστίαση (2,85%), εξειδικευμένες κατασκευαστικές δραστηριότητες (4%), παροχή προσωπικών υπηρεσιών (4,11%), καταλύματα (4,82%), κτηνιατρικές δραστηριότητες (7,12%), εκπαίδευση (7,63%) και νομικές – λογιστικές δραστηριότητες (8,63%), αρχιτεκτονικές δραστηριότητες και δραστηριότητες μηχανικών, τεχνικές δοκιμές και αναλύσεις (9,13%), δραστηριότητες συναφείς προς τις χρηματοπιστωτικές και ασφαλιστικές υπηρεσίες (9,48%) και τέλος χονδρικό εμπόριο, εξαιρουμένου εμπορίου μηχανοκίνητων οχημάτων και μοτοσυκλετών (10,16%).

Χαρακτηριστικά γνωρίσματα

Με βάση την έρευνα, τα βασικά γνωρίσματα των ολιγοπωλιακών κλάδων είναι:

-Κλάδοι με μεγάλες επενδύσεις κεφαλαίου και υψηλό κόστος εισόδου.

-Μέχρι πρότινος δημόσιες επιχειρήσεις.

-Παράγουν προϊόντα με μικρή ελαστικότητα ζήτησης.

-Έχουν μικρό ή ελάχιστο άνοιγμα στην διεθνή αγορά.

Τα βασικά γνωρίσματα των κλάδων του ελεύθερου ανταγωνισμού είναι:

-Δραστηριότητες έντασης εργασίας κι όχι κεφαλαίου.

-Δεν προϋποθέτουν μεγάλες επενδύσεις άρα έχουν μικρό κόστος εισόδου.

-Εξαρτώνται από τους κύκλους της οικονομικής συγκυρίας.

-Εκφράζουν διαχρονικά την μικρή επιχειρηματικότητα.

![Ανταγωνισμός: Οι «μικροί» πνίγονται και οι «μεγάλοι» αυξάνουν μερίδια [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/04/ot_greek_epixeir-1024x600-1-768x450-1.png)