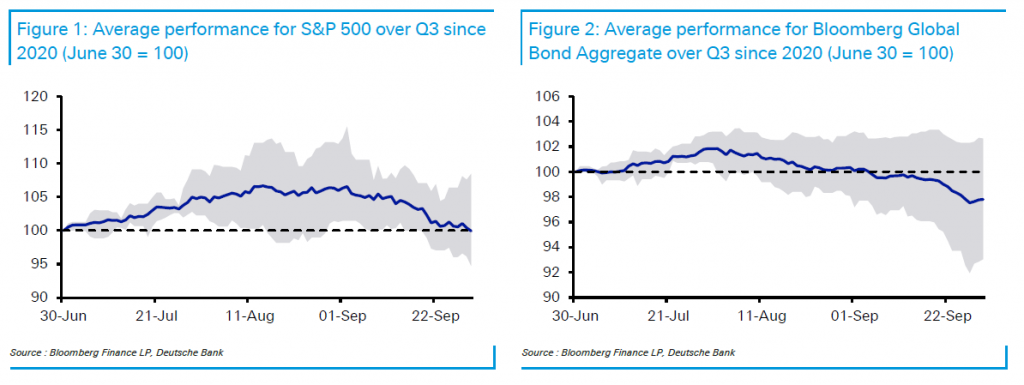

Από την πανδημία το 2020, υπάρχει ένα πολύ σταθερό μοτίβο στην απόδοση της αγοράς το τρίτο τρίμηνο, παρατηρεί η Deutsche Bank. Όπως παρατηρεί, το τρίτο τρίμηνο αρχίζει με έναν δυνατό Ιούλιο, ο οποίος είναι εποχικά ένας από τους καλύτερους μήνες στις αγορές, αλλά τα assets αρχίζουν να επιδεινώνονται και ο Σεπτέμβριος καταλήγει να είναι ένας από τους χειρότερους μήνες του έτους.

Πράγματι, ο S&P 500 υποχωρεί κάθε Σεπτέμβριο από το 2020 και το παγκόσμιο σύνολο ομολόγων του Bloomberg μειώνεται κάθε Σεπτέμβριο από το 2017.

Goldman Sachs: Καθησυχάζει τις αγορές για το πολιτικό ρίσκο… αλλά όχι για πολύ

Από το 2020, τα σχήματα 1 και 2 δείχνουν πώς υπάρχει μια συνεπής ιστορία επιδόσεων ακολουθούμενη από ζημίες τόσο για μετοχές όσο και για ομόλογα.

Το επαναλαμβανόμενο μοτίβο

2023: Το τρίτο τρίμηνο ξεκίνησε δυναμικά καθώς οι ελπίδες για ομαλή «προσγείωση» της αμερικανικής οικονομίας αυξήθηκαν. Αυτό οδήγησε σε αυξανόμενες ελπίδες ότι οι κεντρικές τράπεζες σύντομα θα μείωναν τα επιτόκια, ενώ θετικά επέδρασε η αισιοδοξία για την τεχνητή νοημοσύνη. Αλλά καθώς προχωρούσε το τρίμηνο, υπήρξαν αυξανόμενες ανησυχίες για τον πληθωρισμό και πάλι, εν μέρει χάρη στη νέα άνοδο των τιμών του πετρελαίου. Παράλληλα, οι κεντρικές τράπεζες άρχισαν να ακούγονται πιο επιθετικές και οι αποδόσεις αυξήθηκαν απότομα.

2022: Το τρίτο τρίμηνο ξεκίνησε με αισιοδοξία ότι ο πληθωρισμός τελικά ελεγχόταν μετά την εξαιρετική του άνοδο, με κάποια βοήθεια από την υποχώρηση των τιμών των εμπορευμάτων. Αυτό οδήγησε τους επενδυτές να τιμολογούν λιγότερο επιθετικές αυξήσεις επιτοκίων, υπήρχε μια αφήγηση περί κορύφωσης του πληθωρισμού ότι τα χειρότερα είχαν περάσει και η Fed θα μπορούσε να εξετάσει μειώσεις επιτοκίων το 2023.

Αλλά μέχρι τα μέσα Αυγούστου, η επιθετική ρητορική ενισχύθηκε ξανά, συμπεριλαμβανομένων μερικών πολύ επιθετικών σχολίων από τον πρόεδρο της Fed, Jerome Powell στο Jackson Hole. Επιπλέον, το σοκ στις τιμές της ενέργειας στην Ευρώπη συνεχίστηκε και στα τέλη Σεπτεμβρίου σημειώθηκε περαιτέρω αναταραχή στην αγορά με επίκεντρο το Ηνωμένο Βασίλειο την εποχή της Liz Truss.

2021: Το τρίτο τρίμηνο ξεκίνησε καλά, με τη βοήθεια καθησυχαστικών σχολίων από στελέχη της κεντρικής τράπεζας και των αξιοπρεπών εταιρικών κερδών. Αυτό βοήθησε να αντισταθμιστούν οι ανησυχίες σχετικά με την πιο μολυσματική παραλλαγή δέλτα του Covid-19.

Αλλά μέχρι τον Σεπτέμβριο σημειώθηκε μεγάλη άνοδος στις τιμές της ενέργειας και οι τιμές του ευρωπαϊκού φυσικού αερίου άρχισαν να αυξάνονται. Αυτό οδήγησε επίσης τις κεντρικές τράπεζες να αναβαθμίζουν τις προβλέψεις τους για τον πληθωρισμό και να στρέφονται προς μια πιο επιθετική κατεύθυνση.

2020: Ο Covid κυριάρχησε στην ατζέντα το 2020, με τις αγορές να επικεντρώνονται σε μεταβλητές όπως οι αριθμοί κρουσμάτων και οι περιορισμοί. Καθώς ξεκίνησε το τρίτο τρίμηνο, υπήρχε ακόμα αισιοδοξία ότι μπορεί να ξεπεράσουμε τα χειρότερα της πανδημίας, αλλά καθώς οι αριθμοί των κρουσμάτων άρχισαν να ανεβαίνουν ξανά, αυτό οδήγησε σε έναν νέο γύρο περιορισμών στην οικονομική δραστηριότητα.

Γιατί αυτό το μοτίβο επαναλαμβάνεται συνέχεια;

Δεδομένου αυτού του σταθερού μοτίβου, αξίζει να σκεφτούμε αν υπάρχει κάτι σε αυτό, ανέφερε η Deutsche Bank. Οι όγκοι του τρίτου τριμήνου μπορεί να είναι λίγο πιο μικροί δεδομένων των καλοκαιρινών διακοπών, και υπάρχουν και άλλα γεγονότα όπως το Jackson Hole που μπορούν να λειτουργήσουν ως άξονας για μια νέα αφήγηση της αγοράς, ειδικά καθώς μπαίνουμε στην εποχή του “back to school” μετά τις καλοκαιρινές διακοπές .

Αλλά τα τελευταία χρόνια, φαίνεται να καθοδηγείται από εξωτερικά γεγονότα που συνέβη να συμπίπτουν το τρίτο τρίμηνο. Για παράδειγμα, το 2020, η εστίαση ήταν πάνω από όλα τα κρούσματα Covid, τα οποία άρχισαν να αυξάνονται ξανά καθώς πλησίαζε ο χειμώνας.

Στη συνέχεια, το 2022, τα ζητήματα του ευρωπαϊκού εφοδιασμού με φυσικό αέριο ήταν στο επίκεντρο, μαζί με την αναταραχή του Ηνωμένου Βασιλείου γύρω από τον μίνι προϋπολογισμό στα τέλη Σεπτεμβρίου. Έτσι, πολλές από αυτές τις κινήσεις εξαρτήθηκαν από συγκεκριμένα γεγονότα.

Κοιτάζοντας ακόμη πιο πίσω, πολλά αρνητικά γεγονότα έχουν ιστορικά συνέβη τον Σεπτέμβριο, συμπεριλαμβανομένης της 11ης Σεπτεμβρίου 2001, της κατάρρευσης της Lehman Brothers το 2008 και της όξυνσης της κρίσης του ευρώ το 2011.

Θα επαναληφθεί το 2024;

Τουλάχιστον μέχρι στιγμής, αυτό το μοτίβο ενός ισχυρού Ιουλίου διατηρείται και το 2024, αναφέρει η γερμανική τράπεζα. Ο S&P 500 έχει ανέβει σε νέα ρεκόρ και έχει ήδη αυξηθεί +2,06% από τις αρχές Ιουλίου.

Τα παγκόσμια ομόλογα τα πήγαν επίσης καλά, με τις αποδόσεις των 10ετών ομολόγων να υποχωρούν περίπου 10 μονάδες βάσης ήδη αυτόν τον μήνα.

Αλλά κοιτάζοντας το μέλλον, είναι επίσης σαφές πού θα μπορούσαν να προκύψουν πιθανές αδυναμίες:

1. Η θέση σε μετοχές βρίσκεται σε υψηλά επίπεδα και οι αναλυτές μετοχών της DB διαπίστωσαν ότι η συνολική θέση βρίσκεται επί του παρόντος στο 93ο εκατοστημόριο.

2. Το ράλι των μετοχών του 2024 συνεχίζει να είναι πολύ περιορισμένο λόγω των μετοχών τεχνολογίας megacap. Αυτό σημαίνει ότι, παρόλο που ο S&P 500 σημείωσε άνοδο +16,84%, ο ισοσταθμισμένος S&P 500 είναι μόλις +3,85%, και ο Russell 2000 μικρής κεφαλαιοποίησης είναι μόλις +0,57%.

3. Η πολιτική αβεβαιότητα και οι δημοσιονομικοί κίνδυνοι εξακολουθούν να βρίσκονται στον ορίζοντα και οι αγορές θα στρέφουν όλο και περισσότερο την προσοχή τους στις προεδρικές εκλογές των ΗΠΑ στις 5 Νοεμβρίου.

4. Πρόσφατα υπήρξε σαφής επιδείνωση στα παγκόσμια δεδομένα και την περασμένη Παρασκευή το ποσοστό ανεργίας στις ΗΠΑ ανέβηκε στο 4,1%, το υψηλότερο από τον Νοέμβριο του 2021.

Ο χρόνος θα δείξει τι επιφυλάσσει στη συνέχεια, αλλά προς το παρόν τουλάχιστον, το 3ο τρίμηνο τηρεί το συνηθισμένο του μοτίβο που βλέπουμε συνεχώς από την πανδημία, καταλήγει η Deutsche Bank.

![ΦΠΑ: Τι θα συμβεί στο «ράφι» αν μειωθεί ο συντελεστής – Η ανάλυση της ΤτΕ [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/ot_taxes44.png)

![ΤτΕ: Δυναμική ανάπτυξη με υψηλό πληθωρισμό για την Ελλάδα μέχρι το 2027 [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/06/ot_greec_economy799-1024x600-1.png)