Η πώληση του μεριδίου του ελληνικού Ταμείου Χρηματοπιστωτικής Σταθερότητας στην Εθνική Τράπεζα αποτελεί ορόσημο στην αναδιάρθρωση και την εξυγίανση του ελληνικού τραπεζικού συστήματος, κατά τον οίκο αξιολόγησης Standard & Poor’s.

Όπως υπενθυμίζει, η ελληνική κυβέρνηση συνέστησε το ΤΧΣ το 2010 για να σταθεροποιήσει τον ελληνικό τραπεζικό τομέα κατά τη διάρκεια της κρίσης δημόσιου χρέους της χώρας.

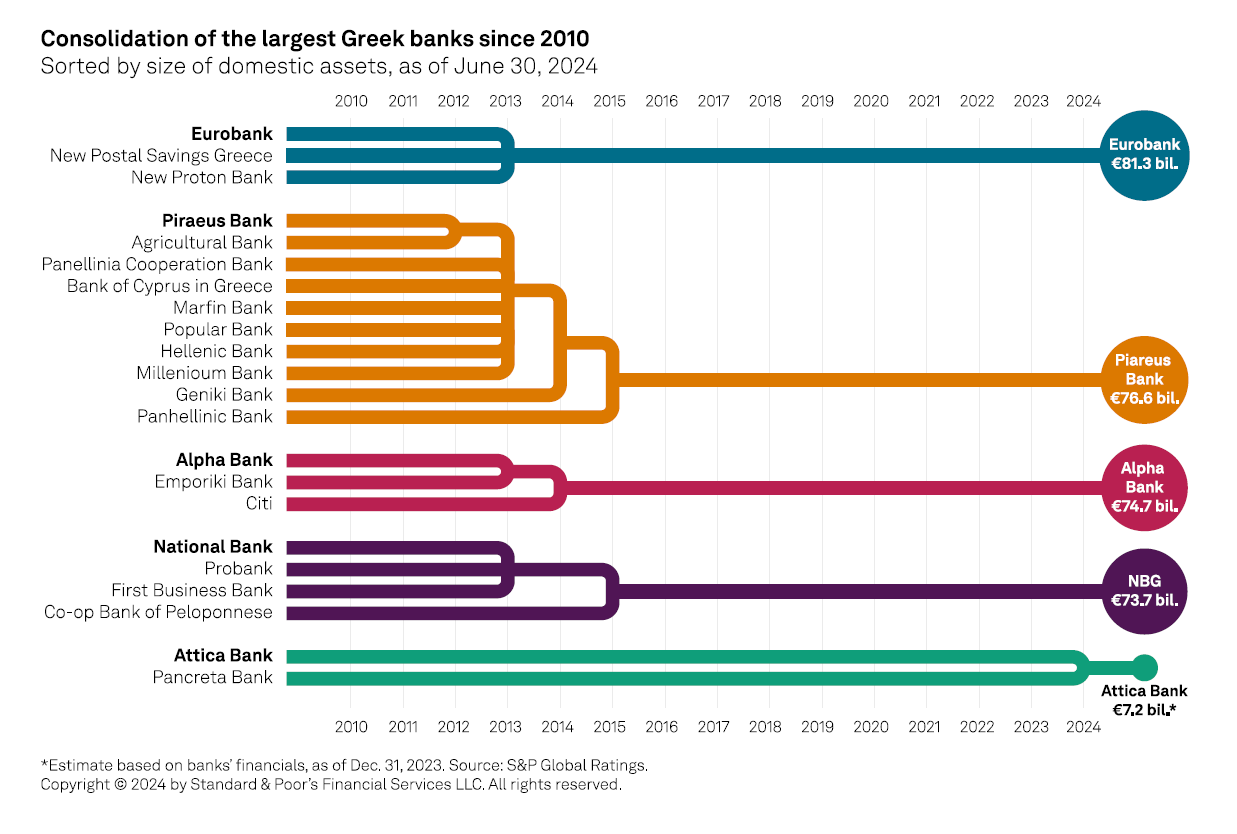

Με την υποστήριξη του ΤΧΣ, το ελληνικό τραπεζικό σύστημα μετασχηματίστηκε σημαντικά, πράγμα που σημαίνει ότι οι τέσσερις εγχώριες συστημικά σημαντικές τράπεζες της Ελλάδας (D-SIBs) και η Attica Bank αντιπροσωπεύουν πλέον το 98% του ενεργητικού του ελληνικού τραπεζικού συστήματος, έναντι 68% στο τέλος του 2007.

Εθνική Τράπεζα: Οι 4 λόγοι για τους οποίους οι αναλυτές θεωρούν επιτυχημένο το placement

Οι προσπάθειες αναδιάρθρωσης βελτίωσαν την αποτελεσματικότητα των τραπεζών και μείωσαν τη μέση αναλογία κόστους προς εισόδημα του κλάδου στο 32,4% στις 30 Ιουνίου 2024 – τη δεύτερη καλύτερη αναλογία στην ΕΕ, σύμφωνα με τον S&P.

Επίσης, οι δείκτες μη εξυπηρετούμενων ανοιγμάτων διαμορφώθηκαν σε 3,6% για τις τέσσερις D-SIB και 6,9% για το τραπεζικό σύστημα στις 30 Ιουνίου 2024, έναντι του ανώτατου ορίου του 48,6% που βρίσκονταν στις 31 Μαρτίου 2018. Αυτό κατά τον οίκο σημαίνει σημαντικά βελτιωμένες προοπτικές κερδών, με την ελληνική κυβέρνηση να βρίσκεται σε καλή θέση να εξέλθει εντελώς από τον εγχώριο τραπεζικό τομέα.

Οι τελευταίες εξελίξεις

Ο οίκος υπενθυμίζει ότι στις 2 Οκτωβρίου 2024, το ΤΧΣ ολοκλήρωσε την πώληση του 10% της Εθνικής Τράπεζας. Το υπόλοιπο 8% του ΤΧΣ θα μεταφερθεί σε άλλη κρατική οντότητα. Αυτό ακολουθεί τις πωλήσεις του ΤΧΣ για το 27% στην Τράπεζα Πειραιώς, το 22% στην Εθνική, το 8,98% στην Alpha Bank και το 1,4% στη Eurobank την περίοδο 2023-2024.

Έτσι, το ΤΧΣ αποεπενδύει πλήρως από τα D-SIB της Ελλάδας και διατηρεί μόνο το 72,5% της Attica Bank.

Γιατί έχει σημασία

Το ΤΧΣ έγινε μέτοχος των ελληνικών D-SIBs, ως μέρος της εισφοράς κεφαλαίου που έλαβαν μετά την αναδιάρθρωση του χρέους της ελληνικής κυβέρνησης. Αν και το ΤΧΣ δεν έχει επηρεάσει ενεργά τις στρατηγικές και τις λειτουργίες των τραπεζών, συνέβαλε στην επιτυχή ανάκαμψή τους.

Τα τελευταία χρόνια, οι τράπεζες ενίσχυσαν τη φερεγγυότητά τους, βελτίωσαν τα χαρτοφυλάκια δανείων τους και βελτίωσαν τις λειτουργικές τους δομές. Καθώς οι συνθήκες ομαλοποιούνται και η κερδοφορία βελτιώνεται, το ΤΧΣ εκχώρησε σταδιακά τα μερίδιά του στα D-SIB της Ελλάδας.

Επιπλέον, οι περιορισμοί στη διαχείριση κεφαλαίου των τραπεζών αίρονται, δίνοντάς τους τη δυνατότητα να ακολουθήσουν μια πιο ενεργή στρατηγική διαχείρισης κεφαλαίου, παρόμοια με αυτή των διεθνών ομολόγων.

Μετά από περισσότερο από μια δεκαετία, οι τράπεζες έδωσαν και πάλι μερίσματα το 2024, με σκοπό να αυξήσουν σταδιακά τις πληρωμές τους προς το όριο του 40%-50%.

Ορισμένες τράπεζες πραγματοποίησαν επίσης συγχωνεύσεις και εξαγορές, όπως η Eurobank που πήρε το πλειοψηφικό μερίδιο της Ελληνικής Τράπεζας. Περαιτέρω συμφωνίες και πρόσθετες αποδοχές των μετόχων πιθανότατα θα επηρεάσουν τη συσσώρευση κεφαλαίου των τραπεζών, εκτιμά ο οίκος.

H έξοδος του ΤΧΣ από τα τέσσερα D-SIB δεν θα επηρεάσει την άποψη του S&P για την πιστοληπτική ικανότητα των τραπεζών

Σύμφωνα με τον S&P, η επιτυχής διάθεση των μεριδίων του ΤΧΣ στα τέσσερα D-SIB και η έντονη ζήτηση από ξένους θεσμικούς επενδυτές για μετοχές της Εθνικής Τράπεζας καταδεικνύουν το ολοένα και πιο θετικό κλίμα της αγοράς προς τις ελληνικές τράπεζες.

Τον Οκτώβριο του 2023, η UniCredit ήταν η πρώτη μεγάλη ευρωπαϊκή τράπεζα που υπέγραψε στρατηγική συνεργασία με μία από τις κορυφαίες ελληνικές τράπεζες εδώ και πάνω από μια δεκαετία.

Το θετικό επενδυτικό κλίμα θα στηρίξει την πρόσβαση των ελληνικών τραπεζών στις αγορές χρέους και θα ενισχύσει την κεφαλαιακή ευελιξία και τα χρηματοδοτικά τους προφίλ.

Παρόλα αυτά, η έξοδος του ΤΧΣ από τα τέσσερα D-SIB δεν θα επηρεάσει την άποψη του S&P για την πιστοληπτική ικανότητα των τραπεζών, καθώς οι αξιολογήσεις του αντανακλούσαν πάντα την υπόθεση ότι η παρουσία του κράτους θα ήταν προσωρινή και μη παρεμβατική.

Τι θα επακολουθήσει

Οι αναβαλλόμενες φορολογικές πιστώσεις (DTC) είναι τα τελευταία απομεινάρια της κρίσης χρέους της Ελλάδας, αλλά η επίλυσή τους θα είναι μια προσπάθεια πολλών ετών, εκτιμά τέλος ο οίκος.

Το υψηλό ποσό των DTC επιβαρύνει την πιστοληπτική ικανότητα των τραπεζών, επειδή η ενεργοποίηση τους θα οδηγούσε σε μείωση των μετοχών, γεγονός που αποθαρρύνει τις τράπεζες από τη χρήση τους.

Οι D-SIB στοχεύουν να μειώσουν το μερίδιο των DTC σε περίπου 30% έως το 2026 και κάτω από 20% έως το 2030 μέσω οργανικής δημιουργίας κεφαλαίου και απόσβεσης.

![S&P: Ορόσημο η αποεπένδυση του ΤΧΣ από την Εθνική στο έπος της αναδιάρθρωσης της Ελλάδας [γράφημα]](https://www.ot.gr/wp-content/uploads/2022/10/Standard_Poors-768x576-1.jpg)

![ΦΠΑ: Τι θα συμβεί στο «ράφι» αν μειωθεί ο συντελεστής – Η ανάλυση της ΤτΕ [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/ot_taxes44.png)

![ΤτΕ: Δυναμική ανάπτυξη με υψηλό πληθωρισμό για την Ελλάδα μέχρι το 2027 [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/06/ot_greec_economy799-1024x600-1.png)