Τη θετική της στάση για τις τέσσερις συστημικές τράπεζες στην Ελλάδα επαναλαμβάνει η Ambrosia, μετά τα αποτελέσματα του τρίτου τριμήνου του έτους, καθώς, όπως αναφέρει, παρείχαν την απαραίτητη διευκρίνιση σχετικά με την επιταχυνόμενη απόσβεση των DTC και την αυξημένη ορατότητα στη διανομή, συμπεριλαμβανομένων δυνητικά σημαντικών εξαγορών.

Αυτό αναμένεται να προσφέρει θετική δυναμική στο re-rating του κλάδου, καθώς οι ελληνικές τράπεζες συνεχίζουν την πορεία τους προς τη σύγκλιση με τις ευρωπαϊκές αντίστοιχές τους όσον αφορά την ικανότητα διανομής, αναφέρει η Ambrosia.

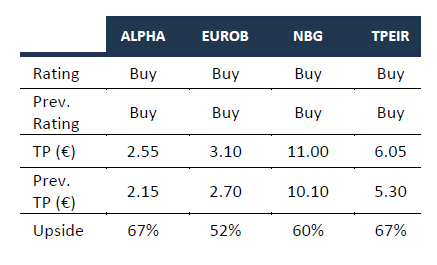

Έτσι δίνει σύσταση αγοράς και για τις τέσσερις τράπεζες και αυξάνει την τιμή στόχο για την Alpha Bank στα 2,55 ευρώ από 2,15 ευρώ προηγουμένως, για την Eurobank στα 3,10 ευρώ από 2,70 ευρώ, για την Εθνική στα 11 ευρώ από 10,10 ευρώ και για την Πειραιώς στα 6,05 ευρώ από 5,30 ευρώ.

Deutsche Bank: Ανεβάζει τον πήχη για τις ελληνικές τράπεζες – Τι εκτιμά για έσοδα και DTC

Τα βασικά σημεία εστίασης

Η Ambrosia επισημαίνει τα ακόλουθα βασικά σημεία στα αποτελέσματα των ελληνικών τραπεζών:

1) Εντυπωσιακές επιδόσεις αύξησης των δανείων για τις περισσότερες συστημικές τράπεζες μαζί με ενθαρρυντική καθοδήγηση και από τις τέσσερις, σε συνδυασμό με το χαμηλό κόστος καταθέσεων για τον περιορισμό της πίεσης των επιτοκιακών εσόδων (NII)

2) Τα ισχυρά θεμελιώδη μεγέθη οδηγούν στην εξομάλυνση του μέσου RoTE προς λίγο κάτω από το 14% στο 2026, ακόμη και μετά την ενσωμάτωση χαμηλότερων επιτοκίων της ΕΚΤ,

3) Η συνολική απόδοση διανομής (συμπεριλαμβανομένων των εξαγορών) να φτάσει το 9,6%/11,5%/12,2% για το 24/25/26, με όλες τις συστημικές τράπεζες να θέλουν να πετύχουν αυξημένο επίπεδο διανομών το συντομότερο δυνατό.

Παρά την ενσωμάτωση χαμηλότερων επιτοκίων στις προβλέψεις της Ambrosia (2% το 2025 έναντι 2,85% πριν), πιστεύει ότι και οι τέσσερις τράπεζες προσφέρουν σημαντική αξία, με την Πειραιώς και την Alpha να προηγούνται ελαφρώς έναντι της Eurobank και της Εθνικής τα επόμενα τρίμηνα λόγω της ευαισθησίας των NII στις μειώσεις των επιτοκίων και τα χαμηλότερα πολλαπλάσια.

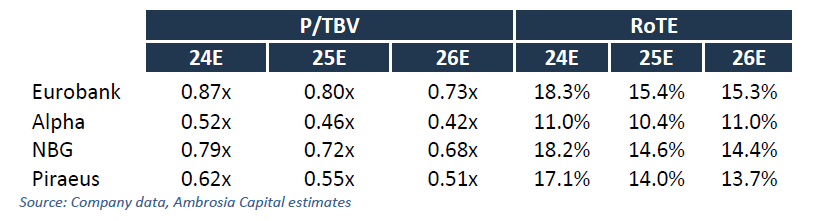

Οι ελληνικές τράπεζες διαπραγματεύονται επί του παρόντος στο 0,63x σε όρους P/TBV με RoTE 13,6% (εκτιμήσεις 2026) έναντι των αντίστοιχων για τις ιταλικές τράπεζες στο 0,85x/12,2% και για τις ισπανικές τράπεζες στο 0,91x/13,0%.

Η Ambrosia πιστεύει ότι το discount φαίνεται αδικαιολόγητο σε σχέση με τις ευρωπαϊκές τράπεζες, ιδιαίτερα λαμβάνοντας υπόψη την υψηλότερη αύξηση των δανείων και το κόστος ομαλοποίησης του κινδύνου.

Ισχυρές επιδόσεις αύξησης των δανείων και χαμηλό κόστος καταθέσεων

Η αύξηση των δανείων ήταν ισχυρή το 3ο τρίμηνο του 2024 με οργανική ανάπτυξη 8% σε ετήσια βάση, υψηλότερη από το 1-1,5% που παρατηρήθηκε στην Ευρωζώνη, ανεβάζοντας το ποσοστό από την αρχή του έτους 5%.

Και οι τέσσερις ομάδες διαχείρισης ήταν αισιόδοξες για την ισχυρή αύξηση των δανείων του τέταρτου τριμήνου του έτους και ενθάρρυναν για τη συνέχιση της δυναμικής το 2025 με τη συσσωρευμένη επενδυτική ζήτηση, την επίδραση του Ταμείου Ανάκαμψης (RRF) και τα χαμηλότερα επιτόκια (τα οποία θα πρέπει επίσης να μειώσουν τις αποπληρωμές) να παρέχουν στήριξη. Σε συνδυασμό με το χαμηλό κόστος των καταθέσεων λόγω της σταθεροποίησης των καταθέσεων beta και της στροφής προς τις προθεσμιακές καταθέσεις, η Ambrosia αναμένει μείωση 4% σε ετήσια βάση για τα ΝΙΙ το 2025, αλλά αύξηση 2% το 2026.

Ο RoTE θα ομαλοποιηθεί λίγο κάτω από το 14% στο 2026

Η Ambrosia αναμένει ότι οι RoTE θα παραμείνουν ισχυροί με σταθερή απόδοση NII, ισχυρή αύξηση των εσόδων από προμήθειες, συνεχή ομαλοποίηση του κόστους κινδύνου και αυξανόμενες διανομές στους μετόχους. Η έναρξη των εξαγορών θα πρέπει επίσης να περιορίσει την καθοδική πίεση στην αύξηση των κερδών ανά μετοχή (EPS) το 2025 και 2026.

Με γνώμονα τη διευκρίνιση σχετικά με την επιταχυνόμενη απόσβεση των DTC, η οποία θα μειώσει τους δείκτες DTC/CET1 στο 32% έως το 2026 και θα εξαλείψει όλα τα υπόλοιπα έως το 2034, το κλίμα θα συνεχίσει να βελτιώνεται όσον αφορά την ποιότητα του κεφαλαίου και την ικανότητα διανομής των ελληνικών τραπεζών, καταλήγει η Ambrosia.