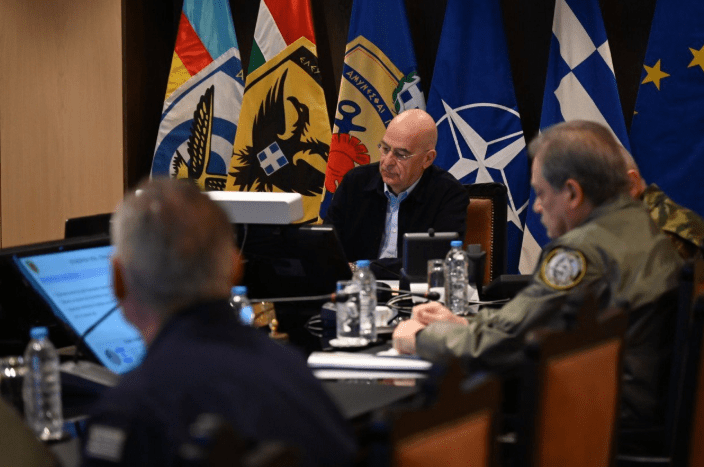

Σήμα για νέες εξαγορές έστειλε ο Λάμπρος Παπακωνσταντίνου στη διάρκεια τηλεδιάσκεψης με αναλυτές για την παρουσίαση της αρχιτεκτονικής του deal με την Oak Hill Advisors (ΟΗΑ), τονίζοντας πως η διοικητική ομάδα της IDEAL Holdings συνεχίζει να αναζητά ευκαιρίες στην ελληνική αγορά.

Ο κ. Παπακωνσταντίνου ερωτώμενος σχετικά αποκάλυψε επίσης πως τον προσεχή Ιούνιο θα προτείνει τη διανομή κερδών τουλάχιστον 0,30 ευρώ ανά μετοχή, υπογραμμίζοντας ωστόσο πως οι τελικές αποφάσεις θα ληφθούν ανάλογα με τις εξελίξεις και την πορεία των εργασιών.

Υπενθυμίζεται ότι ήδη έχει εγκριθεί από την έκτακτη γενική συνέλευσης της εταιρείας η επιστροφή κεφαλαίου 0,10 ευρώ ανά μετοχή ενώ θα προτείνει μέρισμα 0,20 ευρώ ανά μετοχή τον Ιούνιο.

Ο επικεφαλής της IDEAL δήλωσε υπερήφανος για τη συνεργασία με την OHA, ένα επενδυτικό κεφάλαιο υψηλού προφίλ και υπογράμμισε πως ανοίγει ένας δεύτερος κύκλος επενδύσεων μετά την εν λόγω συμφωνία.

Δύναμη πυρός 400 εκατ. ευρώ για εξαγορές και επενδύσεις

Τόνισε πως πέρα από τα κεφάλαια που θα εισφέρει, -τα οποία ανέρχονται σε πάνω από 300 εκατ. ευρώ- πολύτιμη αναμένεται να είναι και η τεχνογνωσία της OΗA όσον αφορά στη λήψη επενδυτικών αποφάσεων.

«Για τα επόμενα δυο χρόνια θα συνεπενδύουμε με την OHΑ», σημείωσε ενώ έσπευσε να προσθέσει πως δεν αποκλείεται το ενδεχόμενο επενδύσεων με τρίτους μέσα από νέο εταιρικό όχημα, στο οποίο πιθανότητα θα συμμετέχει και η ΟΗΑ.

Εταιρείες και όχι κλάδοι στο ραντάρ της IDEAL

Αναφορικά με τους κλάδους που βρίσκονται στο ραντάρ της IDEAL ο κ. Παπακωνσταντίνου ξεκαθάρισε πως δεν κοιτάει κλάδους, αλλά εταιρείες δίνοντας το στίγμα της στρατηγικής που θα ακολουθήσει η εταιρεία για την προσέγγιση νέων στόχων.

Περιγράφοντας τέλος τους στόχους της IDEAL για την φετινή χρονιά, ανέφερε ότι προτεραιότητα είναι η ολοκλήρωση της εξαγοράς της Μπάρμπα Στάθης και της συνεργασίας με την OHA αλλά και η διατήρηση και αύξηση της αποδοτικότητας των υφιστάμενων επενδύσεων.

Η εξαγορά της Μπάρμπα Στάθης

Όσον αφορά στη χρηματοδότηση της εξαγοράς της Μπάρμπα Στάθης έναντι τιμήματος 130 εκατ. ευρώ, ο κύριος Παπακωνσταντίνου ανέφερε ότι έχει αποφασιστεί η ανάληψη ομολογιακού δανείου ύψους 45 εκατ. ευρώ, κάτι που έχει ήδη συμφωνηθεί με τις τράπεζες.

Πρόκειται για ποσοστό 30% του συνολικού τιμήματος και η απόφαση της διοίκησης της Ideal Holdings για τον δανεισμό στοχεύει αφενός στην αύξηση της ρευστότητας και αφετέρου στη βελτίωση του IRR της εταιρείας.

Η αρχιτεκτονική του deal IDEAL με OHΑ

Υπενθυμίζεται πως η IDEAL Holdings με την Oak Hill Advisors υπέγραψαν στις 4 Μαρτίου συμφωνία συνεργασίας. Η συμφωνία προβλέπει την επένδυση της OHA στις θυγατρικές της IDEAL Holdings.

Βάσει της συμφωνίας, η IDEAL Holdings θα δημιουργήσει ένα εταιρικό όχημα («CV») το οποίο θα κατέχει το 100% των επενδύσεων της IDEAL Holdings και συγκεκριμένα: (i) attica Department Stores, (ii) Byte, Adacom, Bluestream («ICT»), (iii) Μπάρμπα Στάθης (μετά την ολοκλήρωση της εξαγοράς).

Το CV θα έχει ίδια κεφάλαια αξίας € 410 εκατ. και η OHA θα αποκτήσει το 15% αυτού, έναντι μετρητών ύψους περίπου € 62 εκατ., ενώ επιπλέον η OHA διατηρεί το δικαίωμα να αποκτήσει εντός έξι μηνών, επιπλέον 10% στο CV, με καταβολή μετρητών ύψους περίπου € 41 εκατ..

Η OHA είναι εταιρεία υπαγόμενη στο ρυθμιστικό έλεγχο του Ηνωμένου Βασιλείου, και αποτελεί μέρος του παγκόσμιου επενδυτικού ομίλου Oak Hill Advisors, ο οποίος διαχειρίζεται περιουσιακά στοιχεία αξίας περίπου US$ 88 δισεκατομμύρια δολάρια.