Για ένα πολυσύνθετο εγχείρημα, με αρκετές τεχνικές δυσκολίες, μίλησαν οι εγχώριοι αναλυτές, σχολιάζοντας το ενδιαφέρον της Euronext για την απόκτηση της Athens Stock Exchange (ATHEX).

Η εξέλιξη αυτή έχει, μεν, επιβεβαιώσει τις πρόσφατες φήμες που είχαν κυκλοφορήσει στην αγορά, σχετικά με το ενδιαφέρον του διεθνούς χρηματιστηριακού ομίλου για την ATHEX, αλλά ακόμη οι όροι μιας πιθανής συμφωνίας είναι ασαφείς.

Ουσιαστικά, όπως επιβεβαίωσε και η Euronext, η πρόταση θα περιλαμβάνει την ανταλλαγή μετοχών, αποτιμώντας την ΕΧΑΕ στα 6,90 ευρώ ανά μετοχή και οδηγώντας σε σταθερή ισοτιμία μετατροπής 21,029 κοινών μετοχών της ΕΧΑΕ για κάθε νέα μετοχή της Euronext. Αν επιβεβαιωθούν οι όροι της συμφωνίας, η συνολική αποτίμηση του ελληνικού χρηματιστηρίου θα αγγίξει τα 399 εκατομμύρια ευρώ.

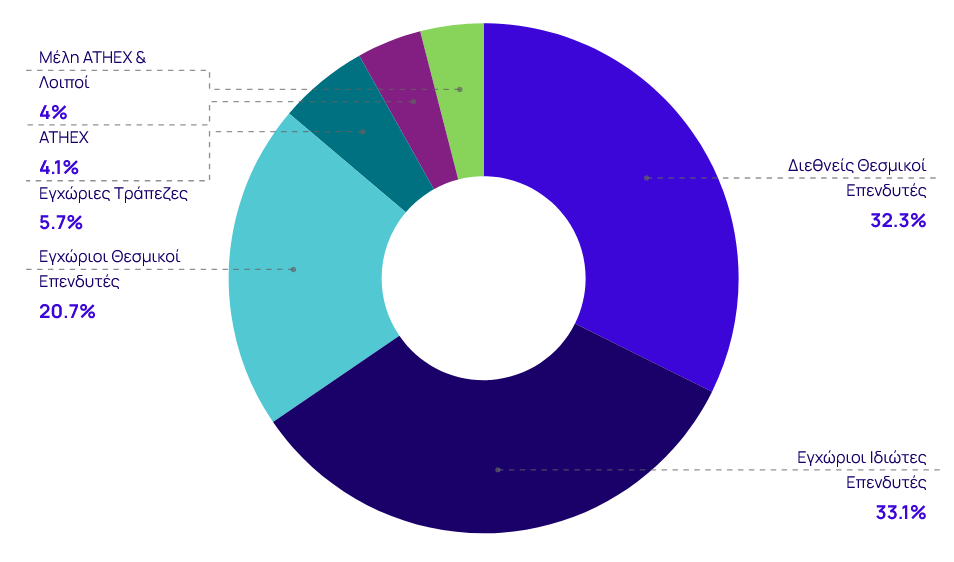

Ωστόσο, η μετοχική διασπορά της ΕΧΑΕ, καθιστά δύσκολη την απόλυτη επιτυχία μιας δημόσιας πρότασης για το 100%, αν και δεν αποκλείεται ένα σενάριο η Euronext να αποκτήσει ένα στρατηγικό ποσοστό, το οποίο θα την καταστήσει βασικό μέτοχο, αρκετά δυνατό ώστε να προχωρήσει σε αλλαγές στον τρόπο λειτουργίας της ΕΧΑΕ.

Ευκαιρία… αλλά όχι για όλους

Σε κάθε περίπτωση, το ενδιαφέρον ενός μεγάλου χρηματιστηριακού ομίλου για την ΕΧΑΕ μόνο θετικό είναι, με τους περισσότερους αναλυτές να παραπέμπουν στο παράδειγμα του χρηματιστηρίου της Πορτογαλίας, περισσότερο ως προς τα μεγέθη και λιγότερο ως προς την ποιότητα των εισηγμένων.

Μιλώντας στον ΟΤ, για τη στρατηγική της Euronext, ο Μάνος Χατζηδάκης, επικεφαλής ανάλυσης της Beta Securities, εκτίμησε ότι η εξαγορά αυτή θα έχει σημαντικές επιπτώσεις, καθώς η Euronext, εάν αποκτήσει ισχυρή θέση στη μετοχική σύνθεση της ΕΧΑΕ αναμένεται να προκαλέσει διοικητικές αλλαγές και να ενσωματώσει όλες τις λειτουργίες της σε μία ενιαία πλατφόρμα. Όπως δήλωσε, «όποιος συμμετέχει θα είναι κομμάτι αυτής της νέας πλατφόρμας».

Αναφορικά με τις ευκαιρίες που δημιουργούνται για τις μεγάλες εισηγμένες, όπως οι τράπεζες, οι βιομηχανικές και οι ενεργειακές εταιρείες, ο κ. Χατζηδάκης επεσήμανε ότι η εξαγορά αυτή μπορεί να προσφέρει στρατηγικές ευκαιρίες για αυτές τις επιχειρήσεις, λόγω της μεγαλύτερης ρευστότητας και του αυξημένου προφίλ που θα προκύψει από την ενσωμάτωσή τους σε μία διεθνή χρηματιστηριακή πλατφόρμα. Ωστόσο, υπογράμμισε πως αυτή η ευκαιρία δεν είναι ανοιχτή για όλους, καθώς τα μεγέθη των επιχειρήσεων θα παίξουν καθοριστικό ρόλο στην επιτυχία της ενσωμάτωσης και της ανάπτυξής τους σε αυτό το νέο περιβάλλον.

Ο Δημήτρης Τζάνας της Κύκλος ΑΧΕΠΕΥ, από την πλευρά του εξέφρασε στον ΟΤ την άποψη ότι αν είχε υπάρξει μία οργανωμένη στρατηγική τα τελευταία χρόνια, το ελληνικό χρηματιστήριο θα είχε τη δυνατότητα να γίνει κέντρο της αγοράς των Βαλκανίων και να κινηθεί περισσότερο αναπτυξιακά. Όμως η απουσία ενός σαφούς σχεδίου ανάπτυξης οδήγησε στην αποτυχία αυτού του στόχου, με αποτέλεσμα η αποτίμηση που δίδεται από τη Euronext να μην είναι αυτή που θα φέρει απαραιτήτως και την επιτυχία της πρότασης.

«Εάν είχαμε αναπτύξει σωστή στρατηγική, θα ήμασταν στόχος εξαγοράς σε πολύ υψηλότερες τιμές», τόνισε. Ο ίδιος επισήμανε ότι ενδεχόμενη συμφωνία θα φέρει αναδιάρθρωση του κόστους του ομίλου, ψηφιακή αναβάθμιση και πλουραλισμό των επενδυτικών επιλογών.

Από την πλευρά του, ο Νίκος Χρυσοχοΐδης, της Χρυσοχοΐδης Χρηματιστηριακή ΑΕΠΕΥ, ανέφερε στον ΟΤ ότι η συμφωνία βρίσκεται σε πρώιμο στάδιο και αντιμετωπίζει τεχνικά ζητήματα, καθώς η ΕΧΑΕ δεν έχει σαφείς βασικούς μετόχους και το μετοχικό της πλέγμα είναι αρκετά ευρύ.

Ο κ. Χρυσοχοΐδης πρόσθεσε ότι η διαδικασία της δημόσιας πρότασης για την εξαγορά της ΕΧΑΕ δεν είναι εύκολη υπόθεση, δεδομένου ότι οι Έλληνες ιδιώτες επενδυτές κατέχουν περίπου το 20% της εταιρείας. Αν η Euronext καταφέρει να αποκτήσει το 100% των μετοχών, ενδεχομένως θα εντάξει το ελληνικό χρηματιστήριο στην ευρύτερη ομπρέλα της, ενώ σε αντίθετη περίπτωση θα αναμένεται μία μερική ενσωμάτωση. Τόνισε, δε, ότι μια σύγκριση με το τι έγινε με τα χρηματιστήρια του Δουβλίνου, της Λισαβώνας και του Όσλο είναι πιο χρήσιμη.

Οι εξαγορές της Euronext

Η Euronext, η μεγαλύτερη χρηματιστηριακή υποδομή στην Ευρώπη, έχει ακολουθήσει μια στρατηγική δυναμικών εξαγορών για να εδραιώσει τη θέση της στην ευρωπαϊκή χρηματοπιστωτική αγορά. Από το 2018, η εταιρεία έχει ολοκληρώσει σημαντικές εξαγορές, ενισχύοντας την παρουσία της σε στρατηγικές αγορές και διαφοροποιώντας τις υπηρεσίες της.

Το 2018, η Euronext απέκτησε το Χρηματιστήριο της Ιρλανδίας, το οποίο μετονομάστηκε σε Euronext Dublin, εδραιώνοντας τη θέση της στην αγορά χρεογράφων. Το 2019, ακολούθησε η εξαγορά του Χρηματιστηρίου του Όσλο, ενισχύοντας την παρουσία της στη σκανδιναβική αγορά. Το 2021, η Euronext ολοκλήρωσε την εξαγορά του Χρηματιστηρίου του Μιλάνου (Borsa Italiana) από το London Stock Exchange Group για 4,4 δισ. ευρώ, ενσωματώνοντας σημαντικές υποδομές όπως η MTS και η Monte Titoli. Αυτές οι κινήσεις επέτρεψαν στην Euronext να εδραιώσει τη θέση της ως ηγέτιδα δύναμη στις αγορές χρέους στην Ευρώπη.

Η ολοκλήρωση αυτών των εξαγορών έχει οδηγήσει σε σημαντικές αλλαγές στην Euronext. Η ενσωμάτωση των νέων αγορών απαιτεί προσαρμογή των λειτουργιών και των υποδομών, με στόχο την ενοποίηση των συστημάτων και την επίτευξη οικονομιών κλίμακας. Η εταιρεία έχει επενδύσει σε τεχνολογικές αναβαθμίσεις και έχει προχωρήσει σε αναδιάρθρωση των λειτουργιών της για να επιτύχει τις επιδιωκόμενες συνέργειες. Η στρατηγική αυτή έχει οδηγήσει σε αύξηση των εσόδων και βελτίωση της κερδοφορίας, ενισχύοντας τη θέση της Euronext στην ευρωπαϊκή χρηματοπιστωτική αγορά.

Η Euronext συνεχίζει να επιδιώκει στρατηγικές εξαγορών για να ενισχύσει τη θέση της στην ευρωπαϊκή αγορά. Στο πλαίσιο αυτό, εκδήλωσε ενδιαφέρον για την απόκτηση του Χρηματιστηρίου Αθηνών, επιδιώκοντας την ενοποίηση των ευρωπαϊκών χρηματιστηρίων και την ενίσχυση της ρευστότητας και της διαφάνειας στην αγορά. Εάν ολοκληρωθεί η εξαγορά, θα αποτελέσει ένα ακόμη βήμα στην υλοποίηση της στρατηγικής της Euronext για την ενοποίηση και ενίσχυση των ευρωπαϊκών χρηματοπιστωτικών αγορών.