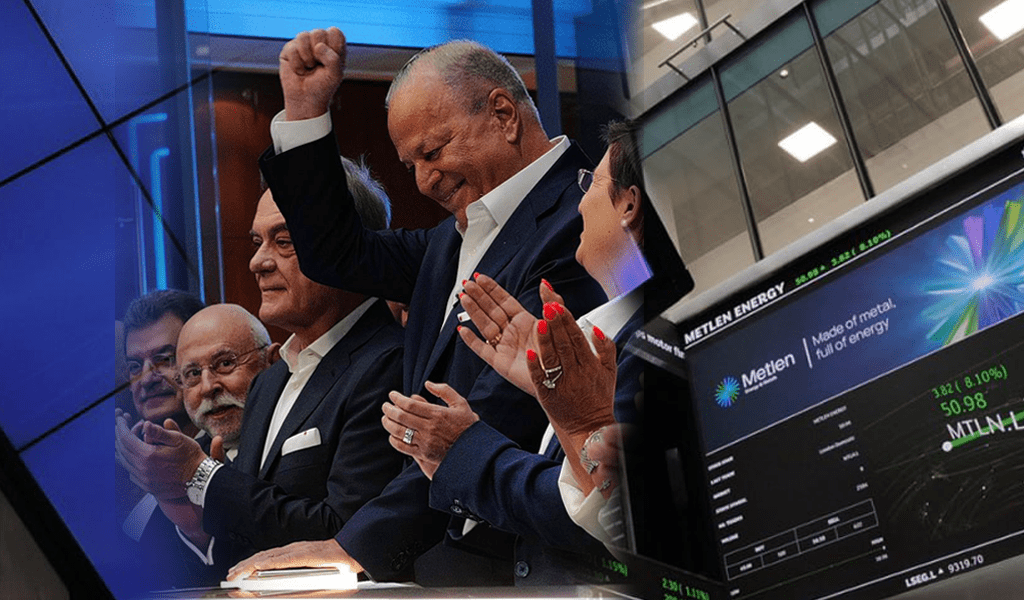

Καταλύτης για re-rating της μετοχής της Metlen αποτελεί η εισαγωγή της στον στον FTSE 100 στο Χρηματιστήριο του Λονδίνου, αναφέρει η Morgan Stanley, η οποία ανεβάζει την τιμή-στόχο στα 66 ευρώ, διατηρώντας τη σύσταση Overweight. Μάλιστα, παρουσιάζει και ένα bull-case με την τιμή -στόχο έως τα 85 ευρώ.

Ο επενδυτικός οίκος θεωρεί ότι η Metlen προσφέρει ελκυστικό προφίλ απόδοσης λόγω της ανάπτυξης που οφείλεται στο διαφοροποιημένο μοντέλο της και της χαμηλής αποτίμησης.

Η Μetlen διαπραγματεύεται με δείκτη EV/EBITDA 8,4 φορές για το 2025 και μόλις 5,0 φορές για το 2028, με βάση το βασικό σενάριο της Morgan Stanley, την ώρα που οι δραστηριότητες integrated utilities & defence – αναμένεται να παράγουν περίπου το 70% του EBITDA το 2028 και αποτιμώνται σημαντικά υψηλότερα στους ανταγωνιστές (συγκριτικά P/E έως και 20 φορές).

Σύμφωνα με το εναλλακτικό peer-based sum-of-the-parts (SoTP) της MS, η εύλογη αποτίμηση κινείται στην περιοχή των €78-93 ανά μετοχή, ήτοι 60%-90% πάνω από το τρέχον επίπεδο των €50.

Ο νέος καταλύτης

Επιπλέον καταλύτης σύμφωνα με την Morgan Stanley είναι η αναμενόμενη ένταξη στον FTSE100 τον επόμενο μήνα, η οποία αναμένεται να οδηγήσει σε εισροές κεφαλαίων από passive managers, καθώς και σε αυξημένη θεσμική κάλυψη.

Η Μetlen στοχεύει σε μεσοπρόθεσμο EBITDA της τάξης των €1,9-2,1 δισ., από €1,1 δισ. το 2024. Η αύξηση προέρχεται από:

+60% ενίσχυση βασικών δραστηριοτήτων: Integrated Utility, Energy Transition, Aluminium, Concessions

+40% από νέα εγχειρήματα: Κυκλικά μέταλλα (€220 εκατ. στόχος EBITDA), Αμυνα (€150 εκατ.), Κρίσιμα μέταλλα (€40 εκατ.)

Η Morgan Stanley προβλέπει EBITDA €1,8 δισ. για το 2028-2030, δηλαδή περίπου 9% κάτω από το guidance, ενσωματώνοντας πιο συντηρητικές παραδοχές σε κυκλικά μέταλλα (μόνο το 50% της συνεισφοράς) και στις ενεργειακές αγορές (χαμηλότερα spark spreads, μεταβλητότητα).

Παρά την επενδυτική επιτάχυνση με σωρευτικό capex €2,6 δισ. έως το 2028, η Metlen προβλέπεται να παραμείνει θετική σε ελεύθερες ταμειακές ροές (FCF) ακόμα και στην περίοδο υψηλών δαπανών 2025-27. Η FCF yield εκτιμάται στο 13% για την περίοδο 2028-2030, ενώ η Morgan Stanley προβλέπει μερισματική απόδοση της τάξης του 6% βάσει payout ratio 35%, με περιθώρια για επαναγορές τίτλων.