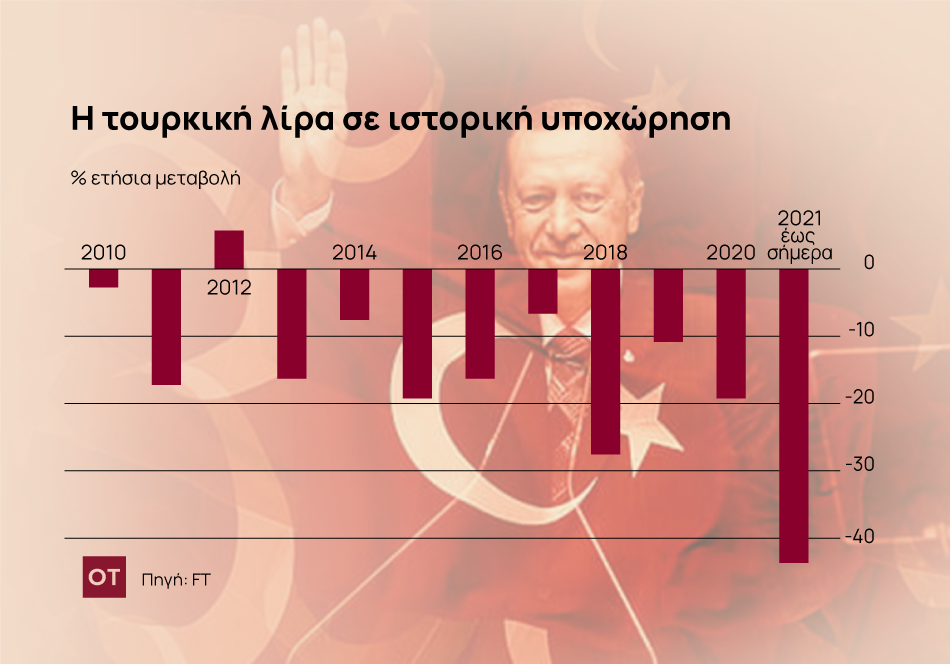

H υπεράσπιση των πρόσφατων μειώσεων επιτοκίων και της διακήρυξης ενός «οικονομικού πολέμου ανεξαρτησίας» από τον Τούρκο πρόεδρο Ρετζέπ Ταγίπ Ερντογάν οδήγησε τη λίρα σε πτώση και άφησε τους αναλυτές να αναρωτιούνται πόσο ακόμη είναι διατεθειμένος να αφήσει το νόμισμα να κατρακυλήσει.

Ο Ερντογάν, ο οποίος απέλυσε τρεις διοικητές κεντρικών τραπεζών από τα μέσα του 2019 και είναι δια βίου αντίπαλος των υψηλών επιτοκίων, επέμεινε ότι θα συνεχίσει στον δρόμο των χαμηλών επιτοκίων σε μια προσπάθεια τόνωσης της ανάπτυξης και των επενδύσεων. Οι αναλυτές, αλλά και το ΔΝΤ, αναμένουν αύξηση του Ακαθάριστου Εγχώριου Προϊόντος κατά 9% φέτος — ένας από τους ταχύτερους ρυθμούς στον κόσμο.

Όμως, καθώς η λίρα υποχώρησε κατά 15% την Τρίτη, οι αναλυτές προειδοποιούν ότι η αστάθεια του νομίσματος θα μπορούσε να περιορίσει σοβαρά τη μελλοντική ανάπτυξη. Η προσέγγιση του Ερντογάν, λένε, εγκυμονεί σοβαρούς κινδύνους για την υγεία του χρηματοπιστωτικού συστήματος της χώρας και της ευρύτερης οικονομίας — καθώς και την προοπτική αυξανόμενης δημόσιας δυσαρέσκειας. Βλέπουν τέσσερα κύρια σημεία πίεσης.

Θα στραφούν περισσότεροι Τούρκοι αποταμιευτές σε δολάρια;

Οι τουρκικές τράπεζες επιτρέπουν στους πελάτες να διατηρούν καταθέσεις σε ξένα νομίσματα καθώς και σε λίρες. Τα τελευταία χρόνια, οι Τούρκοι επιλέγουν όλο και περισσότερο να διατηρούν τα χρήματά τους σε δολάρια και ευρώ, καθώς ο υψηλός πληθωρισμός και τα χαμηλά επιτόκια έχουν διαβρώσει τις αποδόσεις των αποταμιεύσεων σε λίρες. Οι καταθέσεις σε ξένο νόμισμα αποτελούν το 55 τοις εκατό του συνόλου των καταθέσεων στον τραπεζικό τομέα της χώρας – περίπου 260 δισεκατομμύρια δολάρια – σε σύγκριση με το 49% το 2018.

Οι αναλυτές ανησυχούν ότι οι αποταμιεύσεις σε δολάρια θα μπορούσαν να αυξηθεί περαιτέρω, ασκώντας μεγαλύτερη πίεση στη λίρα και δημιουργώντας έναν φαύλο κύκλο.

Ο απόλυτος φόβος τους είναι ότι οι άνθρωποι θα χάσουν την εμπιστοσύνη τους και θα επιδιώξουν να αποσύρουν τα μετρητά τους, κάτι που συνέβη σε μικρή κλίμακα κατά τη διάρκεια της τελευταίας νομισματικής κρίσης το καλοκαίρι του 2018. «Η ανησυχία μου είναι από αυτό το σημείο και μετά: θα θέλατε να κρατήσετε τα χρήματά σας στον τουρκικό τραπεζικό τομέα;» είπε ο Φοίνιξ Καλέν, στρατηγικός αναλυτής αναδυόμενων αγορών στη Société Générale.

Μια κίνηση μαζικών αναλήψεων από τις τράπεζες, όταν οι πελάτες χάνουν την εμπιστοσύνη τους και βιάζονται να αποσύρουν τις καταθέσεις τους, παρατηρήθηκε τελευταία φορά στην Τουρκία το 2001. Σε ένα τέτοιο σενάριο, η κυβέρνηση θα μπορούσε να επιλέξει να επιβάλει ελέγχους κεφαλαίων, όπως μέτρα για να καταστήσει δυσκολότερη την απόσυσρση «σκληρών» νομισμάτων, αν και έχει επιμείνει στο παρελθόν ότι δεν θα το έκανε.

Πόσο ψηλά θα πάνε οι τιμές;

Η άνοδος των τιμών βρίσκεται ήδη στην κορυφή της πολιτικής ατζέντας της Τουρκίας. Ο ετήσιος πληθωρισμός διαμορφώθηκε σχεδόν στο 20% τον Οκτώβριο, σύμφωνα με την τουρκική στατιστική υπηρεσία. Ο πληθωρισμός των τιμών των τροφίμων, ο οποίος ήταν πάνω από 27% από έτος σε έτος τον ίδιο μήνα, έχει πλήξει ιδιαίτερα σκληρά τα νοικοκυριά με χαμηλό εισόδημα.

Η εξάρτηση της Τουρκίας από εισαγόμενα αγαθά, ιδίως ενέργεια και πρώτες ύλες, σημαίνει ότι η κατάρρευση του νομίσματος μεταφράζεται γρήγορα σε υψηλότερες τιμές. Ο Τζέισον Τούβεϊ, της συμβουλευτικής εταιρείας Capital Economics, προβλέπει ότι ο πληθωρισμός «είναι πλέον πιθανό να αυξηθεί στο 25% 30% τον επόμενο μήνα ή τους επόμενους δύο μήνες».

Ο υψηλός πληθωρισμός κινδυνεύει να τροφοδοτήσει περισσότερη νομισματική αστάθεια και να καταπνίξει την ανάπτυξη καθώς πλήττεται η εμπιστοσύνη των καταναλωτών. Θα μπορούσε επίσης να υπονομεύσει περαιτέρω τη δημόσια υποστήριξη προς τον Ερντογάν, του οποίου η εικοσαετής διακυβέρνηση συνδέθηκε για χρόνια με την αύξηση της ευημερίας. Η αντιπολίτευση, η οποία κέρδισε τον έλεγχο των δύο μεγαλύτερων πόλεων της χώρας στις δημοτικές εκλογές μετά την κρίση του 2018, θέλει πρόωρες εκλογές για να μπορέσει να αξιοποιήσει τις αυξανόμενες ανησυχίες για την οικονομία.

Τα εξαντλημένα καθαρά συναλλαγματικά αποθέματα της κεντρικής τράπεζας σημαίνουν ότι η ικανότητά της να παρέμβει για την υπεράσπιση του νομίσματος είναι περιορισμένη. Κατά τη διάρκεια προηγούμενων περιόδων εξασθένησης της λίρας, συμπεριλαμβανομένου του 2018, η Τουρκία ανακοίνωσε τελικά έκτακτες αυξήσεις των επιτοκίων που σταμάτησαν την υποχώρηση της λίρας και τιθάσευσαν τον αχαλίνωτο πληθωρισμό. Όμως, υπό το φως της ασφυκτικής χειραγώγησης της κεντρικής τράπεζας από τον Ερντογάν και των υπονοούμενων του για περαιτέρω μειώσεις επιτοκίων, ορισμένοι αναλυτές αναρωτώνται αν αυτή τη φορά τα πράγματα είναι διαφορετικά.

Η κυβέρνηση φαίνεται να είναι «ανεκτική σε μια αποδυνάμωση της λίρας», δήλωσε ο Ενβέρ Ερκάν, αναλυτής της Terra Investment με έδρα την Κωνσταντινούπολη, προσθέτοντας ότι ήταν δύσκολο να προβλεφθεί πόσο μακριά θα ήταν διατεθειμένοι οι υπεύθυνοι χάραξης πολιτικής να την αφήσουν να κατρακυλήσει.

Θα διατηρήσουν οι τράπεζες πρόσβαση σε ξένη χρηματοδότηση;

Οι τράπεζες στην Τουρκία εξαρτώνται σε μεγάλο βαθμό από δανεισμό από το εξωτερικό για να χρηματοδοτήσουν τα δάνειά τους στο εσωτερικό.

Ενώ η ξένη χρηματοδότηση παρέμεινε ανθεκτική ακόμη και σε προηγούμενα επεισόδια ακραίου συναλλαγματικού στρες, όπως το 2018, μια ξαφνική αλλαγή στο κλίμα μεταξύ των ξένων δανειστών θα μπορούσε να θέσει το χρηματοπιστωτικό σύστημα υπό πίεση.

«Τα τελευταία χρόνια η Τουρκία πέρασε από πολλαπλές κρίσεις και είδαμε τις τράπεζες να διατηρούν πρόσβαση σε αρκετά λογικά επίπεδα», δήλωσε ο Χουσεΐν Σεβίντζ ο οποίος καλύπτει τις τουρκικές τράπεζες για τον οίκο αξιολόγησης Fitch. Οι δανειστές είχαν πραγματοποιήσει φέτος με επιτυχία το roll-over των δανείων τους από το εξωτερικό, πρόσθεσε.

Οι τράπεζες «έχουν σημαντικά αποθέματα ρευστότητας σε ξένο νόμισμα για να καλύψουν ένα σύντομο κλείσιμο της αγοράς περίπου ενός έτους», είπε, αλλά προειδοποίησε: «Ένα παρατεταμένο κλείσιμο της αγοράς θα μπορούσε να εγκυμονεί σημαντικούς κινδύνους».

Μπορεί η Άγκυρα να πληρώσει τα χρέη της;

Κατά τη διάρκεια της νομισματικής κρίσης του 2018, όταν η λίρα έπεσε έως και 18,5% μέσα σε μια μέρα μετά από μια διαμάχη με τις ΗΠΑ που πυροδότησε ευρύτερες ανησυχίες των επενδυτών για την οικονομία, μία από τις μεγαλύτερες ανησυχίες ήταν η ικανότητα του υπερχρεωμένου εταιρικού τομέα της χώρας να αποπληρώσει δάνεια τα οποία είχαν συναφθεί σε δολάρια και ευρώ.

Τρία χρόνια μετά, οι εταιρείες βρίσκονται σε καλύτερη κατάσταση, έχοντας απομοχλεύσει το εξωτερικό χρέος τους κατά 74 δισ. δολάρια, σύμφωνα με την Barclays. Αντίθετα, μέρος αυτού του εξωτερικού χρέους έχει μεταφερθεί στον δημόσιο τομέα αφού το Υπουργείο Οικονομικών άρχισε να εκδίδει τοπικό χρέος σε ξένο νόμισμα υπό την εποπτεία του πρώην υπουργού Οικονομικών Μπεράτ Αλμπαϊράκ.

Η συνιστώσα του χρέους της κεντρικής κυβέρνησης, σε ξένο συνάλλαγμα, έφτασε στο 60% του συνόλου τον περασμένο μήνα — από 39% το 2017. Αυτό σημαίνει ότι καθώς το νόμισμα διολισθαίνει, η εξυπηρέτηση του χρέους καθίσταται πιο ακριβή για το Υπουργείο.

Ο συνολικός λόγος χρέους προς ΑΕΠ της Τουρκίας εξακολουθεί να είναι χαμηλός σε σύγκριση με αυτόν των άλλων χωρών στις αναδυόμενες αγορές, ευρισκόμενο σε περίπου στο 40% του ΑΕΠ. Ωστόσο, οι αναλυτές λένε ότι το αυξανόμενο κόστος εξυπηρέτησης του χρέους θα μπορούσε να περιορίσει τον δημοσιονομικό χώρο της κυβέρνησης σε μια εποχή που σχεδιάζει να αυξήσει τις παροχές καθώς πλησιάζουν οι εκλογές.

![Ευρώ: Ευκαιρία για Ευρώπη η στροφή των επενδυτών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/15_07_ot_eyro_dol_EXO-300x300.jpg)

![Εξοχικές κατοικίες: Πόσο κοστίζει το τ.μ. σε Μύκονο, Σαντορίνη και Πάρο [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/14_07_ot_exoxika_EXO.png)

![Ευρώ: Ευκαιρία για Ευρώπη η στροφή των επενδυτών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/15_07_ot_eyro_dol_EXO.jpg)