Να δανειστεί 10 – 12 δισ. ευρώ από τις αγορές σχεδιάζει η Ελλάδα το 2022 με την έκδοση βραχυπρόθεσμων και μακροχρόνιων ομολόγων, ενώ στα σκαριά βρίσκεται και η πρώτη έκδοση «πράσινου» ομολόγου. Αυτά δηλώνουν στο πρακτορείο Reuters κυβερνητικοί παράγοντες όπως τόνιζαν επίσης οι πληροφορίες σε ρεπορτάζ του “Οικονομικού Ταχυδρόμου” αναφορικά με το πλάνο δανεισμού για το επόμενο έτος. Η χώρα εφέτος εξέδωσε 5ετούς, 10ετούς και 30ετούς διάρκειας κρατικά ομόλογα αντλώντας συνολικά πάνω 14 δισ. Ευρώ έχοντας ως βασικό “στήριγμα”, για τα εξαιρετικά χαμηλά επιτόκια, το έκτακτο πανδημικό πρόγραμμα αγοράς ομολόγων.

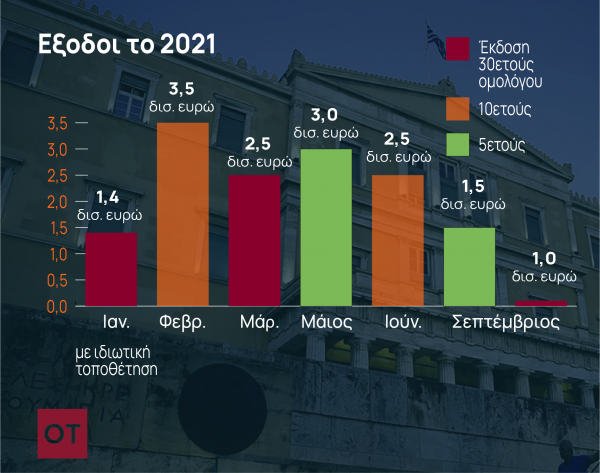

Ειδικότερα, φέτος η Ελλάδα άντλησε 15,5 δισ. ευρώ από αγορές και μέσω του private placement του 30ετούς ομολόγου. Τον Ιανουάριο του 2021 η Ελλάδα προχώρησε σε επανέκδοση τριακονταετούς ομολόγου ονομαστικής αξίας 1, 4 δισ. ευρώ και αξίας διακανονισμού 2,027 δισ. ευρώ με ιδιωτική τοποθέτηση. Ακολούθησε τον Φεβρουάριο του 2021 κοινοπρακτική έκδοση δεκαετούς ομολόγου ύψους 3,500 δισ. ευρώ, με σταθερό επιτόκιο 0,75% και τον Μάρτιο του 2021 κοινοπρακτική έκδοση τριακονταετούς ομολόγου ύψους 2,5 δισ. ευρώ, με σταθερό επιτόκιο 1,875%.Τον Μάιο του 2021 πραγματοποιήθηκε κοινοπρακτική έκδοση πενταετούς ομολόγου ύψους 3 δισ. ευρώ με μηδενικό επιτόκιο και τον Ιούνιο του 2021 ακολούθησε η κοινοπρακτική επανέκδοση του δεκαετούς ομολόγου ύψους 2,5 δισ. Ευρώ με απόδοση 0,888%. Τον Σεπτέμβριο του 2021 έγινε διπλή επανέκδοση του πενταετούς και του τριακονταετούς ομολόγου ύψους 1,5 και 1 δισ. ευρώ, αντίστοιχα, με απόδοση 0,020% και 1,675%.

Εφέτος, οι αναλυτές εκτιμούν ότι η Ελλάδα θα κάνει ντεμπούτο τον Ιανουάριο με ένα 10ετες ομόλογο και η πρεμιέρα του πράσινου τίτλου δρομολογείται για το πρώτο εξάμηνο του 2022. Ειδικότερα η Citigroup σε πρόσφατη έκθεσή της εκτιμά πως η Ελλάδα θα πραγματοποιήσει πέντε εξόδους στις αγορές το επόμενο έτος, συν μία που θα αφορά έναν πράσινο κρατικό τίτλο. Η πρεμιέρα προβλέπεται να ξεκινήσει με ένα νέο 10ετές ομόλογο τον Ιανουάριο για την άντληση 3,5 δισ. ευρώ, συνεχίζοντας με ένα νέο 5ετές τον Μάρτιο για την άντληση 1,5 δισ. ευρώ, ενώ το α’ τρίμηνο θα ολοκληρωθεί με το re-opening του 30ετούς ομολόγου που εξέδωσε το Ελληνικό Δημόσιο το 2021 για την άντληση 1 δισ. Ευρώ. Η Danske Bank εκτιμά ότι η Ελλάδα αναμένεται να αντλήσει από τις αγορές 12 δισ. ευρώ το 2022, με τις αποπληρωμές ομολόγων να προβλέπονται στα 4 δισ. ευρώ.

Σημειώνεται ότι η Ελλάδα επέστρεψε στις διεθνείς αγορές ομολόγων το 2017 αφού είχε αποκλειστεί για χρόνια κατά τη διάρκεια μιας δεκαετούς κρίσης χρέους από την οποία τελικά βγήκε τον Αύγουστο του 2018. Κύριος στόχος του υπουργείου παραμένει η ανάκτηση της επενδυτικής βαθμίδας στο πρώτο μισό του 2023, χωρίς να αποκλείεται να επιτευχθεί και το 2022. Όχημα αποτελεί η ισχυρή συσσωρευτική ανάπτυξη που προβλέπεται να αγγίξει το 11,7% στη διετία 2021-2022. Εφόσον επιβεβαιωθούν οι προοπτικές τότε στρώνεται το έδαφος για να αποτάξει η Ελλάδα την «ταμπέλα» junk, στην οποία κατηγορία μπήκε κατά την κρίση του 2010.

Τα χαρτιά τους πάντως οι οίκοι αναμένεται να τα ανοίξουν από το νέο έτος, αν και το γεγονός ότι η Ελλάδα δεν είναι στην επενδυτική βαθμίδα δεν προκαλεί προς το παρόν κάποιο πρακτικό ζήτημα καθότι οι αποδόσεις των ελληνικών ομολόγων κινούνται σε πολύ χαμηλά κυρίως λόγω της ισχυρής στήριξης της Ευρωπαϊκής Κεντρικής Τράπεζας. Η κεντρική τράπεζα συμπεριέλαβε την χώρα στο έκτακτο πρόγραμμα PEPP -κόντρα στους κανόνες να μην αγοράζει ομόλογα επενδυτικής βαθμίδας. Όμως το PEPP ολοκληρώνεται τον ερχόμενο Μάρτιο και για το διάστημα από το τέλος του έως την επίτευξη της επενδυτικής βαθμίδας οι αναλυτές απαντούν ότι η ΕΚΤ θα μεταφέρει μέρη της ευελιξίας του PEPP στο βασικό πρόγραμμα αγοράς ομολόγων και θα εντάξει τους ελληνικούς τίτλους. Μηνύματα προς αυτή την κατεύθυνση έχουν δώσει μέλη της ΕΚΤ, όπως και Έλληνας κεντρικός τραπεζίτης Γιάννης Στουρνάρας. Ο διοικητής της Τράπεζας της Ελλάδας έχει μάλιστα εκφράσει την πιθανότητα ότι μέχρι του χρόνου η χώρα να έχει αποκτήσει την επενδυτική βαθμίδα. Σύμφωνα με την επικεφαλής της ΕΚΤ Κριστίν Λαγκάρντ οι συζητήσεις για το μέλλον του προγράμματος θα γίνουν τον Δεκέμβριο.

Από τη μέχρι τώρα «αποκομιδή» ο οίκος S&P έχει αναβαθμίσει την χώρα στο BB, ενώ στην ίδια κλίμακα ΒΒ είναι η αξιολόγηση του οίκου Fitch. Χαμηλότερη είναι η αξιολόγηση του Moody’s, στο Ba3 με σταθερές προοπτικές. Το φθινόπωρο μπήκε πολύ θετικά καθώς ο οίκος αξιολόγησης DBRS Morningstar και προχώρησε στην αναβάθμιση της πιστοληπτικής ικανότητας της Ελλάδας κατά ένα σκαλοπάτι σε ΒΒ από ΒΒ (Low), με θετικές προοπτικές. Είχε προηγηθεί μια εβδομάδα πριν η αναβάθμιση από τη «Scope Ratings» ( ΒΒ+ από ΒΒ) που έδωσε ψήφο εμπιστοσύνης στην ελληνική οικονομία. Υπενθυμίζεται στο προηγούμενο ραντεβού η Moody’s είχε τηρήσει «σιγή ιχθύος», δηλαδή σε εκείνο του Μαΐου, με την αξιολόγηση της Ελλάδας από τον οίκο να μην έχει αλλάξει από τον Νοέμβριο του 2020 όταν είχε προβεί σε αναβάθμιση κατά μία βαθμίδα, από το Β1, με θετικές προοπτικές. Υπενθυμίζεται επίσης ότι τον προηγούμενο μήνα ο οίκος ο αμερικανικός οίκος αξιολόγησης S&P τελικά δεν εξέδωσε έκθεση για την ελληνική οικονομία, πατώντας μια «παύση» στον «χορό» των χορό αναβαθμίσεων. Με τη «σιωπή» του ο οίκος διατηρεί στάση αναμονής έως το επόμενο προγραμματισμένο ραντεβού, το οποίο είναι σε περίπου πέντε μήνες. Το καλάθι ήταν έτσι και αλλιώς τότε μισοάδειο αναφορικά με μια κίνηση αναβάθμισης της ελληνικής οικονομίας όμως δεν είχε αποκλειστεί ότι η έκθεση μπορεί να συνοδεύεται με κάποιο «δώρο».

Η δανειακή στρατηγική σύμφωνα με το οικονομικό επιτελείο χτίζεται δεδομένων των υψηλών ταμειακών διαθεσίμων, των αναμενομένων αυξημένων κοινοτικών εκταμιεύσεων και των σχετικά περιορισμένων χρηματοδοτικών αναγκών για το 2022. Οι χρηματοδοτικές ανάγκες του ελληνικού δημοσίου, σύμφωνα με τα στοιχεία, για την αποπληρωμή ομολόγων και για την καταβολή δόσεων από τα διμερή δάνεια το 2022 ανέρχονται σε 10,55 δισ. ευρώ έναντι 48,5 δισ. ευρώ φέτος. Οι δαπάνες για τόκους του χρέους της Κεντρικής Διοίκησης διαμορφώνονται κοντά στα επίπεδα των 5.500-6.200 εκατ. ευρώ, ήτοι γύρω στο 3,1%-3,8% ως ποσοστό του ΑΕΠ. Το βραχυχρόνιο κόστος δανεισμού του Ελληνικού Δημοσίου, όπως αποτυπώνεται στις δημοπρασίες εντόκων γραμματίων 13, 26 και 52 εβδομάδων, κινείται σε ιστορικά χαμηλά επίπεδα με αρνητικά επιτόκια για όλες τις διάρκειες των εκδόσεων. Από το επιτελείο γίνεται επίσης προετοιμασία για πρόωρη εξόφληση μέρους των διμερών δανείων που σύναψε η Ελλάδα με τις χώρες της ευρωζώνης το 2010 και η περαιτέρω αποπληρωμή του δανείου του ΔΝΤ πείρ τα 7 δισ. ευρώ. Ήδη η χώρα έχει προχωρήσει στην πρόωρη αποπληρωμή περίπου 6 δισ. ευρώ δανείων του ΔΝΤ.