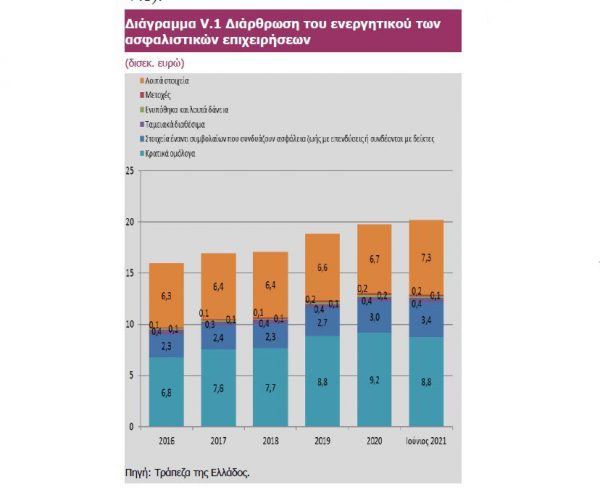

Συνεχίστηκε το α΄ εξάμηνο του 2021, η ανοδική πορεία που διαγράφει τα τελευταία χρόνια το ενεργητικό των ασφαλιστικών επιχειρήσεων, και διαμορφώθηκε στα 20,2 δισ. ευρώ, έναντι 19,79 δισ. ευρώ στο τέλος του προηγούμενου έτους.

Αυτό προκύπτει από την Έκθεση Χρηματοπιστωτικής Σταθερότητας, της Τράπεζας της Ελλάδος, του μηνός Δεκεμβρίου 2021, σύμφωνα με σχετική, σημερινή, δημοσίευση στην ηλεκτρονική σελίδα του Επαγγελματικού Επιμελητηρίου Αθηνών.

Όσον αφορά τη διάρθρωση του ενεργητικού, όπως αναφέρεται στην έκθεση, οι τοποθετήσεις σε κρατικά ομόλογα παραμένουν η κύρια κατηγορία επενδύσεων των ασφαλιστικών επιχειρήσεων, με 8,78 δισ. ευρώ τον Ιούνιο του 2021 (43,5% του συνόλου του ενεργητικού τους), έναντι 9,21 δισ. ευρώ και 46,6% του ενεργητικού τους το Δεκέμβριο του 2020. Περαιτέρω, το α΄ εξάμηνο του 2021 τα περιουσιακά στοιχεία που καλύπτουν ασφαλιστικές υποχρεώσεις τον επενδυτικό κίνδυνο των οποίων φέρουν οι ασφαλισμένοι, ήτοι ασφαλιστικών συμβολαίων οι αποδόσεις των οποίων συνδέονται με επενδύσεις ή συνδυάζονται με δείκτες, ανήλθαν σε 3,35 δισ. ευρώ, έναντι 3,04 δισ. ευρώ στο τέλος του προηγούμενου έτους, και αποτέλεσαν το 16,6% του συνόλου του ενεργητικού (Δεκέμβριος 2020: 15,4%).

Η παραγωγή ακαθάριστων εγγεγραμμένων ασφαλίστρων στο σύνολο του κλάδου το α΄ εξάμηνο του 2021 ανήλθε στα 2,24 δισ. ευρώ, αυξημένη κατά 10,5% έναντι αυτής του α΄ εξαμήνου του 2020 (2,02 δισ. ευρώ). Αύξηση κατά 12,8% παρουσίασαν και οι ακαθάριστες αποζημιώσεις κατά το α΄ εξάμηνο του έτους, που έφθασαν τα 1,17 δισ. ευρώ, έναντι 1,03 δισ. ευρώ κατά την αντίστοιχη χρονική περίοδο του προηγούμενου έτους.

Στο τέλος Ιουνίου του 2021 η συνολική Κεφαλαιακή Απαίτηση Φερεγγυότητας (SCR)62 του κλάδου των ασφαλιστικών επιχειρήσεων διαμορφώθηκε σε 2 δισ. ευρώ (Δεκέμβριος 2020: 1,93 δισ. ευρώ), ενώ τα συνολικά επιλέξιμα ίδια κεφάλαια ανήλθαν σε 3,88 δισ. ευρώ (Δεκέμβριος 2020: 3,59 δισ. ευρώ). Την ίδια χρονική στιγμή, η Ελάχιστη Κεφαλαιακή Απαίτηση (MCR)63 για τον κλάδο υπολογίστηκε σε 0,7 δισ. ευρώ (ομοίως το Δεκέμβριο του 2020), ενώ τα αντίστοιχα συνολικά επιλέξιμα ίδια κεφάλαια ανήλθαν σε 3,73 δισ. ευρώ (Δεκέμβριος 2020: 3,43 δισ. ευρώ).

Εξέλιξη των βασικών κινδύνων στην ασφαλιστική αγορά

Σύμφωνα και με στοιχεία της Ευρωπαϊκής Αρχής Ασφαλίσεων και Επαγγελματικών Συντάξεων (ΕΙΟΡΑ), ο μακροοικονομικός και πιστωτικός κίνδυνος καθώς και ο κίνδυνος αγοράς παραμένουν σε υψηλά επίπεδα, λόγω της αβεβαιότητας των οικονομικών προοπτικών.

Ο συνδυασμός της ως άνω αβεβαιότητας με τις επιπτώσεις από το παρατεταμένο περιβάλλον χαμηλών επιτοκίων δημιούργησε το 2021 σημαντικές προκλήσεις για τις εποπτικές αρχές των ασφαλιστικών αγορών στην Ευρώπη. Ο κίνδυνος επιτοκίων αναγνωρίζεται ως ο βασικότερος από τους κινδύνους της αγοράς, καθώς οι ασφαλιστικές επιχειρήσεις επενδύουν σε περιουσιακά στοιχεία με σαφώς μειωμένες αποδόσεις σε σχέση με τις παρελθούσες χρήσεις, ενώ παράλληλα καταβάλλουν παροχές που έχουν υπολογιστεί με αυξημένες εγγυημένες αποδόσεις.

Ο κίνδυνος αφερεγγυότητας στην ελληνική ασφαλιστική αγορά παραμένει χαμηλός, καθώς όλες οι ασφαλιστικές επιχειρήσεις δια-θέτουν δείκτη φερεγγυότητας μεγαλύτερο από 140%, ήτοι ίδια κεφάλαια που υπερβαίνουν την κεφαλαιακή απαίτηση κατά τουλάχιστον 40%. Αντίθετα, ο κίνδυνος μειωμένης κερδοφορίας, κυρίως σε μακροχρόνια βάση, παραμένει υψηλός, λόγω της πιθανής μειωμένης ζήτησης των μη υποχρεωτικών ασφαλίσεων.

Για αντιμετώπιση των ως άνω κινδύνων, οι ασφαλιστικές επιχειρήσεις ζωής προβαίνουν σε σταδιακό επαναπροσδιορισμό του επιχειρηματικού τους μοντέλου, εστιάζοντας κυρίως στην παραγωγή και προώθηση ασφαλίσεων που φέρουν μειωμένες κεφαλαιακές απαιτήσεις όπως ασφαλίσεις τον επενδυτικό κίνδυνο των οποίων φέρουν οι ίδιοι οι ασφαλισμένοι.

Αντίστοιχα, οι ασφαλιστικές επιχειρήσεις κατά ζημιών επιδιώκουν, κατά βάση μέσω της κατάλληλης τιμολόγησης των ασφαλιστικών προϊόντων που διαθέτουν σε νέους πελάτες, να διαχειριστούν δυναμικά τις πτωτικές διακυμάνσεις του ασφαλιστικού κύκλου (underwriting cycle) που παρατηρούνται ειδικότερα στον κλάδο αστικής ευθύνης οχημάτων, λόγω της μειωμένης κυκλοφορίας οχημάτων κατά την διάρκεια της πανδημίας.

Πηγή: ΑΠΕ – ΜΠΕ