Καθώς η Κριστίν Λαγκάρντ αποκάλυπτε τα σχέδιά της για επανασχεδιασμό των τραπεζογραμματίων ευρώ την περασμένη εβδομάδα, για πρώτη φορά από την κυκλοφορία τους πριν από δύο δεκαετίες, η πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας είπε ότι ήταν «ένα απτό και ορατό σύμβολο ότι ήμασταν μαζί στην Ευρώπη, ιδιαίτερα σε περιόδους κρίσης».

Το σχόλιο της Λαγκάρντ υπογραμμίζει την περηφάνια της για την ενιαία προσέγγιση που υιοθετούν τα ευρωπαϊκά έθνη και οι υπεύθυνοι χάραξης πολιτικής για την αντιμετώπιση των οικονομικών επιπτώσεων από την πανδημία του κορωνοϊού και – μέχρι στιγμής τουλάχιστον – την αποτροπή από το να επαναληφθεί η κρίση χρέους του 2012, η οποία απείλησε να διασπάσει τη νομισματική ένωση.

Ωστόσο, η δυσκολότερη πρόκληση για την ΕΚΤ είναι ακόμη μπροστά της. Έχοντας επιβλέψει τη μεγαλύτερη ένεση νομισματικής τόνωσης στην ιστορία του ενιαίου νομίσματος της Ευρώπης, συμπεριλαμβανομένης της αγοράς 2,2 τρισ. ευρώ κρατικών ομολόγων και παρόμοιου ποσού ισχυρά επιδοτούμενων δανείων προς τις τράπεζες, η κεντρική τράπεζα ετοιμάζεται τώρα να αρχίσει να μειώνει τη στήριξή της προς την οικονομία.

Οι περισσότερες κεντρικές τράπεζες έχουν ήδη αρχίσει να αποσύρουν τις γενναιόδωρες πολιτικές τόνωσης που εισήγαγαν για να μειώσουν το κόστος δανεισμού και να προστατεύσουν τις οικονομίες από τις συνέπειες της πανδημίας. Αλλά η ΕΚΤ – που εξακολουθεί να πλήττεται από την κριτική ότι αύξησε τα επιτόκια πολύ νωρίς στην τελευταία κρίση – είναι πιο απρόθυμη από τους περισσότερους να ανακαλέσει τη στήριξή της, έχοντας δυσκολευτεί μέχρι πρόσφατα λόγω ετών χαμηλού πληθωρισμού και υποτονικής ανάπτυξης.

Η ευρωζώνη έχει την πρόσθετη δυσκολία ότι σε αντίθεση με την Ομοσπονδιακή Τράπεζα των ΗΠΑ ή την Τράπεζα της Αγγλίας, η ΕΚΤ πρέπει να χαράξει πολιτικές για 19 διαφορετικές χώρες, η καθεμία με τη δική της οικονομία και -κυρίως- αγορά ομολόγων. Έτσι, οποιαδήποτε στροφή της ΕΚΤ σε μια λιγότερο διευκολυντική πολιτική κινδυνεύει να αφυπνίσει ξανά τις παλιές χρηματοπιστωτικές εντάσεις του μπλοκ αυξάνοντας το κόστος χρηματοδότησης για πιο αδύναμες κυβερνήσεις -ιδίως την Ιταλία- και καταπνίγοντας την εκκολαπτόμενη οικονομική της ανάκαμψη.

REUTERS/Remo Casilli

Η διαχείριση της φάσης ανάκαμψης απαιτεί μια λεπτή πράξη εξισορρόπησης από τη Λαγκάρντ και τους συναδέλφους της, καθώς προσπαθούν να αποφύγουν τα λάθη που έκανε η ΕΚΤ όταν αύξησε πρόωρα τα επιτόκια το 2011, όταν είχε ξεσπάσει η κρίση χρέους.

Ωστόσο, εάν η ΕΚΤ περιμένει πολύ καιρό για να αναστρέψει τα κίνητρά της, κινδυνεύει να χάσει την αξιοπιστία της και να αναγκαστεί αργότερα σε μια ακόμη πιο επώδυνη διόρθωση πολιτικής. Αυτό θα μπορούσε να συμβεί εάν ο πληθωρισμός δεν υποχωρήσει ξανά κάτω από τον κύριο στόχο της τράπεζας του 2 τοις εκατό όσο γρήγορα αναμένει, έχοντας ήδη σημειώσει νέο υψηλό ρεκόρ στην ευρωζώνη του 4,9 τοις εκατό τον Νοέμβριο.

Οι περισσότεροι αναλυτές αναμένουν από την ΕΚΤ να συνεχίσει να αγοράζει ομόλογα και να διατηρήσει τα επιτόκια σε αρνητικό έδαφος τουλάχιστον μέχρι το 2023, ειδικά αφού αποδέχθηκε σε μια αναθεώρηση στρατηγικής ότι ο πληθωρισμός θα μπορούσε να υπερβεί τον στόχο του για μια ορισμένη περίοδο.

«Είναι ώρα κρίσης για τους ανθρώπους στην ΕΚΤ, γιατί αν χάσουν την υπομονή τους όταν ο πληθωρισμός πρόκειται να κορυφωθεί, κινδυνεύουν να υπονομεύσουν τα συμπεράσματα της αναθεώρησης της στρατηγικής τους και με αυτό τη σταθερότητα της αγοράς ομολόγων», λέει ο Frederik Ducrozet, στρατηγικός αναλυτής της Pictet Wealth.

Ο Vítor Constâncio, πρώην αντιπρόεδρος της ΕΚΤ, ο οποίος τώρα είναι καθηγητής οικονομικών στο Πανεπιστήμιο της Ναβάρα στη Μαδρίτη, λέει ότι «η κατάσταση γίνεται πιο δύσκολη για την ΕΚΤ». Και προσθέτει: «Το μεγάλο ερώτημα είναι πόσο ομαλά θα προετοιμάσει η ΕΚΤ τον απόηχο της πανδημίας και τη σταδιακή εκκαθάριση των αγορών περιουσιακών στοιχείων».

Οι Επιπλοκές της Covid

Κατά τη συνεδρίαση της ΕΚΤ την Πέμπτη, η Λαγκάρντ αναμένεται να ανακοινώσει το πρώτο βήμα στη διαδικασία της αργής απόσυρσης των κινήτρων της, περιγράφοντας σχέδια για τον τερματισμό των καθαρών αγορών ομολόγων τον Μάρτιο στο πλαίσιο του προγράμματος έκτακτης αγοράς πανδημίας (PEPP) ύψους 1,85 τρις ευρώ, το οποίο ξεκίνησε όταν ο ιός χτύπησε πέρυσι την οικονομία.

Την απόφασή της την περιπλέκει η άφιξη της πιο μολυσματικής παραλλαγής του κορωνοϊού, η Όμικρον, σε μια εποχή που το ποσοστό μόλυνσης από τον Covid είχε ήδη αυξηθεί σε νέα υψηλά σε πολλά μέρη της Ευρώπης.

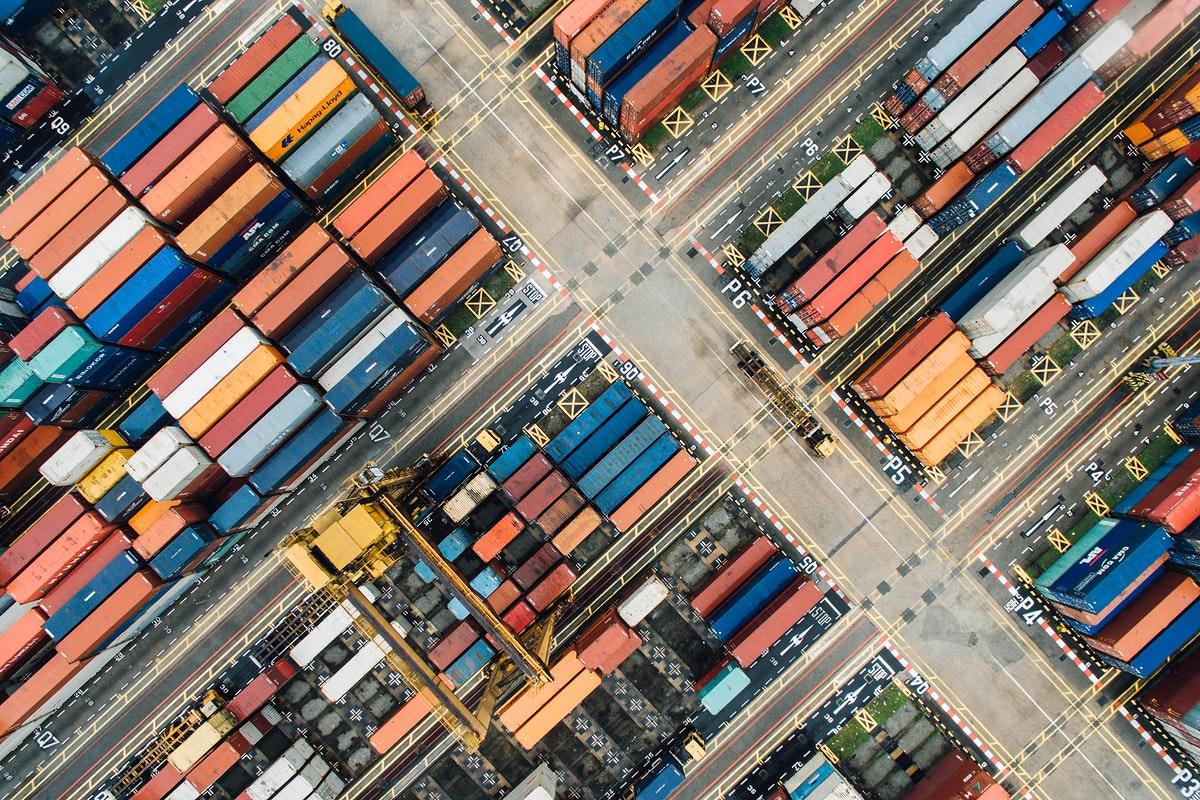

Μια επιστροφή σε καραντίνα αναμένεται να πλήξει την ανάπτυξη της ευρωζώνης, η οποία βρισκόταν σε καλό δρόμο να ανακάμψει μέχρι το τέλος του τρέχοντος έτους από το ρεκόρ μεταπολεμικής ύφεσης του περασμένου έτους. Ταυτόχρονα, το τελευταίο κύμα του ιού είναι επίσης πιθανό να καταδείξει τα σημεία συμφόρησης της εφοδιαστικής αλυσίδας που έχουν ήδη προκαλέσει τεράστιες συσσωρεύσεις εμπορευματοκιβωτίων στα λιμάνια και απότομες αυξήσεις στις τιμές πολλών αγαθών – όλα αυτά θα μπορούσαν να διατηρήσουν τον πληθωρισμό υψηλότερο για μεγαλύτερο χρονικό διάστημα.

Αφότου η οικονομική παραγωγή της ευρωζώνης συρρικνώθηκε κατά επίπεδα ρεκόρ 6,5 τοις εκατό πέρυσι, η ΕΕ έχει προβλέψει ότι θα αυξηθεί κατά 5 τοις εκατό φέτος και 4,3 τοις εκατό το επόμενο έτος – μακράν τα υψηλότερα επίπεδα ανάπτυξης από τότε που κυκλοφόρησε το ενιαίο νόμισμα πριν από περισσότερα από 20 χρόνια . Οι Βρυξέλλες προβλέπουν επίσης ότι ο πληθωρισμός στο μπλοκ θα παραμείνει πάνω από τον στόχο του 2 τοις εκατό της ΕΚΤ για δεύτερη συνεχόμενη χρονιά το 2022 – πρόκειται για την πρώτη φορά που θα συμβεί αυτό εδώ και μια δεκαετία.

Η ΕΚΤ πρόκειται να αυξήσει τις δικές της προβλέψεις για τον πληθωρισμό αυτή την εβδομάδα, αλλά φαίνεται αποφασισμένη να αποφύγει οποιαδήποτε ξαφνική αντιστροφή της πολιτικής. Όταν η κεντρική τράπεζα επιβράδυνε τις αγορές ομολόγων της τον Σεπτέμβριο, η Λαγκάρντ αρνήθηκε ότι άρχιζε να τις «μειώνει» στο μηδέν, επαναλαμβάνοντας την αείμνηστη πρωθυπουργό του Ηνωμένου Βασιλείου Μάργκαρετ Θάτσερ λέγοντας «η κυρία δεν μειώνει». Αυτόν τον μήνα δεσμεύτηκε να «διασφαλίσει ότι οι συνθήκες θα παραμείνουν ευνοϊκές» για τη χρηματοδότηση κυβερνήσεων, νοικοκυριών και επιχειρήσεων και περιέγραψε την πρόσφατη άνοδο του πληθωρισμού ως παράγοντα που θα μειωνόταν το επόμενο έτος.

Όλα αυτά σημαίνουν ότι η ΕΚΤ μοιάζει ολοένα και περισσότερο ως «περιστέρι» που διαχωρίζει τη θέση σε σύγκριση με πολλές κεντρικές τράπεζες. Ως απάντηση σε μια ισχυρότερη άνοδο του πληθωρισμού από ό,τι περίμεναν, η Fed και η BoE αναμένεται αυτή την εβδομάδα να σηματοδοτήσουν ότι θα σταματήσουν τις αγορές περιουσιακών στοιχείων και θα προετοιμαστούν να αυξήσουν τα επιτόκια τους επόμενους μήνες. Αντίθετα, η ΕΚΤ έχει δηλώσει ότι αναμένει να συνεχίσει να αγοράζει ομόλογα για όλο το επόμενο έτος και η Λαγκάρντ είπε ότι είναι «πολύ απίθανο» να αρχίσει να αυξάνει τα επιτόκια πριν από το 2023, το νωρίτερο.

Οι αναλυτές αναμένουν ότι η ΕΚΤ θα κάνει μετάβαση στην αγορά ομολόγων της μετά τη λήξη του PEPP τον Μάρτιο, ενισχύοντας ένα παλαιότερο πρόγραμμα ποσοτικής χαλάρωσης, το οποίο θα αυξάνει τις αγορές σε περιουσιακά στοιχεία κατά 20 δισ. ευρώ το μήνα. Θα μπορούσε να το κάνει αυτό αυξάνοντας τις μηνιαίες αγορές στο πλαίσιο του παλαιότερου καθεστώτος σε περίπου 40 δισεκατομμύρια ευρώ ή προσθέτοντας ένα επιπλέον «φάκελο» αρκετών εκατοντάδων δισεκατομμυρίων ευρώ που θα δαπανηθούν για τον υπόλοιπο χρόνο.

Ορισμένα στελέχη της ΕΚΤ έχουν μάλιστα προτείνει να παραμείνει ανοιχτή η επιλογή επανεκκίνησης του PEPP ή η δημιουργία ενός νέου ταμείου για την αντιμετώπιση οποιασδήποτε διαταραχής της αγοράς. Άλλοι τονίζουν την ανάγκη για «προαιρετικότητα» και ελπίζουν να καθυστερήσουν ορισμένες αποφάσεις για μελλοντικές αγορές ομολόγων μέχρι τον Φεβρουάριο.

«Δεδομένου ότι η ΕΚΤ έκανε το λάθος στο παρελθόν να ακολουθήσει πολύ γρήγορα περιοριστική πολιτική, αυτή τη φορά θα είναι προσεκτική», λέει η Μαρία Δεμερτζή, αναπληρώτρια διευθύντρια του think-tank Bruegel. «Αν αυξήσουν τα επιτόκια πολύ γρήγορα, αυτό θα δημιουργήσει μια άμεση απειλή χρηματοοικονομικού κατακερματισμού ενώ βρισκόμαστε ακόμη σε ένα αρκετά ευάλωτο στάδιο ανάκαμψης – οι ΗΠΑ και το Ηνωμένο Βασίλειο δεν έχουν αυτή την ανησυχία».

Πολλοί συμμερίζονται την ανησυχία της Δεμερτζή για τον χρηματοοικονομικό κατακερματισμό, σύμφωνα με τον οποίο το κόστος δανεισμού των πιο αδύναμων χωρών της ευρωζώνης θα μπορούσε να αυξηθεί πολύ υψηλότερα από εκείνα των πιο ασφαλέστερων χωρών, κάτι που πηγάζει από τη θεμελιώδη αδυναμία στην καρδιά του ενιαίου νομίσματος: είναι μια νομισματική ένωση χωρίς δημοσιονομική ένωση ή ένα πλήρως ενοποιημένο τραπεζικό σύστημα.

Το ίδιο σφάλμα αποκαλύφθηκε στην κρίση δημοσίου χρέους της περιοχής, όταν οι φόβοι των επενδυτών για υψηλά επίπεδα κρατικού χρέους και τοξικά τραπεζικά δάνεια αύξησαν το κόστος δανεισμού για τις χώρες της περιφέρειας της Ευρώπης και ανάγκασαν αρκετές από αυτές να στραφούν στην ΕΕ για προγράμματα διάσωσης, όπως η Ελλάδα, η Ισπανία. Ιρλανδία και Πορτογαλία.

«Αυτό που είναι διαφορετικό για την ΕΚΤ σε σύγκριση με τη Fed και την Τράπεζα της Αγγλίας είναι ότι υπάρχει κίνδυνος χρηματοοικονομικού κατακερματισμού στην ευρωζώνη», λέει ο Σπύρος Ανδρεόπουλος, ανώτερος ευρωπαίος οικονομολόγος στην BNP Paribas που εργαζόταν για τη χάραξη νομισματικής πολιτικής στην ΕΚΤ. . «Δεν είναι δημοκρατικά νομιμοποιημένο να μοιράζεται οικονομικούς κινδύνους μεγάλης κλίμακας χρησιμοποιώντας τον ισολογισμό της».

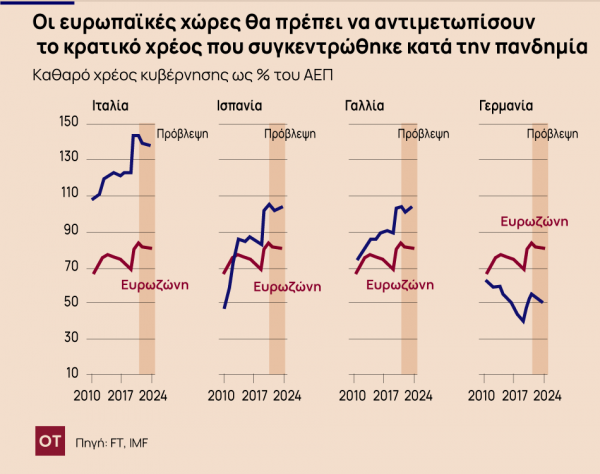

Ωστόσο, παρόλο που τα επίπεδα χρέους έχουν εκτοξευθεί ξανά σε νέα υψηλά σε ολόκληρη την ευρωζώνη, οι οικονομολόγοι πιστεύουν ότι μια παρόμοια κρίση είναι λιγότερο πιθανό να συμβεί αυτή τη φορά. Αυτό οφείλεται κυρίως στο γεγονός ότι η ΕΕ έχει τώρα μια πολύ πιο υποστηρικτική δημοσιονομική θέση μετά την έναρξη λειτουργίας ταμείου ανάκαμψης ύψους 800 δισ. ευρώ. Αυτό το καινοτόμο πρόγραμμα δίνει τη δυνατότητα στις Βρυξέλλες να εκδίδουν χρέος κεντρικά και να στέλνουν τα χρήματα στα κράτη μέλη για να ενισχύσουν τις οικονομικές τους προοπτικές μετά την πανδημία, επενδύοντας σε νέα πράσινη ενέργεια και ψηφιακά έργα.

«Η Ευρώπη έχει τώρα περισσότερα μέσα για να αντιμετωπίσει μια κατάσταση όπως αυτή που αντιμετωπίσαμε πριν από μια δεκαετία, επομένως θα χρειαστεί ένα πολύ μεγαλύτερο ασύμμετρο σοκ για να προκληθεί μια παρόμοια κρίση», λέει ο Lorenzo Bini Smaghi, πρόεδρος της γαλλικής τράπεζας Société Générale. Εκτελεστικό Συμβούλιο της ΕΚΤ έως το 2011.

Η ζωή μετά το PEPP

Όταν η πανδημία χτύπησε για πρώτη φορά πέρυσι, η Λαγκάρντ ξεκίνησε με δυσκολία (τα καθήκοντά της). Ερωτηθείσα τι θα μπορούσε να κάνει η κεντρική τράπεζα για να στηρίξει τις κυβερνήσεις καθώς οι οικονομίες τους έκλεισαν τον Μάρτιο του 2020, είπε ότι δεν ήταν δουλειά της ΕΚΤ να «κλείνει τα spreads» – αναφερόμενη στον πρόσθετο τόκο που πρέπει να πληρώσουν τα ασθενέστερα μέλη της ευρωζώνης σε σχέση με τη Γερμανία όταν πουλάνε νέο χρέος.

Το σχόλιό της οδήγησε τις αγορές ομολόγων της ευρωζώνης σε ανατροπή. Οι επενδυτές αμφισβήτησαν ξαφνικά τη δέσμευση της ΕΚΤ να διατηρήσει ενωμένη την ευρωζώνη σε μια στιγμή κρίσης. Η Ιταλία, μακράν η πιο χρεωμένη από τις μεγάλες οικονομίες του μπλοκ, επωμίστηκε το μεγαλύτερο βάρος της πώλησης ομολόγων.

Το επεισόδιο προκάλεσε μια γρήγορη επανεξέταση πολιτικής. Η Λαγκάρντ πήρε πίσω γρήγορα τις παρατηρήσεις και αργότερα τον ίδιο μήνα η ΕΚΤ παρουσίασε το πολύ μεγαλύτερο PEPP. Η κίνηση αυτή ηρέμησε τις αγορές μετά από μερικές εβδομάδες αστάθειας και οι αποδόσεις των ιταλικών ομολόγων μειώθηκαν για το υπόλοιπο του έτους.

«Οι κυβερνήσεις έπρεπε να δώσουν τεράστια δημοσιονομικά κίνητρα», λέει ο Salman Ahmed, επικεφαλής της στρατηγικής κατανομής περιουσιακών στοιχείων στη Fidelity International. «Ο ρόλος της ΕΚΤ ήταν να διασφαλίσει ότι θα μπορούσαν να δανειστούν με επιτόκιο που το καθιστά προσιτό».

Ωστόσο, αυτός ο ρόλος των αγορών περιουσιακών στοιχείων, ακόμα κι αν δεν έγινε ποτέ ρητός από την ΕΚΤ, εγείρει άβολα ερωτήματα καθώς η κεντρική τράπεζα σχεδιάζει μια έξοδο από την παροχή τέτοιων κινήτρων της εποχής της πανδημίας, το οποίο οδήγησε την ΕΚΤ να αγοράσει τα τελευταία δύο χρόνια περισσότερο από το συνολικό καθαρό χρέος που εκδόθηκε από κυβερνήσεις της ευρωζώνης.

Οι αγορές ομολόγων δείχνουν ήδη ανησυχία σχετικά με την προοπτική μετά το PEPP. Τις τελευταίες ημέρες, η διαφορά του 10ετούς χρέους της Ιταλίας έναντι του γερμανικού χρέους έφτασε στο υψηλότερο σημείο του εδώ και περισσότερο από ένα χρόνο, 1,3 ποσοστιαίες μονάδες. Παρά τη θετική αντίληψη των επενδυτών για την ιταλική κυβέρνηση – με επικεφαλής τον πρώην πρόεδρο της ΕΚΤ Μάριο Ντράγκι – η αγορά ομολόγων 2,3 τρισεκατομμυρίων ευρώ της Ιταλίας παραμένει η ευνοημένη παιδική χαρά για τους επενδυτές εικάζουν για νέες αδυναμίες στην ευρωζώνη.

Η μεγαλύτερη ανησυχία για ορισμένους παρατηρητές της ΕΚΤ είναι ότι η Ιταλία θα μπορούσε να ξαναβυθιστεί σε πολιτική αστάθεια εάν ο Ντράγκι κινηθεί στις αρχές του επόμενου έτους για να γίνει πρόεδρος της Ιταλίας, κάτι που θα μπορούσε να προκαλέσει νέες εκλογές τις οποίες ευρωσκεπτικιστικά δεξιά κόμματα, συμπεριλαμβανομένου του Συνδέσμου του Ματέο Σαλβίνι και της ακροδεξιάς Brothers of Italy, είναι φαβορί να κερδίσουν.

«Υπάρχει η πιθανότητα μιας κυβέρνησης Σαλβίνι σε συνασπισμό με τους Αδελφούς της Ιταλίας το επόμενο έτος και αυτό θα μπορούσε να είναι μεγάλο πρόβλημα», προειδοποίησε ο Κονστάνσιο, ο οποίος ήταν αναπληρωτής του Ντράγκι στην ΕΚΤ για επτά χρόνια μέχρι το 2018. «Μια ήπια αύξηση των αποδόσεων κρατικών ομολόγων είναι γενικά αποδεκτή», είπε. «Αλλά αν τα περιφερειακά spreads κινηθούν πολύ υψηλότερα, η απειλή του χρηματοοικονομικού κατακερματισμού θα απαιτήσει από τους εθνικούς και ευρωπαίους φορείς χάραξης πολιτικής να ανταποκριθούν».

Το τεράστιο μέγεθος του δανεισμού της Ρώμης -που ανέρχεται σε περισσότερο από το 155% του ΑΕΠ- σημαίνει ότι μια κίνηση πάνω από 2 ποσοστιαίες μονάδες στα ιταλικά spreads θα ξυπνήσει ξανά τις ανησυχίες για τη βιωσιμότητα του χρέους, σύμφωνα με τον Ahmed. «Είναι τεράστιος πιστωτικός κίνδυνος χωρίς την υποστήριξη της ΕΚΤ», λέει.

Το άλλο πρόβλημα για τη Λαγκάρντ είναι ότι η επιπλέον αγορά ομολόγων είναι όλο και πιο δύσκολο να δικαιολογηθεί με τον πληθωρισμό να ξεπερνά τον στόχο. Οποιαδήποτε ένδειξη ότι τα πιο συντηρητικά «γεράκια» κερδίζουν το πάνω χέρι θα μπορούσε να δει τους επενδυτές να αμφισβητούν για άλλη μια φορά τη δέσμευση του προέδρου της ΕΚΤ να ελέγξει τα spreads των κρατικών ομολόγων.

«Η αγορά έχει βάλει στο κεφάλι της ότι θα δει πρόσθετες αγορές για να αντικαταστήσουν το PEPP», λέει ο Mark Dowding, επικεφαλής επενδύσεων στην BlueBay Asset Management. «Εάν δεν γίνει αυτό, υπάρχει πιθανότητα για νέα μεγάλη άνοδο των spread στην Ιταλία».

Ορισμένοι επενδυτές ανησυχούν ότι η Λαγκάρντ δεν έχει την αποφασιστικότητα του Ντράγκι, ο οποίος το 2011 υποσχέθηκε να κάνει «ό,τι χρειάζεται» για να προστατεύσει το ευρώ. “Έχετε ακόμα αυτό το σχόλιο [της Λαγκάρντ] από τον Μάρτιο του περασμένου έτους να ηχεί στο πίσω μέρος του μυαλού σας”, λέει ο Dowding. «Οι συμμετέχοντες στην αγορά έχουν μεγάλη μνήμη και εξακολουθούν να μην εμπιστεύονται τη Λαγκάρντ με τον τρόπο που εμπιστεύτηκαν τον Ντράγκι».

Η πρόσφατη άνοδος του πληθωρισμού σε επίπεδα που δεν παρατηρήθηκαν για περισσότερα από 20 χρόνια έχει επίσης πυροδοτήσει αυξανόμενη κριτική προς την ΕΚΤ, ιδιαίτερα σε πλουσιότερες χώρες όπως η Γερμανία, όπου η εξαιρετικά χαλαρή νομισματική πολιτική της έχει υποστεί πολλές νομικές προκλήσεις και υποψίες ότι υποστηρίζει τις κυβερνήσεις του Νότου σε βάρος των συνετών αποταμιευτών του Βορρά.

Ο Κρίστιαν Λίντνερ, ο νέος υπουργός Οικονομικών της Γερμανίας, δήλωσε την περασμένη εβδομάδα ότι η κυβέρνηση είναι «ευαίσθητη στο να αποφύγει μια κατάσταση δημοσιονομικής κυριαρχίας στο μέλλον», αναφερόμενος στον φόβο ότι η ΕΚΤ θα μπορούσε να είναι απρόθυμη να αποσύρει τα κίνητρά της λόγω φόβου να πιέσει προς τα πάνω το κόστος δανεισμού για υπερχρεωμένες κυβερνήσεις. «Η κεντρική τράπεζα πρέπει επίσης να είναι σε θέση να ανταποκρίνεται στις νομισματικές εξελίξεις με τα μέσα της», πρόσθεσε.

«Οι Γερμανοί γίνονται όλο και πιο νευρικοί για την αύξηση των τιμών», λέει ο Klaus Adam, καθηγητής οικονομικών στο Πανεπιστήμιο του Mannheim. «Εάν οι ρυθμοί πληθωρισμού δεν υποχωρήσουν τους επόμενους μήνες, όπως αναμενόταν, οι επικριτές της πολιτικής της ΕΚΤ θα γίνουν πιο δυναμικοί».

Η Bild Zeitung, η γερμανική ταμπλόιντ εφημερίδα με τις μεγαλύτερες πωλήσεις, προειδοποίησε πρόσφατα ότι «οι τιμές εκτοξεύονται, η αγοραστική μας δύναμη λιώνει» και έριξε το φταίξιμο καθαρά στη «Madame Inflation» – μια αναφορά στη Λαγκάρντ.

Το κλίμα στην ΕΚΤ φαίνεται επίσης να μετατοπίζεται ενάντια σε περαιτέρω αγορές ομολόγων μεγάλης κλίμακας, με την Isabel Schnabel, τη γερμανίδα μέλος του διοικητικού συμβουλίου που είναι υπεύθυνη για τις λειτουργίες της αγοράς, να υποστηρίζει την περασμένη εβδομάδα ότι η κατάσταση έχει ανεβάσει την τιμή πολλών περιουσιακών στοιχείων, συμπεριλαμβανομένων των κατοικιών, σε επικίνδυνες επίπεδα και ενθάρρυνε την «υπερβολική ανάληψη κινδύνου».

Ωστόσο, ορισμένοι επενδυτές πιστεύουν ότι η κεντρική τράπεζα μπορεί να διατηρήσει υπό έλεγχο τις αποδόσεις των ομολόγων χωρίς να χρειάζεται να δεσμευτεί εκ των προτέρων για να αγοράσει εκατοντάδες δισεκατομμύρια περισσότερα περιουσιακά στοιχεία. Ο Christian Kopf, επικεφαλής του τμήματος σταθερού εισοδήματος στη γερμανική εταιρεία διαχείρισης περιουσιακών στοιχείων Union Investment, λέει ότι η ΕΚΤ θα πρέπει να ανακοινώσει ένα νέο πρόγραμμα που θα παρεμβαίνει στις αγορές μόνο εάν υπάρξει ανάγκη.

Εάν οι επενδυτές πιστεύουν ότι η κεντρική τράπεζα κρύβεται στο παρασκήνιο, θα τείνουν να συνεχίσουν να αγοράζουν ιταλικά και άλλα χρέη της ευρωζώνης με χαμηλότερη αξιολόγηση, σηκώνοντας αυτοί το βάρος αντί για την ΕΚΤ. «Η γενική προσέγγιση QE πεθαίνει και νομίζω ότι αυτό είναι καλό», λέει ο Kopf. «Η ΕΚΤ δεν χρειάζεται μια μόνιμη παρουσία στις αγορές, αλλά την απειλή μιας παρουσίας».

«Κρατούμε δύο δισεκατομμύρια ιταλικά ομόλογα και είμαστε μακροπρόθεσμοι κάτοχοι», είπε. «Αν πρέπει να συνυπολογίσω τον κίνδυνο μιας αυτοενισχυόμενης πτωτικής πορείας, θα είμαι λιγότερο άνετος να κρατήσω αυτό το χρέος. Αλλά αν ξέρω ότι υπάρχει διακόπτης ασφαλείας, θα νοιώθω πολύ πιο άνετα».

Η απάντηση της Ευρώπης στην πανδημία ήταν μέχρι στιγμής πιο ενοποιημένη και ισχυρή από ό,τι σε προηγούμενες κρίσεις, αλλά η πραγματική δοκιμασία θα είναι το πώς θα διαχειριστεί την ανάκαμψη. Την Πέμπτη, η ΕΚΤ θα κάνει τα πρώτα ενδεικτικά βήματα προς αυτόν τον στόχο και η Λαγκάρντ να έχει μαζί της στην πορεία αυτή τους επενδυτές.