Η ρωσική εισβολή ευρείας κλίμακας στην Ουκρανία, η οποία δεν είχε τιμολογηθεί πλήρως από τις αγορές όπως έδειξε και το διεθνές sell off (ξεπούλημα) στα χρηματιστήρια της περασμένης Πέμπτης, το άλμα στις τιμές του φυσικού αερίου, του πετρελαίου και των σιτηρών, αλλά και η στροφή των επενδυτών σε ασφαλή καταφύγια, όπως ο χρυσός, τα ομόλογα και το δολάριο, ενέτεινε τους φόβους για την πορεία των αγορών και των οικονομιών προκαλώντας ερωτηματικά και για τις νέες γεωπολιτικές ισορροπίες στον πλανήτη.

Οταν όμως οι νέες κυρώσεις της Δύσης προς τη Ρωσία αποδείχθηκε πως είχαν ως στόχο τον χρηματοπιστωτικό τομέα της χώρας, αφήνοντας στην άκρη την ενέργεια (πετρέλαιο, φυσικό αέριο) ή την αποκοπή της από το χρηματοοικονομικό σύστημα SWIFT, οι διεθνείς επενδυτές έδειξαν ανακουφισμένοι οδηγώντας την Παρασκευή σε άνοδο των τιμών του φυσικού αερίου, των μετοχών αλλά και άλλων ριψοκίνδυνων αξιών (ρεπορτάζ στη σελίδα Β14). Ιστορικά εξάλλου, γεωπολιτικά σοκ λειτουργούν ως ευκαιρίες για τοποθετήσεις, ενώ όπως ανέφεραν κάπως κυνικά ορισμένοι διαχειριστές, έχει αποδειχθεί πως σε τέτοιες περιπτώσεις «πουλάς μέχρι την εισβολή και μόλις τα τανκς περάσουν τα σύνορα αρχίσεις να αγοράζεις»…

Μονιμότερη πίεση

Η ολόπλευρη ρωσική επιχείρηση εισβολής στην επικράτεια της Ουκρανίας δύναται να μετατρέψει την κρίση φυσικού αερίου σε μια μονιμότερη πληθωριστική πίεση στις πρώτες ύλες και στα βασικά αγαθά, επαναφέροντας τον κίνδυνο του στασιμοπληθωρισμού (stagflation) πάνω από την Ευρώπη, εκτίμησε η Alpha Bank, έναν κίνδυνο που επεσήμανε και η Barclays, αναφέροντας μάλιστα πως οι υψηλές τιμές της ενέργειας και η άνοδος των τιμών των σιτηρών αναμένεται να τροφοδοτήσουν τον πληθωρισμό, αυξάνοντας και τα διλήμματα των κεντρικών τραπεζών, καθώς μεγαλώνει πια ο κίνδυνος να οδηγηθούμε σε στασιμοπληθωρισμό.

Η ΕΚΤ είναι πλέον λιγότερο πιθανό να ανακοινώσει στις 10 Μαρτίου ημερομηνία ολοκλήρωσης της ποσοτικής χαλάρωσης (QE), ενώ θα μπορούσε να αντισταθεί σε πιθανές αυξήσεις στο κόστος δανεισμού της περιφέρειας (κάτι που ευνοεί την Ελλάδα) εμφανίζοντας και περισσότερη ευελιξία στην επιτοκιακή της πολιτική. Ο διοικητής της Τράπεζας της Ελλάδος Γιάννης Στουρνάρας ανέφερε πως η ΕΚΤ θα πρέπει να συνεχίσει τις αγορές ομολόγων έως τα τέλη του έτους και να μην μπει στο «τραπέζι» το ενδεχόμενο αύξησης των επιτοκίων. Οι αναλυτές συμφωνούν επισημαίνοντας πως η ΕΚΤ πρέπει να είναι πλέον πιο προσεκτική σε ό,τι αφορά την ομαλοποίηση της πολιτικής της και να διατηρήσει περισσότερη ευελιξία.

Τα σενάρια

Αναλυτές σημείωναν πάντως πως ο συνδυασμός υψηλού πληθωρισμού, όπως στις αρχές της δεκαετίας του ’80, αλλά και μιας στρατιωτικής επιχείρησης πλήρους κλίμακας στην Ευρώπη, που έλαβε χώρα τελευταία φορά στην εποχή του Β’ Παγκοσμίου Πολέμου, σημαίνει πως μπορεί πλέον να προσεγγίσουμε και αχαρτογράφητες περιοχές.

Στο ήπιο σενάριο της Capital Economics, η εισβολή στην Ουκρανία θα καταλήξει σε μία αντικατάσταση με μία πιο «φιλική» κυβέρνηση για τη Ρωσία, αλλά στο κακό σενάριο ίσως να βρισκόμαστε μπροστά στον επανασχεδιασμό του χάρτη της Ευρώπης, κάτι που θα ανοίξει ένα νέο και πιο επικίνδυνο κεφάλαιο στην εν λόγω σύγκρουση, εφόσον μάλιστα εμπλακούν και μέλη του ΝΑΤΟ, συμπεριλαμβανομένων και των χωρών της Βαλτικής.

Οι πρώτες κυρώσεις της Δύσης έδειξαν πάντως πως σιωπηρά πολλές ισχυρές χώρες δεν θέλουν να διακινδυνεύσουν την ενεργειακή τους ασφάλεια και ως εκ τούτου, όπως είχαν εκτιμήσει δηκτικά σε σχόλιό τους αναλυτές της UBS, στην ουσία η Ευρώπη χρηματοδοτεί μέσω των αυξημένων τιμών ενέργειας τις στρατιωτικές επιχειρήσεις της Ρωσίας.

Συνέπειες

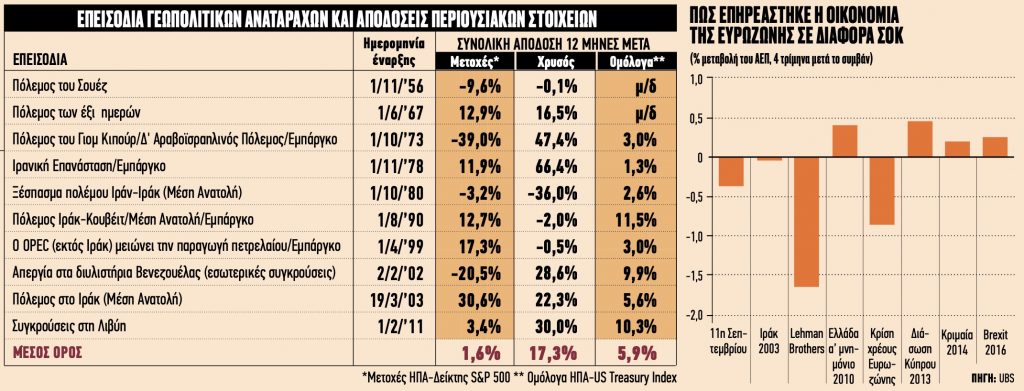

Η UBS, εξετάζοντας τις επιπτώσεις οκτώ μεγάλων γεωπολιτικών και οικονομικών σοκ που έπληξαν την ευρωζώνη τα τελευταία 20 χρόνια, από την 11η Σεπτεμβρίου, τον πόλεμο στο Ιράκ του 2004, την κατάρρευση της Lehman Brothers, την παγκόσμια χρηματοοικονομική κρίση του 2008, το πρώτο πακέτο διάσωσης της Ελλάδας τον Μάιο του 2010, την κρίση χρέους συνολικά του ευρώ το 2011, τη διάσωση της Κύπρου το 2013, την προσάρτηση της Κριμαίας το 2014 και το δημοψήφισμα για το Brexit τον Ιούνιο του 2016, διαπιστώνει πως δεν προκαλούν όλα τα σοκ τις ίδιες αρνητικές συνέπειες, ενώ σε ορισμένες περιπτώσεις όπως ο πόλεμος στο Ιράκ, το πρώτο πακέτο διάσωσης της Ελλάδας, η διάσωση της Κύπρου, η Κριμαία και το Brexit, ύστερα από την πρώτη αρνητική επίδραση, η ανάπτυξη επιταχύνθηκε.

Σε μέσα επίπεδα πάντως, το ΑΕΠ των χωρών της ευρωζώνης επιβραδύνει σε σχέση με την τάση κατά 0,2% σε τριμηνιαία βάση για τα επόμενα τέσσερα τρίμηνα μετά το συμβάν, κάτι που σημαίνει ετήσια μείωση του ΑΕΠ κατά 0,8% περίπου. Υπολογίζει παράλληλα ότι κάθε αύξηση 10% στις τιμές των καυσίμων, της ηλεκτρικής ενέργειας και του φυσικού αερίου αφαιρεί περίπου 0,4% από την κατανάλωση των νοικοκυριών και 0,2% από την αύξηση του ΑΕΠ.

Στο βασικό της σενάριο η Oxford Economics εκτιμά πως ο στόχος της Ρωσίας είναι πλέον να εγκαταστήσει μία κυβέρνηση «φιλική» στην Ουκρανία, ενώ η αναταραχή στις αγορές και οικονομίες θα κοστίσει 0,2% στο παγκόσμιο ΑΕΠ το 2022 και 0,3% το 2023, με την επιβράδυνση του ΑΕΠ στην ευρωζώνη να υπολογίζεται σε 0,3% και 0,5% αντίστοιχα.

Τα στοιχεία

Ιστορικά στοιχεία 10 γεωπολιτικών γεγονότων, από την κρίση του Σουέζ του 1956 ως την πρόσφατη προσάρτηση της Κριμαίας, που συγκέντρωσε η Capital Economics, δείχνουν επίσης πως έξι μήνες μετά το συμβάν η πραγματική επιβράδυνση σε τριμηνιαία βάση ήταν σε μέσα επίπεδα μόλις 0,2% του παγκόσμιου ΑΕΠ, αλλά οι χρηματιστηριακές αγορές σημειώνουν αρχικά απώλειες 10%-20%.

Στο αρνητικό της σενάριο ωστόσο, αν τα πράγματα πάνε άσχημα, το πετρέλαιο θα μπορούσε να κυμανθεί στα 120-140 δολ./βαρέλι, το φυσικό αέριο να ξεπεράσει τα 180 ευρώ τη μεγαβατώρα, τα περισσότερα αγροτικά και βιομηχανικά εμπορεύματα να σημειώσουν νέα άνοδο άνω του 25%, ενώ οι απώλειες στα χρηματιστήρια με βάση και την εμπειρία της εποχής της εισβολής του Ιράκ στο Κουβέιτ το 1990, θα μπορούσαν να φθάσουν το 20%-25%.

Η εισβολή της Μόσχας στην Ουκρανία αποτελεί τη χειρότερη γεωπολιτική απειλή μετά την κρίση των πυραύλων στην Κούβα το 1962, με τις πιθανές οικονομικές, χρηματοοικονομικές και πολιτικές επιπτώσεις στην Ευρώπη εκτίμησε η Berenberg. Σε ορίζοντα 1-2 μηνών αναμένει πως η αρχική μείωση της διάθεσης για ανάληψη ρίσκου από τους επενδυτές θα δώσει τη θέση της σε μια ανάκαμψη των τιμών μόλις η εικόνα ξεκαθαρίσει, με την Ευρώπη, παρά την αύξηση του ενεργειακού κόστους, να μην είναι τόσο ευάλωτη, καθώς το τέλος του χειμώνα δεν είναι πολύ μακριά.

Διαφοροποίηση

Σε ορίζοντα 3-12 μηνών οι αγορές θα επιστρέψουν στις προηγούμενες τάσεις, ενώ στις μακροπρόθεσμες επιπτώσεις (πέραν του ενός έτους) αναμένονται μεταξύ άλλων ταχύτερη διαφοροποίηση της Ευρώπης από το ρωσικό πετρέλαιο και αέριο, περισσότερες δαπάνες για τις ανανεώσιμες πηγές ενέργειας, την πυρηνική ενέργεια και το υδρογόνο και αύξηση των αμυντικών δαπανών. Πολλά θα κριθούν και από τις επόμενες αμερικανικές προεδρικές εκλογές, καθώς εάν επικρατήσει η σημερινή κατάσταση, το ΝΑΤΟ θα ενισχυθεί, ενώ μια επιστροφή στο «America First» θα οδηγήσει σε σοβαρές εντάσεις τη συμμαχία ΗΠΑ – Ευρώπης.

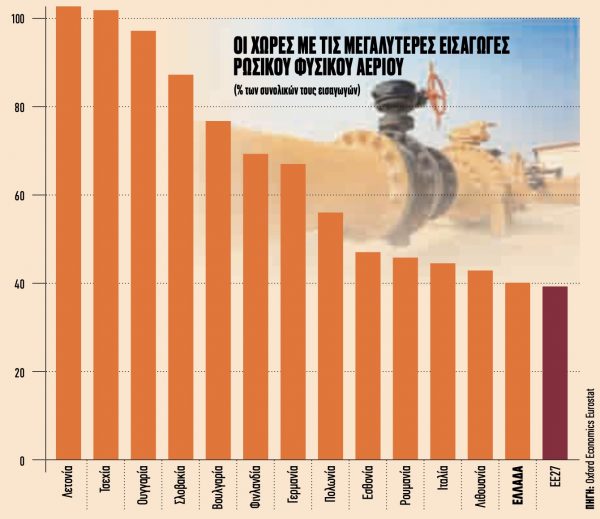

Η ενεργειακή εξάρτηση και η Ελλάδα

Με τις νέες κυρώσεις, αποφεύγονται οι μεγάλες παράπλευρες απώλειες στην Ευρώπη, λόγω της εξάρτησής της από το ρωσικό φυσικό αέριο, καθώς σύμφωνα με τη Moody’s, από τη Ρωσία η Γηραιά Ηπειρος εισάγει το 46% των αναγκών της σε στερεά καύσιμα, το 38% σε φυσικό αέριο και το 26% σε πετρέλαιο.

Η Ελλάδα, σύμφωνα με τον οίκο, εισάγει το 82% της συνολικής ενέργειας που καταναλώνει, ενώ από τη Ρωσία προέρχεται το 26% του πετρελαίου και το 39% του φυσικού αερίου. Αν και έχει υψηλή εξάρτηση από τις ρωσικές εξαγωγές, δεν επηρεάζεται όμως από τις εντάσεις στην Ουκρανία στο μέτωπο του εμπορίου ή της ασφάλειας, με αποτέλεσμα να συγκαταλέγεται ανάμεσα στις χώρες που κινδυνεύουν λιγότερο.

![Δασμοί: Οι εμπορικές συνομιλίες ΕΕ-ΗΠΑ για τους δασμούς στα αυτοκίνητα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/tofas.jpg)

![Τεχνητή νοημοσύνη: Η ζήτηση ενέργειας αυξάνει τις εκπομπές CO2 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/02/data-center.jpg)

![Χρυσές λίρες: Πουλάνε μαζικά οι Έλληνες το εξάμηνο του 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/photo_2025-07-04_13-01-06.jpg)

![Βούτυρο: Τι δείχνει το χρηματιστήριο τιμών – Γιατί παίρνουν… φωτιά τα κρουασάν [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/kroyasan-1024x683-1.jpg)

![Εκατομμυριούχοι: Η μεγαλύτερη μετακίνηση πλούτου στην ιστορία το 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/04/money-2048x1366-1.jpeg)

![Τραμπ: Διοργανώνει σύνοδο κορυφής ΗΠΑ και πέντε αφρικανικών χωρών [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/06/trump-maga-scaled.jpg)