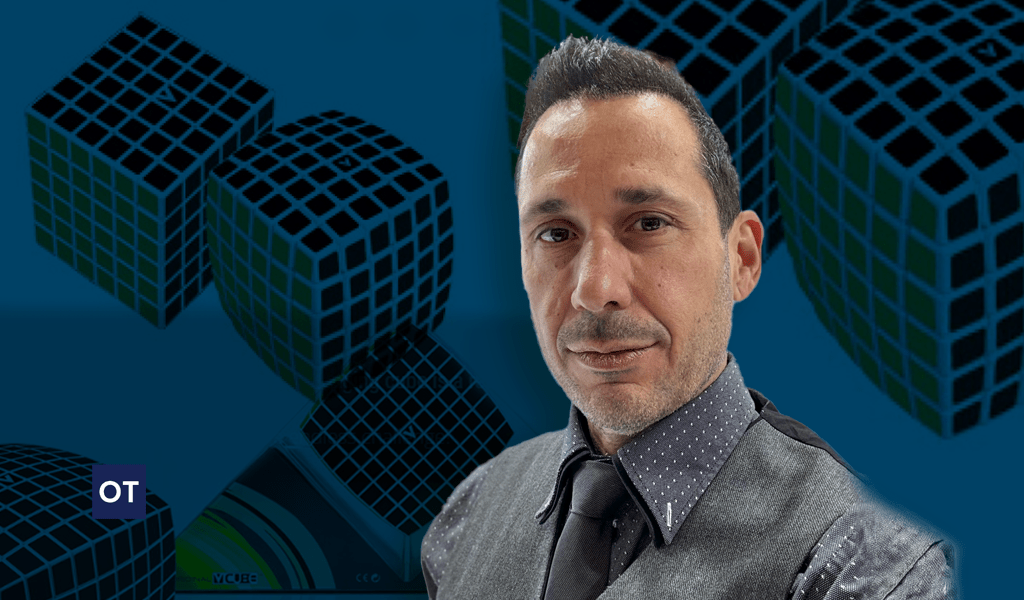

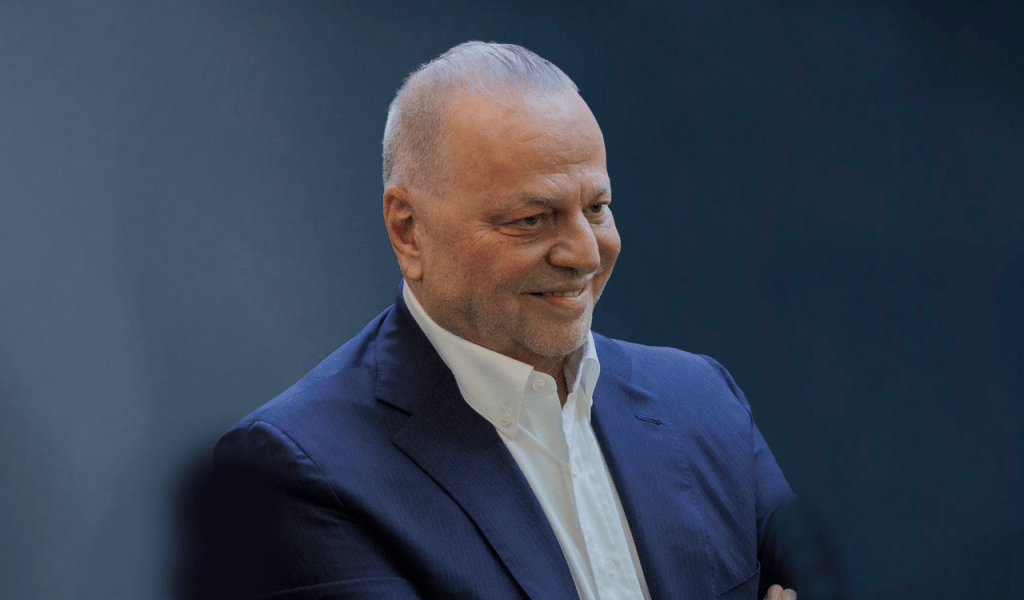

Ως cornerstone επενδυτές Latsco Hellenic Holdings, το family office της Μαριάννας Λάτση και Orasis, το fund του George Elliott, θα επενδύσουν περί τα 25 εκατ. ευρώ στη Dimand αποκτώντας συνολικά το 8,92% της εταιρείας μετά την αύξηση του μετοχικού κεφαλαίου και ενώ η εταιρεία θα είναι πλέον εισηγμένη στο Χρηματιστήριο.

Διαβάστε επίσης: Επιτροπή Κεφαλαιαγοράς: Πράσινο φως στα ενημερωτικά των Dimand και Intralot

Συγκεκριμένα, σύμφωνα με το Ενημερωτικό Δελτίο που ενέκρινε, χθες, η Επιτροπή Κεφαλαιαγοράς, ύστερα από την ολοκλήρωση της δημόσιας προσφοράς, οι δύο cornerstone επενδυτές, Latsco και Orasis θα επενδύσουν 15 εκατ. και 10 εκατ. ευρώ, αντίστοιχα, αποκτώντας ποσοστό 5,35% και 3,57% του μετοχικού κεφαλαίου της Dimand. Πρόκειται για το ¼ της έκδοσης.

Διαβάστε επίσης: Dimand: Θα παραδίδει πιο γρήγορα «πράσινα» πιστοποιημένα κτίρια

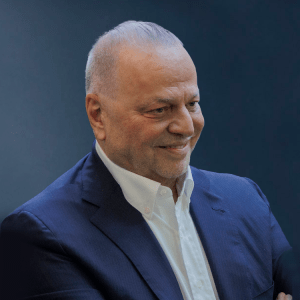

Με βάση το κύριο σενάριο, μετά την ΑΜΚ και τη συμμετοχή των cornerstone επενδυτών, η μετοχική σύνθεση της Dimand θα είναι η εξής: Ο Δημήτρης Ανδριόπουλος, βασικός μέτοχος, θα κατέχει το 55,25% αντί 63,75% που έχει σήμερα, ο Παναγιώτης Παναγιωτίδης θα συμμετέχει με 6,5% από 7,5%, το ποσοστό του Νικόλαου Δήμτσα θα είναι 3,25% από 3,75%, το family office της Μαριάννας Λάτση θα κατέχει το 5,35%, το Orasis το 3,57%, το 1,74% στο προσωπικό της εταιρείας και το 24,34% θα έχει διατεθεί στο επενδυτικό κοινό.

Δημόσια εγγραφή

Στο πλαίσιο της εισαγωγής της στο ΧΑ η εταιρεία θα προχωρήσει στην έκδοση 6.538.100 νέων μετοχών. Από τις προαναφερόμενες μετοχές, όπως ανακοινώθηκε χθες, 6.213.00 θα διατεθούν μέσω δημόσιας προσφοράς και 325.000 μέσω ιδιωτικής τοποθέτηση

Οι μετοχές της Dimand θα διαπραγματεύονται στο ταμπλό από τις 6 Ιουλίου.

Που θα κατευθυνθούν τα προς άντληση κεφάλαια

Το σύνολο των καθαρών εσόδων που θα έχει η Dimand, ύστερα από την αφαίρεση των εκτιμώμενων δαπανών έκδοσης, τοποθετείται σε 93 εκατ. ευρώ. Από αυτά:

– 50,89 εκατ. ευρώ θα διατεθούν για την αποπληρωμή αλληλόχρεου λογαριασμού μεταξύ της Dimand και της Eurobank

– 28 εκατ. ευρώ θα οδηγηθούν στην χρηματοδότηση του υφιστάμενου προγράμματος ανάπτυξης υφιστάμενων ακινήτων (συμπεριλαμβανομένων των υπογεγραμμένων συμβολαιογραφικών προσυμφώνων για την αγορά ακινήτου)

– 13,83 εκατ. ευρώ θα διατεθούν για την χρηματοδότηση της απόκτησης νέων ακινήτων.

– 7,6 εκατ. θα χρησιμοποιηθούν για την χρηματοδότηση δέκα υφιστάμενων έργων.

Χαρτοφυλάκιο 23 έργων

Το συνολικό χαρτοφυλάκιο που αναπτύσσει και διαχειρίζεται ο όμιλος περιλαμβάνει 15 υπό εξέλιξη επενδυτικά έργα συνολικής ακαθάριστης αξίας ανάπτυξης (GDV) κατά την ολοκλήρωση περίπου 497,6 εκατ. ευρώ και τα οποία βρίσκονται σε διάφορα στάδια ανάπτυξης.

Από το ποσό αυτό περίπου 210,1 εκατ. ευρώ αφορούν κτίρια γραφείων, 233,3 εκατ. ευρώ κτίρια μικτών χρήσεων, 26,3 εκατ. ευρώ αφορούν ξενοδοχείο, και 27,9 εκατ. ευρώ αφορούν οικιστική ανάπτυξη και επιπλωμένα διαμερίσματα.

Επίσης, σχεδιάζει να αναπτύξει 8 επιπλέον επενδυτικά έργα, για 5 από τα οποία βρίσκεται σε ισχύ συμβολαιογραφικό προσύμφωνο απόκτησης ακινήτου.

Τα έργα αναπτύσσονται υπό τις 100% θυγατρικές εταιρείες:

– Lavax Μ.Α.Ε., η οποία έχει συνάψει σύμβαση μακροχρόνιας μίσθωσης ακινήτου στην Αθήνα,

– Insignio Μ.Α.Ε., η οποία έχει προβεί σε αγορά ακινήτου στο Μαρούσι,

– ΚΑΛΛΙΓΑ Estate M.A.E., η οποία έχει προβεί σε αγορά ακινήτου στη Φιλοθέη,

– IQ Athens M.A.E., η οποία έχει υπογράψει συμβολαιογραφικό προσύμφωνο (με δικαίωμα αυτοσύμβασης) για την αγορά ακινήτου στον Βοτανικό – Ελαιώνα,

– Filma Μ.Α.Ε., η οποία έχει υπογράψει συμβολαιογραφικό προσύμφωνο (με δικαίωμα αυτοσύμβασης) για την αγορά όμορων οριζοντίων ιδιοκτησιών στο ακίνητο/έργο «ΦΙΞ», και

– Nea Peramos Side Port M.A.E., Pefkor M.A.E., Dramar M.A.E., οι οποίες έχουν υπογράψει συμβολαιογραφικά προσύμφωνο (με δικαίωμα αυτοσύμβασης) για την αγορά ακινήτου στη Νέα Πέραμο Καβάλας, Νέα Πέραμο Αττικής και Δράμα, αντίστοιχα.

Τα επενδυτικά έργα αναμένεται να αναπτυχθούν με ίδια και δανειακά κεφάλαια σε αναλογία 25%-35% προς 75%-65% αντίστοιχα.

Είσοδος στις ΑΠΕ

Επιπλέον, η Dimand έχει αποφασίσει να επεκτείνει την δραστηριότητά της και στον τομέα των έργων παραγωγής ενέργειας από ανανεώσιμες πηγές, με τη διοίκηση να σημειώνει πως «μπορεί να λειτουργήσει συμπληρωματικά στην κύρια δραστηριότητα της εταιρείας, υπό την έννοια ότι η παραγόμενη ενέργεια θα μπορεί μέσω απευθείας διμερών συμβάσεων να τροφοδοτεί τα αναπτυσσόμενα ακίνητα, βελτιώνοντας το ενεργειακό τους αποτύπωμα».

Ήδη, από τον Ιούλιο του 2021 υπέγραψε σύμβαση μακροχρόνιας μίσθωσης με την Εθνική Τράπεζα για την μίσθωση ακινήτου 400 στρεμμάτων στα Γαλάτιστα Χαλκιδικής και έχει ξεκινήσει ενέργειες για την λήψη αδείας παραγωγής ενέργειας συνολικής ισχύος 36MW από φωτοβολταϊκά στοιχεία.

Εξέλιξη των εργασιών

Όσο αφορά την εξέλιξη των εργασιών για την χρήση 2021, ο κύκλος εργασιών του ομίλου ανήλθε σε 6.863.580 ευρώ από 7.825.788 κατά την προηγούμενη χρήση, δηλαδή μειωμένος κατά 12%.

Η μείωση αυτή οφείλεται στη μείωση των εσόδων από κατασκευαστικά έργα, η οποία αποτελεί δευτερεύουσα δραστηριότητα συγκριτικά χαμηλού περιθωρίου κέρδους.

Ως εκ τούτου το κόστος πωληθέντων του ομίλου μειώθηκε κατά 25% σε σχέση με την προηγούμενη χρήση και τα μικτά κέρδη του ομίλου αυξήθηκαν κατά 29% σε σχέση με την προηγούμενη χρήση.

Τα έξοδα διοίκησης και διάθεσης του ομίλου παρουσίασαν αύξηση 80% σε σχέση με την προηγούμενη χρήση κυρίως λόγω της αύξησης του προσωπικού και των γενικών λειτουργικών εξόδων θυγατρικών εταιριών του ομίλου.

Στην χρήση 2021, τα κέρδη προ φόρων του ομίλου ανήλθαν στο ποσό των 5.580.158 ευρώ έναντι 13.633.648 κατά την προηγούμενη χρήση, δηλαδή μειώθηκαν κατά 59%.

Η μείωση των κερδών του ομίλου οφείλεται αφενός στην αύξηση των χρηματοοικονομικών εξόδων, λόγω της αύξησης του ποσού και της δεδουλευμένης διάρκειας των δανειακών υποχρεώσεων του ομίλου και αφετέρου στην μείωση του μεριδίου κέρδους από συμμετοχές που λογιστικοποιούνται με τη μέθοδο της καθαρής θέσης.

Σε επίπεδο εταιρείας ο κύκλος εργασιών, διαμορφώθηκε σε 8.063.420 ευρώ έναντι 8.716.406 την προηγούμενη χρήση, δηλαδή μειώθηκε κατά 7%. Η μείωση αυτή οφείλεται στη μείωση των εσόδων από κατασκευαστικά έργα, η οποία αποτελεί δευτερεύουσα δραστηριότητα συγκριτικά χαμηλού περιθωρίου κέρδους.

Ως εκ τούτου το κόστος πωληθέντων της εταιρείας μειώθηκε κατά 17% σε σχέση με την προηγούμενη χρήση και τα μικτά κέρδη της εταιρείας αυξήθηκαν κατά 20% σε σχέση με την προηγούμενη χρήση.

Τα έξοδα διοίκησης και διάθεσης παρουσίασαν αύξηση 17% αντίστοιχα σε σχέση με την προηγούμενη χρήση κυρίως λόγω της αύξησης του προσωπικού και των γενικών λειτουργικών εξόδων της εταιρείας.

Παρά το γεγονός ότι τα λειτουργικά κέρδη της χρήσης εμφανίζονται αυξημένα κατά 38%, η εταιρεία εμφανίζει ζημίες προ φόρων στην χρήση του 2021, ποσού 3.395.224 ευρώ, έναντι ζημιών προ φόρων ποσού 643.881 ευρώ την προηγούμενη χρήση.

Οι ζημιές αυτές οφείλονται στην αύξηση των χρηματοοικονομικών εξόδων λόγω της αύξησης του ποσού και της δεδουλευμένης διάρκειας των δανειακών υποχρεώσεων της εταιρείας

Το σύνολο δανεισμού ανέρχεται σε 59,1 εκατ. ευρώ.

Leader στα πράσινα κτίρια

Ο όμιλος υπήρξε πρωτοπόρος στην ανάπτυξη πιστοποιημένων πράσινων κτιριακών έργων, με την ανάπτυξη του πρώτου κτιρίου LEED στην Ελλάδα το 2013 (κτιριακό συγκρότημα γραφείων Καρελά), ενώ κατέχει, είτε σαν εταιρεία ανάπτυξης είτε σαν διαχειριστής έργου είτε σαν κατασκευαστής, το υψηλότερο μερίδιο στην κατηγορία αυτή στην ελληνική αγορά.

Πιο συγκεκριμένα, με βάση τα επίσημα στοιχεία του USGBC, υπάρχουν 30 πιστοποιημένα κτίρια στην Ελλάδα στις προαναφερθείσες κατηγορίες, εκ των οποίων 9 έχουν αναπτυχθεί από την Dimand, 2 έχουν κατασκευαστεί από την Dimand, ενώ σε ένα η Dimand παρείχε υπηρεσίες διαχείρισης έργου. Εκ των ανωτέρω προκύπτει ότι ο Όμιλος έχει δραστηριοποιηθεί στην ανάπτυξη του 40% των εγχώριων πιστοποιημένων έργων (των παραπάνω κατηγοριών).

Ταυτόχρονα, με στόχο όχι μόνο την πιστοποίηση αλλά και την αυξημένη ποιότητα όλα τα έργα του Ομίλου είναι κατ’ ελάχιστον επιπέδου Gold και επιπλέον έχει στο ενεργητικό του δύο ολοκληρωμένα έργα επιπέδου Platinum (ένα μέσω υπηρεσιών ανάπτυξης και ένα μέσω υπηρεσιών διαχείρισης).