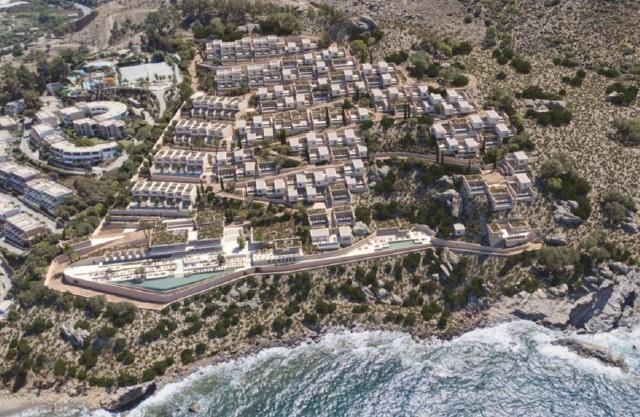

Στην έγκριση του περιεχομένου του ενημερωτικού δελτίου της Lamda Development προχώρησε το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς, σχετικά με τη δημόσια προσφορά και την εισαγωγή για διαπραγμάτευση νέων, κοινών, ανώνυμων, άυλων ομολογιών της στην κατηγορία Τίτλων Σταθερού Εισοδήματος της Αγοράς Αξιών του Χρηματιστηρίου Αθηνών, με την έκδοση κοινού ομολογιακού δανείου.

Όπως ανακοίνωσε η εταιρεία, από σήμερα 1η Ιουλίου 2022 θέτει στη διάθεση του επενδυτικού κοινού του κοινού ομολογιακού δανείου της, υπό το Πλαίσιο Πράσινου Ομολόγου της εταιρίας, συνολικού ποσού έως 230.000.000 ευρώ, διάρκειας επτά ετών, διαιρούμενου σε έως 230.000 άυλες, κοινές, ανώνυμες, ομολογίες με ονομαστική αξία εκάστης €1.000.

Διαβάστε επίσης: Ολόκληρο το ενημερωτικό δελτίο της Lamda Development

Η διαδικασία διάθεσης των ομολογιών

Οι Ομολογίες που πρόκειται να εκδοθούν θα διατεθούν προς κάλυψη από το επενδυτικό κοινό μέσω δημόσιας προσφοράς εντός της ελληνικής επικράτειας, με χρήση της υπηρεσίας Ηλεκτρονικού Βιβλίου Προσφορών του Χρηματιστηρίου Αθηνών, θα καταχωρηθούν στο Σ.Α.Τ. και θα εισαχθούν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών.

ΔΙΑΒΑΣΤΕ ΤΗΝ ΠΡΟΣΚΛΗΣΗ ΠΡΟΣ ΤΟ ΕΠΕΝΔΥΤΙΚΟ ΚΟΙΝΟ

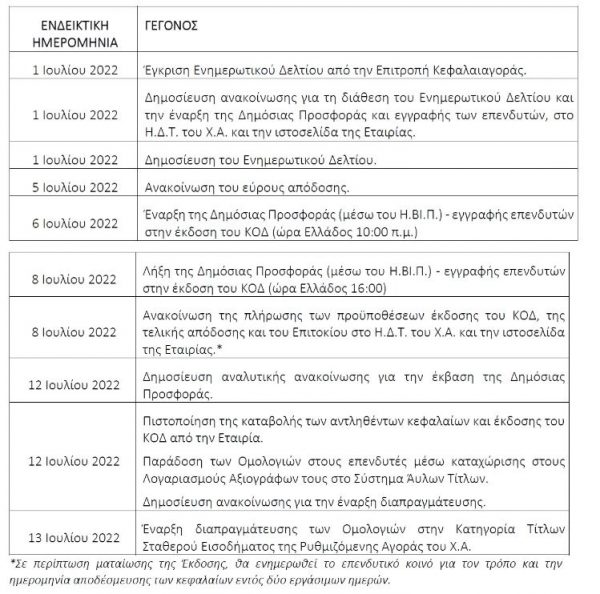

Η Δημόσια Προσφορά θα ξεκινήσει την Τετάρτη 6 Ιουλίου 2022 και ώρα Ελλάδος 10:00 π.μ. και θα ολοκληρωθεί την Παρασκευή 8 Ιουλίου 2022 και ώρα Ελλάδος 4:00 μ.μ. Το Η.ΒΙ.Π. θα παραμένει ανοιχτό, κατά τη διάρκεια της Δημόσιας Προσφοράς από τις 10:00 π.μ. έως τις 5:00 μ.μ., εκτός της Παρασκευής 8 Ιουλίου 2022 κατά την οποία θα λήξει στις 4:00 μ.μ.

Ανακοίνωση Διάθεσης Ενημερωτικού Δελτίου

Διαδικασία κατανομής των ομολογιών

Μετά τον προσδιορισμό της τελικής απόδοσης και του Επιτοκίου, οι Συντονιστές Κύριοι Ανάδοχοι θα καθορίσουν το ύψος της Έκδοσης και στη συνέχεια, θα πραγματοποιηθεί η κατανομή των Ομολογιών στους επενδυτές, ως εξής:

• Κατ’ ελάχιστο ποσοστό 30% των Ομολογιών της Δημόσιας Προσφοράς (ήτοι 69.000 Ομολογίες σε ενδεχόμενη πλήρη κάλυψη του Ομολογιακού Δανείου, ήτοι έκδοση 230.000 Ομολογιών) θα διατεθεί για την ικανοποίηση των εγγραφών των Ιδιωτών Επενδυτών, και

• Κατά μέγιστο ποσοστό 70% των Ομολογιών της Δημόσιας Προσφοράς (ήτοι 161.000 Ομολογίες σε ενδεχόμενη πλήρη κάλυψη του Ομολογιακού Δανείου, ήτοι έκδοση 230.000 Ομολογιών) θα κατανεμηθεί μεταξύ των Ειδικών Επενδυτών και των Ιδιωτών Επενδυτών

![Ακίνητα: Η έκπληξη της Θεσσαλονίκης στο real estate [πίνακες]](https://www.ot.gr/wp-content/uploads/2026/01/Thessaloniki-White-Tower-film-1024x576-1.jpg)

![Ρωσία: Αυξάνει τις επιθέσεις με drones [γράφημα]](https://www.ot.gr/wp-content/uploads/2026/02/UKRAINE-DRONE-ATTACK.jpg)