Την έντονη ανησυχία τους ότι το γερμανικό πακέτο -μαμούθ των 200 δισεκατομμυρίων ευρώ, για την αντιμετώπιση της ενεργειακής κρίσης, θα επιφέρει ένα ντόμινο επιπτώσεων σε όλη την ευρωζώνη, εκφράζουν αναλυτές.

Υπογραμμίζουν μάλιστα, ότι δεν αποκλείεται να δούμε βίαιες κινήσεις στην αγορά ομολόγων, παρόμοια με εκείνη που καταγράφηκε στη Βρετανία, σε μια περίοδο που οι αποδόσεις ούτως ή άλλως έχουν ανέλθει σε υψηλά επίπεδα, επιβαρύνοντας σημαντικά το κόστος δανεισμού. Ήδη η απόδοση του γερμανικού δεκαετούς πλησιάζει το 2,2%, του ελληνικού είναι πάνω από 4,8% και του ιταλικού πάνω από 4,7%.

Ιταλική ανησυχία

Οι ιταλικές αποδόσεις – και τα επίπεδά τους σε σύγκριση με εκείνα των γερμανικών ομολόγων – παρακολουθούνται στενά ως δείκτης των πιέσεων που αντιμετωπίζουν οι πιο αδύναμες οικονομίες της Ευρώπης.

«Γενικά, εάν οι αποδόσεις των ΗΠΑ κινηθούν προς κάποια κατεύθυνση λόγω των δεδομένων των ΗΠΑ, είναι πιθανό οι ευρωπαϊκές αποδόσεις να κάνουν το ίδιο», δήλωσε στο Reuters, ο Davide Oneglia, επικεφαλής ευρωπαίος οικονομολόγος στην εταιρεία συμβούλων TS Lombard.

Μετά λοιπόν τη βουτιά στα βρετανικά ομόλογα, οι traders στρέφουν τώρα το βλέμμα τους στην Ιταλία, όπου ο κίνδυνος δημοσιονομικής σπατάλης από μια άλλη νεοεκλεγείσα κυβέρνηση στην Ευρώπη είναι μεγάλος.

Ο επερχόμενος δεξιός συνασπισμός της Τζιόρτια Μελόνι πρόκειται να στείλει το σχέδιο προϋπολογισμού του στην Ευρωπαϊκή Επιτροπή έως τις 15 Οκτωβρίου.

Η νέα αστάθεια στην Ιταλία θα είχε επίσης μεγάλες επιπτώσεις για την ΕΚΤ, η οποία πρόκειται να συνεχίσει να αυξάνει τα επιτόκια καθώς μάχεται τον πληθωρισμό ρεκόρ. Ήδη αυξάνονται οι εκκλήσεις προς την τράπεζα να καθυστερήσει μια ενδεχόμενη εκκαθάριση του ισολογισμού της. Αν και αυτό θα ήταν ένα όφελος για τα ομόλογα της ευρωζώνης, θα ήταν επίσης ένας αντίθετος άνεμος για τους traders που κινούνται εν μέσω δημοσιονομικών και νομισματικών συμπληγάδων.

Προειδοποιήσεις

Η Moody’s Investors Service προειδοποίησε την περασμένη εβδομάδα ότι η Ιταλία έχει σχετικά λίγα περιθώρια ελιγμών εάν θέλει να διατηρήσει το χρέος σε βιώσιμη πορεία. Ο αξιωματούχος της Ευρωπαϊκής Κεντρικής Τράπεζας Fabio Panetta, απέκλεισε το ενδεχόμενο να γίνει ο επόμενος υπουργός Οικονομικών, θολώνοντας περαιτέρω τις προοπτικές.

Το γερμανικό πακέτο

Ο Γερμανός καγκελάριος Όλαφ Σολτς ανακοίνωσε την περασμένη εβδομάδα ένα πακέτο αξίας 200 δισ. ευρώ προκειμένου να ανακοπεί το ράλι των ενεργειακών τιμών, προκαλώντας την έντονη αντίδραση της Ευρώπης. Η «αμυντική ασπίδα» περιλαμβάνει φρένο στην τιμή του φυσικού αερίου και μείωση του φόρου επί των πωλήσεων για τα καύσιμα.

Σύμφωνα με τη Citi, οι προτάσεις αυτές θα μπορούσαν να μειώσουν τον πληθωρισμό κατά 2 ποσοστιαίες μονάδες το επόμενο έτος, αλλά είναι απίθανο να αποτρέψουν μια οικονομική συρρίκνωση. Το πακέτο «μπορεί να αμβλύνει την επερχόμενη ύφεση, αλλά εγκυμονεί κινδύνους, κατά την άποψή μας», ανέφεραν οι αναλυτές της Citi σε σημείωμά τους.

Η χρηματοδότηση του πακέτου

Αυτοί οι κίνδυνοι σχετίζονται με το ερώτημα πώς θα χρηματοδοτηθεί το πακέτο και τι επιπτώσεις θα μπορούσε να έχει αυτό στον πληθωρισμό, στις αποδόσεις των κρατικών ομολόγων της Γερμανίας, στο επιτόκιο αναφοράς της Ευρωπαϊκής Κεντρικής Τράπεζας και στα σχέδια δανεισμού άλλων χωρών του ευρώ που μπορεί να κάνουν το ίδιο.

«Ο κίνδυνος είναι να ακολουθήσουν και άλλοι αυτό το παράδειγμα», σχολίασε στο CNBC, ο Κριστιάν Σουλτς, αναπληρωτής επικεφαλής οικονομολόγος της Citi στην Ευρώπη.

Ο Σουλτς είπε ότι η Γερμανία μπορεί να «αντέξει οικονομικά» οποιαδήποτε χρηματοδότηση χρέους χάρη στον χαμηλό λόγο χρέους προς το ΑΕΠ και τις χαμηλότερες ανάγκες εξωτερικής χρηματοδότησης, αλλά το πακέτο θα μπορούσε να ανοίξει την πόρτα σε λιγότερο συνετές από δημοσιονομική άποψη χώρες.

Πιέσεις στην ΕΚΤ

Η Citi προβλέπει ότι η γερμανική χρηματοδότηση χρέους θα μπορούσε επίσης να αναγκάσει την ΕΚΤ σε αυστηρότερη πολιτική, η οποία στη συνέχεια θα μπορούσε επίσης να οδηγήσει σε άνοδο των αποδόσεων στη ζώνη του ευρώ.

«Ο κίνδυνος είναι ότι αυτή η ίδια δυναμική [που φαίνεται στη Βρετανία] εξελίσσεται και στην ευρωζώνη τώρα», είπε ο Σουλτς.

«Ο τρόπος που θέλει [η Γερμανία] να το κάνει είναι χρησιμοποιώντας ένα υπάρχον SPV [όχημα ειδικού σκοπού], ένα ταμείο εκτός ισολογισμού… είτε αυτό θα οδηγήσει σε δανεισμό είτε θα οδηγήσει σε εγγυημένα δάνεια — επειδή αυτό το ταμείο μπορεί να κάνει και τα δύο — θα δούμε», πρόσθεσε, αναφερόμενος στο σχέδιο των 200 δισ. ευρώ.

«Επενδυτικές ευκαιρίες»

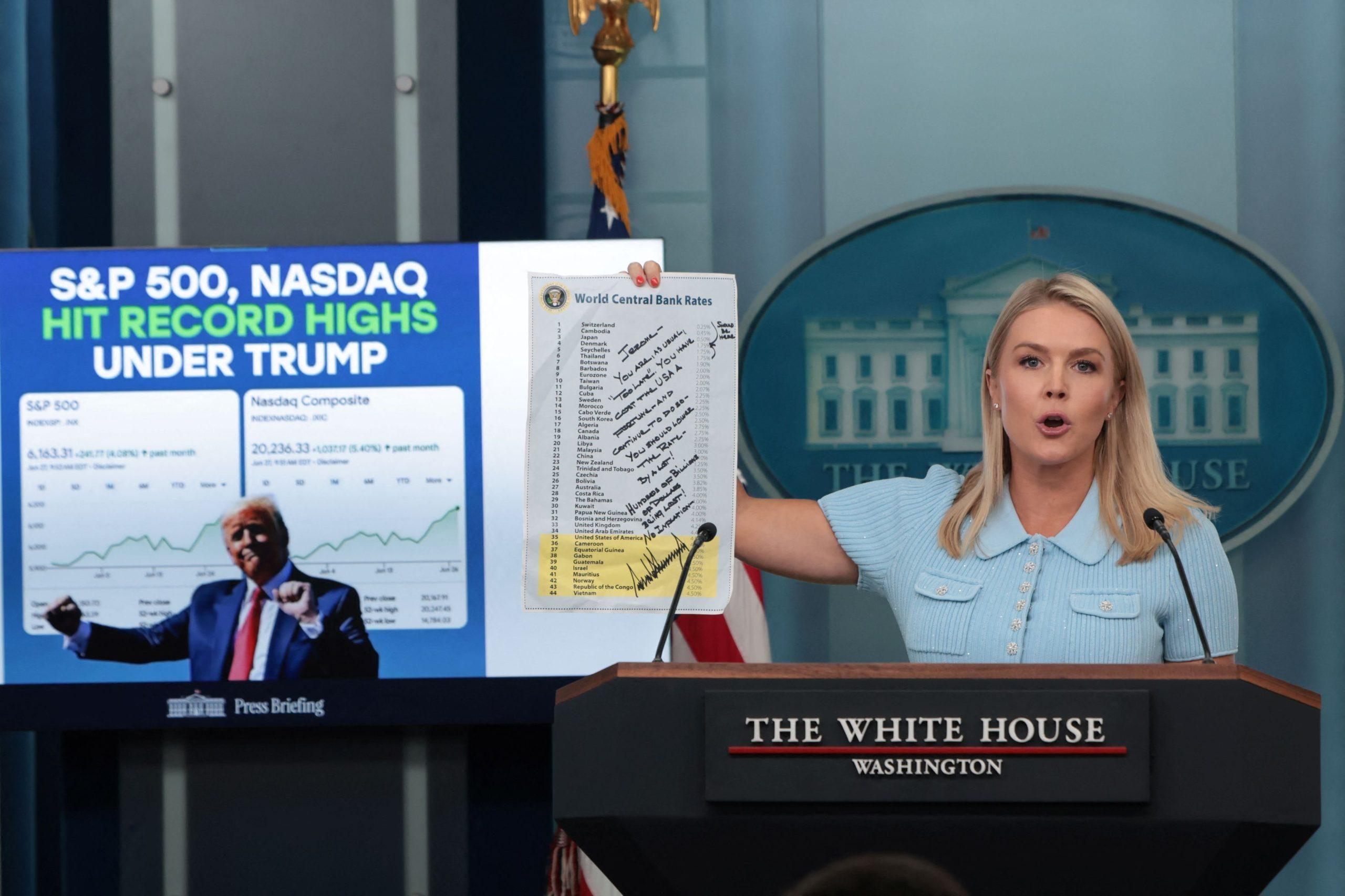

Επενδυτικές ευκαιρίες στα κρατικά ομόλογα διαβλέπουν πλέον αναλυτές μετά τη σημαντική υποχώρηση των τιμών τους τελευταίους μήνες, καθώς ο πληθωρισμός επιμένει λόγω της ενεργειακής κρίσης, αναγκάζοντας τις κεντρικές τράπεζες να ακριβύνουν το χρήμα για τον έλεγχό του.

Είναι χαρακτηριστικό ότι ο δείκτης τίτλων του Δημοσίου Barclays σε δολάριο ΗΠΑ σημειώνει από τον Αύγουστο του 2020 έως τον περασμένο Σεπτέμβριο τη μεγαλύτερη υποχώρηση (-16,9%) από την έναρξη καταγραφής των σχετικών στοιχείων το 1973.

Σημαντικές πιέσεις έχουν δεχθεί και οι τίτλοι της ευρωπαϊκής περιφέρειας. Ειδικότερα, τα πιστωτικά περιθώρια των 10ετών ομολόγων στην Ιταλία ανήλθαν στα τέλη Σεπτεμβρίου στις 252 μ.β., σε υψηλό από τον Απρίλιο του 2020 και στην Ελλάδα στις 280 μβ, που αποτελεί ρεκόρ 3,5 μηνών.